Mājsaimniecību noguldījumu termiņstruktūra Latvijā un eiro zonā kopumā

Bez tam, atšķirībā no vairāk svārstīgajiem uzņēmēju noguldījumiem mājsaimniecību uzkrājumi bankās ir stabilāki, neraugoties, vai tie ir termiņnoguldījumi un krājnoguldījumi, vai – pēdējo gadu zemo procentu likmju laikmetā - aizvien dominējošākie pieprasījuma noguldījumi (uzkrājumi norēķinu kontos).

Līdz ar mājsaimniecību noguldījumu kāpumu bankām tiek nodrošināts lēts un stabils avots kredītu izsniegšanai ar zemām izmaksām. Veidojot uzkrājumus, mājsaimniecības līdzekļus, no vienas puses, gan iesaldē, tomēr vienlaikus palielina patēriņa potenciālu un arī savu kredītvērtību, kas nākotnē ļaus tām aktīvāk aizņemties. Tādējādi tiks nodrošināta tautsaimniecības attīstība, stimulēta ekonomika un izaugsme. Šajā rakstā aplūkosim, kāda ir mājsaimniecību noguldījumu struktūra un galvenās attīstības tendences pēdējos gados eiro zonā kopumā, tostarp Latvijā un citās eiro zonas valstīs.

Noguldījumu loma finanšu aktīvos

Gan mājsaimniecību uzkrājumu apjoms bankās, gan arī šo uzkrājumu dinamika, ja to vērtējam saistībā ar tautsaimniecības attīstību kopumā, norāda uz attiecīgās valsts finanšu sektora dziļumu un mājsaimniecību lomu tajā. Noguldījumi eiro zonā kopumā veido apmēram trešo daļu no visiem mājsaimniecību finanšu aktīviem [1], tomēr atšķirībā no uzkrāšanas tradīcijām un vēsturiskās pieredzes noguldījumu īpatsvars aktīvos 2015. gadā svārstījās no 66% Grieķijā [2] un 63% Kiprā līdz 18% Nīderlandē [3] un 29% Beļģijā.

Kā redzams, krīzes nopietnāk skartajās valstīs par stabilākiem tiek uzskatīti uzkrājumi banku kontos ar mazāku ienesīgumu, bet lielāku drošību. Savukārt valstīs ar attīstītiem finanšu tirgiem, kuras nav piedzīvojušas tik lielu krīzes iespaidu, priekšroka tiek dota apdrošināšanas un pensiju uzkrājumiem.

Latvijā šajā rangā ar 37% atrodas tuvu eiro zonas vidējam līmenim. Mūsu valstī nav izteiktas uzkrājumu veidošanas pieredzes nedz pensiju fondos, nedz ieguldījumos kapitālā, toties ir "traumatiskas" noguldītāju atmiņas par zudušiem vai iesaldētiem uzkrājumiem. Noguldījumi bankās arī Latvijas mājsaimniecību finanšu aktīvos ieņem vadošo vietu[4], norādot, ka uzticība banku sektoram ir atjaunojusies, toties finanšu tirgi vēl nav pietiekami dziļi.

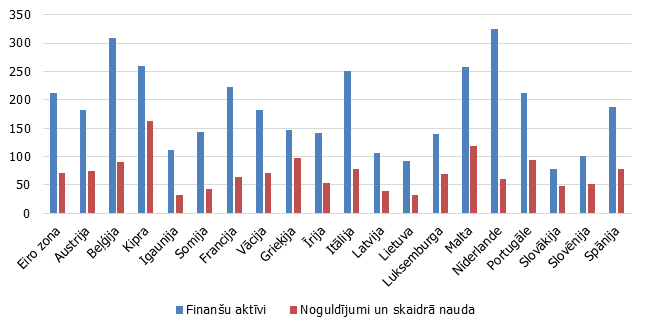

Mājsaimniecību turības līmeni eiro zonā redzam, aplūkojot mājsaimniecību finanšu aktīvu attiecību pret iekšzemes kopproduktu (1. attēls). Atsevišķās valstīs (Beļģijā, Nīderlandē) tie pat trīskārt pārsniedz iekšzemes kopprodukta (IKP) apjomu. Savukārt eiro zonā vidēji aktīvu/IKP attiecība 2015. gadā bija 212%, bet Slovākijā un Lietuvā tā nesasniedza pat 100% (Latvijā 106%). Tostarp nacionālo kontu ietvaros esošais postenis "noguldījumi un skaidrā nauda", kā arī mājsaimniecību noguldījumi banku sektorā eiro zonā veido attiecīgi 70% un 60%.

Valstīs ar ilgstošām uzkrāšanas tradīcijām, kā arī atsevišķās valstīs, kurās finanšu sektora īpatnību dēļ pastiprināti izvietoti citu eiro zonas valstu rezidentu noguldījumi (Luksemburgā, Kiprā, Maltā), mājsaimniecību noguldījumu kopapjoms bankās pārsniedz vai ir tuvs iekšzemes kopprodukta apjomam. Savukārt valstīs ar īsāku un satricinājumiem bagātāku finanšu sektora vēsturi - noguldījumu attiecība pret IKP nesasniedz pat 50%. Arī Latvijā: noguldījumi un skaidrā nauda (2015. gadā) bija 40% no IKP, mājsaimniecību noguldījumi (2016. gadā) – 25% no IKP (2. attēls). Ar atšķirību starp abiem rādītājiem varētu raksturot skaidrās naudas lietošanas intensitāti konkrētās valstīs un nosacīti, ņemot vērā arī uzņēmumu skaidrās naudas uzkrājumus un vairākus citus faktorus, arī pelēkās ekonomikas iespējamo klātbūtni. Piemēram, Latvijā šī atšķirība veido ap 15 procentu punktiem, eiro zonā vidēji – 8 procentu punktus, bet tādās valstīs kā Vācija, Nīderlande, Austrija, Francija – tikai 2-5 procentu punktus.

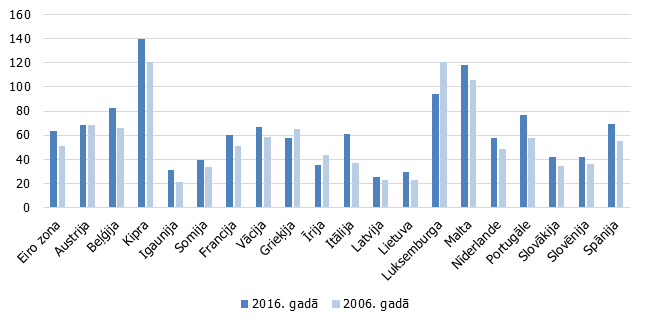

Lai gan atšķirīgā tempā, tomēr gandrīz visās eiro zonas valstīs mājsaimniecību noguldījumu attiecība pret IKP pēdējo desmit gadu laikā ir uzlabojusies (kopumā no 51% 2006. gadā līdz 63% 2016. gadā; Latvijā attiecīgi no 22% līdz 25%), norādot uz mājsaimniecību sektora lomas nostiprināšanos tautsaimniecībā kopumā.

1. attēls. Mājsaimniecību finanšu aktīvu un noguldījumu attiecība pret IKP eiro zonas valstīs 2015. gadā, %

2. attēls. Mājsaimniecību noguldījumu attiecība pret IKP eiro zonas valstīs, %

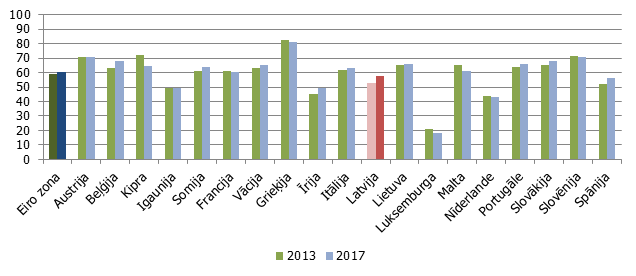

Noguldījumu kopapjomā toni nosaka tieši mājsaimniecības

Banku piesaistītajos noguldījumos sektoru skatījumā mājsaimniecības veido lielāko daļu. Tā tas ir gan eiro zonā kopumā, gan arī Latvijā. 2017. gada septembrī mājsaimniecību noguldījumi eiro zonā veidoja 60% iekšzemes noguldījumu (3. attēls), tostarp Grieķijā, Slovēnijā un Austrijā to īpatsvars pārsniedza 70%, bet vairumā eiro zonas valstu atradās 50-70% robežās (Latvijā 57.4%).

Tikai divās valstīs (Luksemburgā un Nīderlandē) mājsaimniecību noguldījumu bija būtiski mazāk par pusi no visiem noguldījumiem, tas saistīts ar nozīmīgajiem citu finanšu iestāžu noguldījumiem bankās. Pēdējo trīs gadu laikā būtiskas pārmaiņas mājsaimniecību noguldījumu īpatsvarā nav notikušas, eiro zonā kopumā palielinoties vien par 1.3 procentu punktiem.

Noguldītāju struktūras stabilitāti lielā mērā noteicis tas, ka vairākus gadus līdztekus ļoti zemajām vai pat negatīvajām noguldījumu procentu likmēm bijis arī ļoti zems alternatīvo ieguldījumu ienesīgums. Zema riska ieguldījumiem citos finanšu instrumentos, tostarp valdības obligācijās, ienesīgums arī bija tuvs nullei, līdz ar to ne mājsaimniecības, ne uzņēmumi nebija ieinteresēti būtiski mainīt savu līdzekļu izvietošanas politiku.

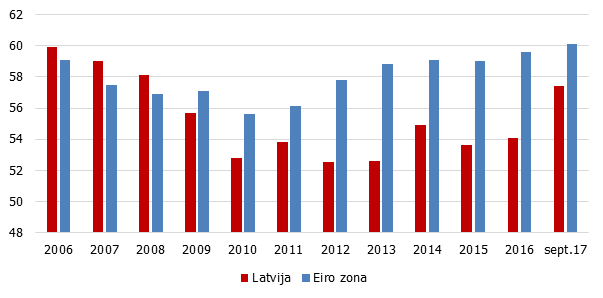

Lai gan Latvijā mājsaimniecību īpatsvars noguldītāju vidū ir mazāks nekā vidēji eiro zonā, tās sākušas nostiprināt savu lomu noguldījumu veidošanā (4. attēls).

Stabilizējoties tautsaimniecības izaugsmei, palielinoties darba samaksai un sarūkot bezdarbam, iedzīvotāji arī Latvijā spēj veidot aizvien lielākus uzkrājumus, kaut mājsaimniecību īpatsvara īpaši strauju kāpumu tieši šogad daļēji noteica arī uzņēmēju noguldījumu lēnāks pieaugums. Līdz ar to uzlabojas iedzīvotāju maksātspēja, tiek uzkrāti līdzekļi lielāku pirkumu veikšanai vai pirmajai iemaksai hipotekārā kredīta saņemšanai, veidots "drošības spilvens nebaltai dienai". Tādējādi mājsaimniecību finansiālā ievainojamība mazinās eiro zonas vidējā rādītāja virzienā.

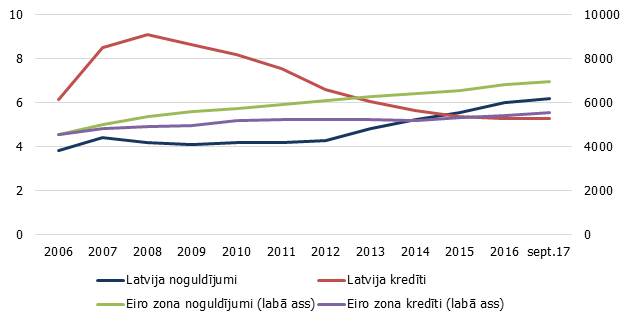

Augot mājsaimniecību noguldījumiem un sarūkot to saistībām pret bankām, 2015. gadā pirmo reizi pēdējo 10 gadu laikā to neto pozīcija attiecībā pret banku sektoru Latvijā kļuva pozitīva, proti, iedzīvotāji bankās uzglabā vairāk līdzekļu, nekā no tām aizņēmušies (5. attēls). Kā redzams attēlā, eiro zonā šāda attiecība bijusi visu pēdējo desmitgadi, tostarp arī finanšu krīzes laikā.

3. attēls. Mājsaimniecību noguldījumu īpatsvars noguldījumu kopapjomā eiro zonas valstīs 2013. un 2017. gadā, %

4. attēls. Mājsaimniecību īpatsvars noguldījumu kopapjomā Latvijā un eiro zonā (%)

5. attēls. Mājsaimniecību noguldījumi un tām izsniegtie kredīti Latvijā un eiro zonā (mljrd. eiro)

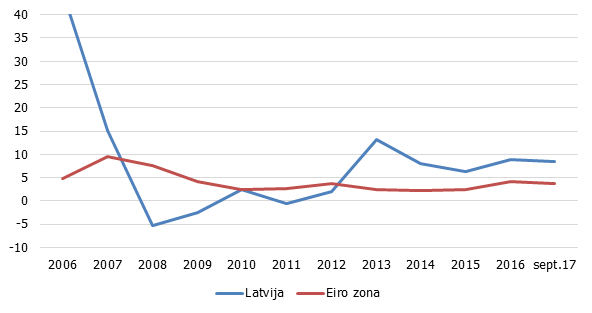

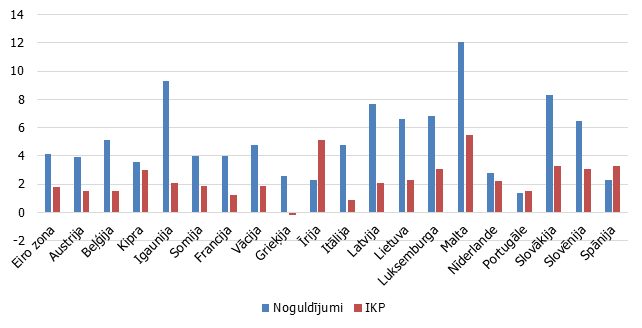

Ja pirms finanšu krīzes mājsaimniecību noguldījumu kāpums Latvijā uz samērā zemās bāzes fona bija ārkārtīgi straujš (2005.-2006. gadā gada kāpuma temps bija 40-50%), savukārt krīzes laika sarukums visai mērens (tikai 2008. gadā tas sasniedza 5%), tad pēdējos sešus gadus mājsaimniecību noguldījumi aug ar ļoti stabilu 6-8% gada kāpuma tempu. Jau piecus gadus šis kāpuma temps ir straujāks par eiro zonas vidējo rādītāju, kurš kopš 2009. gada atrodas 2-4% intervālā (6. attēls). Gandrīz visās eiro zonas valstīs noguldījumu kāpuma temps apsteidz IKP pieaugumu (7. attēls).

6. attēls. Mājsaimniecību noguldījumu gada pārmaiņas Latvijā un eiro zonā, %

7. attēls. Eiro zonas mājsaimniecību noguldījumu un IKP pieaugums 2016. gadā, %

Dominē pieprasījuma noguldījumi

Mājsaimniecību uzkrājumu struktūru ietekmē tas, ka jau otro gadu eiro bāzes likme atrodas rekordzemajā nulles līmenī, kas pazeminājis naudas resursu cenu un veicinājis ārkārtīgi zemu noguldījumu procentu likmju saglabāšanos. Lai gan kopējais mājsaimniecību noguldījumu atlikums turpina stabili augt gan eiro zonā kopumā, gan Latvijā, noguldījumu portfelī aizvien vairāk aizņem pieprasījuma noguldījumi norēķinu kontos.

Negatīvas procentu likmes mājsaimniecību noguldījumu segmentā nav vērojamas, tomēr pieprasījuma noguldījumiem tās atrodas praktiski nulles līmenī (0-0.1%). Kaut cik nozīmīgs pēdējo gadu laikā nav arī mājsaimniecību termiņnoguldījumu ienesīgums. Gan Latvijā, gan eiro zonā tas būtiski neatšķiras un ir līdz 0.5% īstermiņa noguldījumiem un noguldījumiem ar brīdinājuma termiņu par izņemšanu un vidēji nepārsniedz 1% pat noguldījumiem ar termiņu ilgāku par 2 gadiem. Tādējādi - pat pie visai zemajiem inflācijas rādītājiem reālās noguldījumu procentu likmes pārsvarā veidojas negatīvas. Dati rāda, ka šādos apstākļos mājsaimniecības visbiežāk izšķiras par maksimālu likviditāti un noguldījumu nominālās vērtības saglabāšanu, uzkrājumus veidojot pieprasījuma noguldījumu kontos.

Vēloties mazināt reālo noguldījumu vērtības kritumu, mazākos apjomos – tomēr ar neliela kāpuma tendenci – uzkrājumi tiek izvietoti arī krājnoguldījumos ar brīdinājuma termiņu par izņemšanu. Līdz ar to kopējo mājsaimniecību noguldījumu pieaugumu galvenokārt nosaka pieprasījuma noguldījumu kāpums, bet termiņnoguldījumi sarūk.

Līdzību mājsaimniecību izvēlē vienotas valūtas un procentu likmju zonā raksturo katras noguldījumu termiņa grupas attīstības dinamika. Gan eiro zonā kopumā, gan Latvijā mājsaimniecību pieprasījuma noguldījumi auga straujāk, noguldījumi ar brīdinājuma termiņu par izņemšanu – mērenāk, bet termiņnoguldījumi samazinājās.

Lai gan noguldījumu attīstības tendences Latvijā un citās eiro zonas valstīs pašlaik sakrīt un straujais pieprasījuma noguldījumu kāpums to īpatsvaru kopējā mājsaimniecību noguldījumu atlikumā pēdējo 10 gadu laikā izteikti palielinājis, katras termiņu grupas daļa Latvijā joprojām ir atšķirīga no vidējā līmeņa.

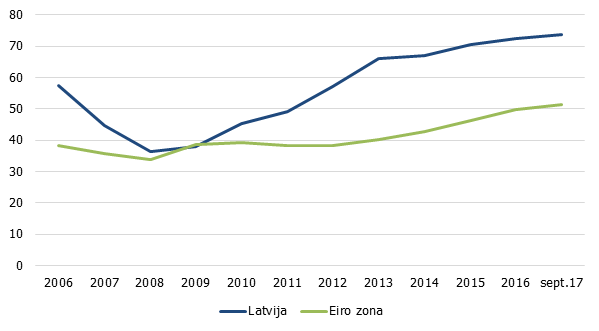

Eiro zonā kopumā, pateicoties uzkrāšanas tradīcijām un ilggadējai uzticībai banku sektoram lielākajās dalībvalstīs, vēl nesen banku piesaistītajos mājsaimniecību līdzekļos toni noteica termiņnoguldījumi un krājnoguldījumi, tomēr pēdējo gadu laikā zemo procentu likmju apstākļos to īpatsvars sarucis apmēram par 15 procentu punktiem – no 65% līdz nepilniem 50% (8. attēls). Savukārt Latvijā pieprasījuma noguldījumi dominējuši agrāk un dominē arī pašlaik, bet to īpatsvars audzis par vairāk nekā 30 procentu punktiem, šā gada septembrī veidojot 73%. Vien finanšu krīzes gados Latvijas mājsaimniecības bija spiestas izmantot nozīmīgu daļu likvīdo uzkrājumu (vienlaikus saglabājot termiņnoguldījumu pamatmasu), tādējādi uz dažiem gadiem pieprasījuma noguldījumu īpatsvars būtiski saruka.

8. attēls. Mājsaimniecību pieprasījuma noguldījuma īpatsvars Latvijā un eiro zonā (%)

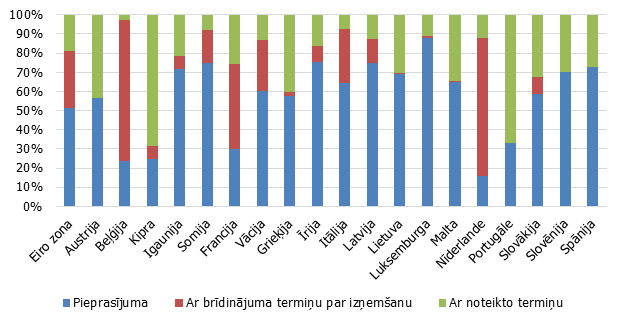

Mājsaimniecību noguldījumu termiņstruktūra šā gada septembrī redzama 9. attēlā. Lai gan pieprasījuma noguldījumi pārsvarā bija vairumā eiro zonas valstu, tostarp pusē no tām, līdzīgi kā Latvijā, tie veidoja apmēram 70%, vidējo līmeni mazināja atsevišķu valstu iespaids, kurās lielu noguldījumu daļu veido krājnoguldījumi (Beļģijā, Nīderlandē, Francijā; nedaudz mazākā mērā Vācijā un Itālijā).

Pirmajās trijās no iepriekš minētajām valstīm lielo krājnoguldījumu īpatsvaru nosaka nodokļu atvieglojumi attiecībā uz krājnoguldījumu procentu ienākumiem, Francijā – arī valdības regulētas krājnoguldījumu procentu likmes, kas ir augstākas par tirgus likmēm. Savukārt Spānijā krājnoguldījumu to klasiskajā formātā ar brīdinājuma termiņu par izņemšanu nav, bet uzkrājumus var veikt termiņnoguldījumos ar plašu termiņu izvēli, sākot no 1 dienas.

9. attēls. Mājsaimniecību noguldījumu termiņstruktūra eiro zonas valstīs 2017. gada septembrī, %

Pašreizējos apstākļos tas, ka mājsaimniecību noguldījumi koncentrējas pieprasījuma noguldījumu segmentā nav negatīvi vērtējams, jo, saglabājoties Eirosistēmas atbalstošajai monetārajai politikai, kas nodrošina zemu naudas cenu, bankām nav problēmu kreditēšanai nepieciešamos resursus iegūt starpbanku tirgū. No citas puses raugoties, mājsaimniecības kļūst aizvien likvīdākas, līdz ar to tām ir mazāk ierobežojumu, lai palielinātu savus tēriņus, kas varētu sekmēt tautsaimniecības straujāku izaugsmi.

Nobeigumā jāatzīmē, ka Latvijas ekonomikas kāpums palīdzējis mājsaimniecībām paaugstināt labklājības līmeni, vairākās noguldījumu pozīcijās pietuvojoties eiro zonas rādītājiem.

Gan Latvijas, gan visas eiro zonas mērogā mājsaimniecību noguldījumu dinamika turpinās būt pozitīva, atspoguļojot gan tautsaimniecības izaugsmes tendences, gan labvēlīgos noskaņojuma rādītājus.

Eirosistēmas stimulējošās monetārās politikas saglabāšana ilgāku laiku nodrošinās zemu procentu likmju līmeni, tādējādi joprojām dominēs pieprasījuma noguldījumi. Savukārt uzņēmumi savus līdzekļus vairāk izmantos investīcijām, lai minimizētu iespējamos zaudējumus reālā izteiksmē, kas veidotos, ilgāku laiku uzglabājot naudu banku kontos. Tādējādi mājsaimniecību noguldījumu īpatsvars noguldījumu kopapjomā turpinās augt, tomēr kāpuma temps varētu palēnināties, arī mājsaimniecībām meklējot zaudējumus nenesošus līdzekļu izvietošanas veidus.

Literatūra

Latvijas Banka. Finanšu stabilitātes pārskats 2017;

ECB Occasional paper series No.167/January 2016. Savings and investment behaviour in the euro area. Diego Rodriguez Palenzuela, Stéphane Dees (eds) and the Saving and investment task force;

The European consumer organisation. A study by insead oee data services. Savings accounts in Europe: a dormant market?. Brussels 2015.

___________________________________

[1] Saskaņā ar Eurostat datiem 2015. gadā noguldījumi un skaidrā nauda veidoja 30% no eiro zonas mājsaimniecību finanšu aktīviem, apdrošināšanas un pensiju uzkrājumi 39%, savukārt ieguldījumi kapitālā un investīciju fondos 24%.

[2] 23% aktīvu ieguldīti kapitālā un investīciju fondos, 5% apdrošināšanas un pensiju uzkrājumos.

[3] 67% aktīvu ieguldīti apdrošināšanas un pensiju uzkrājumos, 11% - kapitālā un investīciju fondos.

[4] 22% aktīvu ieguldīti kapitālā un investīciju fondos, 12% - apdrošināšanas un pensiju uzkrājumos.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa