Monetārās finansēšanas aizliegums – eirozonas disciplīnas groži

Līdz ar Eiropas Savienības (ES) izveidošanu tās iedzīvotājiem tika paredzētas četras brīvības – brīva preču, kapitāla, pakalpojumu un iedzīvotāju kustība. Savukārt valsts fiskālā politika tika atstāta katras dalībvalsts pārziņā, kas dažkārt var būt arī eiro zonas vājais posms, jo katras valsts īstenotā fiskālā politika ir atšķirīga un ne vienmēr saskan ar ES izvēlēto ceļu. Bet, vai tas nozīmē, ka katra dalībvalsts var rīkoties uz "savu galvu"? Tā nebūt nav. Pat ES līgumā ir iestrādāti nosacījumi, kam jānovērš fiskālās disciplīnas pārkāpumi, un viens no šādiem instrumentiem ir monetārās finansēšanas aizliegums, par ko arī vairāk stāstīšu šajā rakstā.

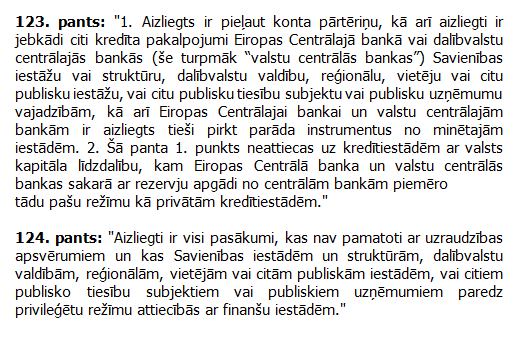

Par ES līguma 123. un 124. pantu [1] sabiedrībā līdz šim ir bijis maz diskusiju, bet šajos pantos ir izteikta daļa no Eiropas Centrālās bankas (ECB) mērķiem, funkcijām un ierobežojumiem [1]. Saskaņā ar tiem ECB nebauda pilnīgu darbības brīvību finanšu tirgos, bet tai ir jārīkojas atbildīgi, lai kādai valstij vai tās finanšu instrumentiem neradītu priekšrocības salīdzinājumā ar to, kā tos novērtē finanšu tirgus dalībnieki, un tādejādi nedeformētu kopējo tirgu. Šajos pantos ir arī norāde uz netiešās finansēšanas aizliegumu un aizliegumu izmantot trešās darījuma puses. Tas nozīmē, ka jebkuras likviditāti palielinošās operācijas jeb, citiem vārdiem sakot, pie vērtspapīru pirkšanas vai kredītu izsniegšanas, ECB ir jānovērtē, vai šie piešķirtie līdzekļi nevarētu tikt izmantoti valstu valdību budžetu finansēšanā. Turklāt centrālā banka monetāri finansēt nedrīkst ne tikai savas, bet arī citas ES valsts publisko sektoru [2].

Pasaules finanšu krīze izmainīja finanšu tirgus dalībnieku attieksmi pret valsts vērtspapīru riskiem, un dalībvalstu budžeta disciplīnas nozīme monetārajā savienībā ir pieaugusi. Ja agrāk valsts vērtspapīru likmes tikai nedaudz atspoguļoja fiskālās politikas atšķirības eiro zonas dalībvalstīs, tad krīzē gūtā mācība lika tirgus dalībniekiem pat pārāk saasināti reaģēt uz fiskālās politikas izmaiņām dalībvalstīs. Savā ziņā tas atvieglo formulēt prasības monetārās finansēšanas aizlieguma ievērošanai.

Tādējādi monetārās finansēšanas aizliegums ir nepieciešams, lai novērstu fiskālās disciplīnas pārkāpumus un ievērotu cenu stabilitātes mērķi. Ja centrālā banka ilgstoši pērk valdības vērtspapīrus, tad to likmes samazinās un valdība var atslābināt fiskālo disciplīnu, tajā pašā laikā tirgus dalībnieki to nesodīs, jo lielu riska daļu uzņemas centrālā banka. Gadījumā, ja pastāv nesaskaņas starp fiskālo un monetāro politiku, piemēram, monetārā politika ir ierobežojoša, bet fiskālā politika tāda nav, monetārās finansēšanas aizlieguma nepieciešamība kļūst vēl svarīgāka, tomēr tās iedarbība nevar kompensēt fiskālās politikas ietekmi.

Monetārās finansēšanas aizliegums attiecas uz jebkādu līdzekļu vai atvieglojumu piešķiršanu – kredītu izsniegšanu, vērtspapīru pirkšanu sākotnējā un otrreizējā tirgū, kredītlīniju piešķiršanu, centrālo banku apņemšanos kādos noteiktos gadījumos finansēt valdību (piemēram, ja pietrūkst naudas banku noguldījumu garantiju fondā), finansēt aizdomīgus pirkumus (piemēram, nesamērīgi pirkumi mākslas tirgū no valsts mākslas galerijām) u.c.

Tā kā vērtspapīru pirkšana otrreizējā tirgū ir viens no monetārās politikas un ārvalstu rezervju pārvaldīšanas instrumentiem, ES Padomes noteikumi Nr. 3603/93 nosaka, ka valsts vērtspapīru pirkšanu otrreizējā tirgū nedrīkst izmantot, lai pārkāptu monetārās finansēšanas aizliegumu [2], attiecīgi ECB ir noteikusi pirkšanas limitus publiskā sektora vērtspapīru pirkšanai otrreizējā tirgū. Šie limiti ir noteikti kā attiecīgās valsts publiskā sektora vērtspapīru pirkuma attiecība pret emitētājvalsts iekšzemes kopproduktu (IKP), un šī limita ievērošana tiek regulāri pārbaudīta. Kredītiestādēm ar valsts kapitālu ir atļauts piedalīties Eirosistēmas monetārajās operācijās un aizņemties pret ķīlu bez apjoma ierobežojumiem, savukārt ārkārtas kredīta piešķiršana ir ECB Padomes kompetencē.

Ārkārtas kredīta piešķiršana ir domāta maksātspējīgām bankām, kurām ir īslaicīgas likviditātes problēmas. Ārkārtas kredītus parasti piešķir uz īsu laika periodu, citādi, piešķirot tos uz ilgāku laiku, var rasties šaubas par bankas maksātspēju un to, vai tā nepārkāpj monetārās finansēšanas aizliegumu [3], jo maksātnespējīgu banku glābšana ir valdības izvēle un prerogatīva (atbildība).

Ar ārkārtas kredītu izsniegšanu nemaksātspējīgām bankām, līdzīgi kā maksātnespējīgu valdību gadījumos, var iegūt tikai laiku, bet pašos pamatos ir jāveic fundamentālas un strukturālas pārmaiņas. Finanšu krīze parādīja, ka nav tik vienkārši atšķirt, kurš gadījums ir īslaicīgas likviditātes problēmas un kurš – jau ir maksātnespēja gan banku, gan valdību sektoros. Piemēram, Grieķijas gadījumā, balstoties uz dziļas krīzes izraisītu likviditātes piešķiršanas nepieciešamību, ārkārtas kredīta piešķiršanas kritēriji tika vērtēti liberālāk. Pēc pēdējām parlamenta vēlēšanām šī gada janvārī, kad uzvarēja pret taupības pasākumiem noskaņotā partija, ārkārtas kredīta apjoms ar katru nedēļu sāka palielināties, sasniedzot apmēram 91 mljrd. eiro – un tomēr arī krīžu gadījumā iestājas robeža, kad monetārās finansēšanas aizliegums kļūst saistošs.

Kā monetārās finansēšanas aizlieguma pārkāpums netiek uzskatīts gadījums, ja ārvalstu rezervju pārvaldības vajadzībām sākotnējā tirgū eiro zonas nacionālā centrālā banka pērk ārpus eiro zonas sabiedriskā sektora vērtspapīrus. Un otrādi, ja sākotnējā tirgū ārpus eiro zonas esoša nacionālā centrālā banka pērk eiro zonas sabiedriskā sektora vērtspapīrus, bet tas neattiecas uz ES institūciju un aģentūru vērtspapīriem [2].

Vai monetārās finansēšanas aizliegums var ietekmēt Eirosistēmas monetārās politikas īstenošanu? Būtībā nē, lai gan šis aizliegums var būt arī diskusiju ierosinātājs. Eirosistēmai ir jārisina monetārās politikas uzdevumi inflācijas jomā un, kamēr tā centīsies sasniegt savus mērķus, nevis atbalstīs valstu fiskālo politiku (šeit minēta tikai kā teorētiska iespēja), pārkāpumu nebūs.

Tomēr jāatzīst, ka dažreiz robežas starp šīm abām politikām nav tik viennozīmīgi novelkamas. Daudzas diskusijas jau ir bijušas un būs arī nākotnē. Kādam vērīgākam lasītājam varētu rasties jautājums, vai tad ECB tagad, realizējot stimulējošo monetāro politiku ar interesanto nosaukumu "Paplašinātā aktīvu pirkšanas programma" (PAPP), arī nav pārkāpusi monetārās finansēšanas aizliegumu? Intervences apjoms PAPP ietvaros ir salīdzinoši liels, tomēr Eirosistēma proporcionāli pērk dalībvalstu un eiro zonas starptautisko organizāciju vērtspapīrus, nedodot nevienai valstij priekšrocības, un tas notiek mazas, pat vienu brīdi negatīvas inflācijas apstākļos. Turklāt Eirosistēma var iegādāties tikai 25% no katra vērtspapīru laidiena, līdz ar to tāpat vairums izlaisto obligāciju ir jārealizē finanšu tirgū.

Eirosistēmas monetārās politikas pamatinstrumenti, piemēram, galvenās refinansēšanas operācijas, pēc krīzes tiek piedāvātas par fiksētu likmi neierobežotā apjomā, tomēr to nevar uzskatīt par monetāro finansēšanu, jo Eirosistēmas bankām piešķirto līdzekļu apjomu ierobežo banku īpašumā esošais ķīlu, kas atbilst Eirosistēmas prasībām, apjoms. Tā kā valsts vērtspapīri veido būtisku ķīlu daļu, Eirosistēmas ķīlu politika arī ir nozīmīga, lai nodrošinātu monetārās finansēšanas aizlieguma ievērošanu. Piemēram, 2015. gada 4. februārī ECB Padome lēma, ka Grieķijas obligācijas netiks pieņemtas kā ķīla Eirosistēmas monetārajās operācijās, lai gan tās iepriekš tika pieņemtas, neskatoties uz to, ka to kredītreitings neatbilda minimāli noteiktajām kredītreitinga prasībām. Grieķijas obligāciju pieņemšanas atteikuma iemesls bija šīs valsts nespēja vienoties ar starptautiskajiem aizdevējiem par programmas pārskatu [4].

Monetārās finansēšanas aizlieguma praktiskā uzraudzība

Monetārās finansēšanas aizlieguma uzraudzīšanu, izskatot attiecīgo pārskatu par dalībvalstu nacionālo centrālo banku darbību, veic ECB Padome. Ja ir aizdomas, ka varētu būt monetārās finansēšanas aizlieguma pārkāpums, tad pēc attiecīgās nacionālās centrālās bankas skaidrojuma saņemšanas ECB Padome paziņo savu viedokli, ar kuru vairumā gadījumu liek attiecīgajai nacionālajai centrālajai bankai pārtraukt praksi, kas radījusi aizdomas par monetāro finansēšanu. Nopietnus gadījumus ECB apraksta savā gada pārskatā.

ECB 2012. gada pārskatā tika minēta Nīderlandes noguldījumu apdrošināšanas shēma, kuras ietvaros De Nederlandsche Bank turpināja veikt avansa maksājumus, un ECB aicināja Nīderlandes valdību mainīt likumdošanu [5]. ECB 2013. gada pārskatā secināja, ka Īrijas Banku noregulējuma iestādes (Irish Bank Resolution Corporation; IBRC) likvidācija rada nopietnas bažas par monetāro finansēšanu, un aicināja Īrijas centrālo banku spert soļus, lai šīs bažas mazinātu [6]. 2014. gada pārskatā ECB atzīmēja, ka Īrijas centrālā banka ir sākusi ar IBRC saistīto aktīvu samazināšanu, bet aicināja veikt vērienīgākus pasākumus, savukārt par Ungārijas centrālo banku tika uzsvērts, ka tā ir uzsākusi vairākas ar monetāro politiku nesaistītas programmas, t.sk., nekustamā īpašuma ieguldījumu, finansiālās lietpratības veicināšanas un Ungārijas mākslas darbu un kultūras vērtību iegādes programmas, kā arī Ungārijas Finanšu uzraudzības iestādes bijušo darbinieku pārcelšanu uz centrālo banku.Daudzās un dažādās programmas, centrālajai bankai uzņemoties valsts uzdevumus, varētu būt pretrunā ar monetārās finansēšanas aizliegumu, tāpēc ECB tās rūpīgi uzraudzīs [7].

Ja nacionālā centrālā banka turpina neievērot monetārās finansēšanas aizliegumu, tad ECB šo valsti var iesūdzēt ES Tiesā. Ja ES Tiesa lemj līdzīgi kā ECB, tad nacionālajai centrālajai bankai ir jāpilda tiesas spriedums, citādi būs jāmaksā soda nauda [2].

Monetārās finansēšanas aizliegums un Vērtspapīru tirgus programma

Par vienu no visplašāk apspriestajiem un vērtētajiem monetārās politikas instrumentiem saistībā ar ES līguma 123. un 124. pantu kļuva Vērtspapīru tirgus programma (VTP), tam netraucēja pat fakts, ka šī programma tā arī palika nerealizēta. ECB Padome VTP procedūras izziņoja 2012. gada 6. septembrī. ECB apliecināja, ka ir gatava pirkt dalībvalstu obligācijas neierobežotos apjomos, lai nodrošinātu vienotu monetāro politiku eiro zonā un ka eiro ir neatsaucams, t.i., tas pastāvēs arī nākotnē. Tajā periodā dažu dalībvalstu valsts vērtspapīriem bija augstas likmes un investori sāka šaubīties, vai konkrētās valstis šāda procentu likmju spiediena apstākļos spēs palikt eiro zonā. Finanšu tirgus tajā laikā bija fragmentēts, tāpēc ECB noteikto procentu likmju samazināšana nespēja ievērojami ietekmēt perifērijas valstu valsts vērtspapīru likmes un bija vajadzīgi nopietnāki instrumenti.

ECB norādīja, ka tikai tā lemj par VTP uzsākšanu, turpināšanu un izbeigšanu, līdz ar to centrālās bankas neatkarību nevar apšaubīt [8]. Papildu tam ECB paziņoja, ka piešķirto likviditāti VTP operācijās tā sterilizēs (neitralizēs) un kopējais likviditātes efekts būs 0. Savā 2012. gada oktobra biļetenā ECB uzsver, ka VTP bija vajadzīgs kā proporcionāls un efektīvs monetārās politikas instruments, kas nepārkāpj monetārās finansēšanas aizliegumu. Lai nodrošinātos, ka netiks finansēts kādas valsts budžeta deficīts bez jebkādiem nosacījumiem, VTP bija domāta tikai tām valstīm, kuras prasa un vienojas par finanšu palīdzību no ESM/EFSF (Eiropas Stabilitātes mehānisms/Eiropas Finanšu stabilizācijas mehānisms). Konkrētas valsts vienošanās ar ESM/EFSF nozīmētu to, ka valsts sāks ierobežot savus tēriņus un budžeta deficīts, kā arī parāds nākotnē tiks mazināts. Šajā gadījumā ECB, pērkot šīs valsts vērtspapīrus, nevar runāt par monetāro finansēšanu, jo valsts savu finanšu situāciju uzlabos. Varētu vilkt paralēles ar kredītiestādēm un teikt, ka tā ir likviditātes, nevis maksātnespējas krīze.

ES Tiesa 2015. gada jūnijā lēma, ka VTP atbilst ES likumdošanai – tajā ietverto nosacījumu dēļ, un ECB nav pārsniegusi savas pilnvaras monetārās politikas jomā. Līdz ar to monetārās finansēšanas aizliegums nav pārkāpts [9].

Valdības noguldījumi eiro zonā

Pēdējā gada laikā Eirosistēma ir harmonizējusi valdības noguldījumu politiku centrālajās bankās. ECB pamatnostādne 2014. gada 20. februārī par nacionālo centrālo banku iekšzemes aktīvu un pasīvu pārvaldības operācijām (ECB/2014/9) [10] un tās 2014. gada 5. jūnija grozījumi [11] nosaka, ka valdības noguldījumiem dalībvalstu nacionālajās centrālajās bankās ir procentu likmes ierobežojumi, kas praktiski nozīmē, ka eiro zonā maksimālā valdības noguldījumu likme eiro noguldījumiem nacionālajās centrālajās bankās ir EONIA (Euro OverNight Index Average).

Tāpat spēkā ir arī valdības noguldījumu apjoma limiti – ja valdības visu noguldījumu atlikuma kopsumma pārsniedz lielāko no šiem lielumiem: 200 milj. eiro vai arī 0.04% no konkrētās valsts iekšzemes kopprodukta, kurā atrodas Nacionālā centrālā banka, tad par pārpalikuma summu tiek maksāta nulles procentu likme [11]. Gadījumā, ja centrālās bankas noguldījumu iespējas likme šajā dienā ir negatīva, tad iepriekš minētajam valdības noguldījumu pārsniegumam pār limitu piemēro procentu likmi, kas nav augstāka par noguldījumu iespējas likmi, t.i., piemēro negatīvu likmi. Patlaban Eirosistēmā noguldījumu iespējas likme ir negatīva (-0.2%), tādejādi valdības noguldījuma pārsniegumam piemēro negatīvu likmi. Negatīvās likmes pielietojums bija nepieciešams, lai tā attiektos ne tikai uz banku virsrezervēm eiro zonā, bet arī uz valdības noguldījumiem, lai nebūtu monetārās finansēšanas aizlieguma pārkāpums. Citiem vārdiem sakot, lai, būtu vienlīdzīga attieksme gan pret bankām, gan valdībām, lai to noguldījumu pārsniegumam pār noteiktu robežu tiktu piemērota negatīvā procentu likme, kas stimulētu bankas un valdības novirzīt līdzekļus tautsaimniecības attīstībai.

Izvērtējot pieeju finanšu tirgiem

Pēdējos gados vairākas Eiropas valstis ir nonākušas tuvu maksātnespējai. Tas notika brīdī, kad privātais sektors vairs nevēlējās finansēt ar vērtspapīru pirkšanu šo valstu valdības un tām bija jāvēršas pie tādiem starptautiskajiem aizdevējiem kā Starptautiskais Valūtas fonds un Eiropas Komisija. Vienošanās paredzēja reformu īstenošanu no konkrētās valsts puses un finansiālu atbalstu no starptautisko aizdevēju puses, kā rezultātā konkrētajai dalībvalstij vairs nebija nepieciešamības pēc vērtspapīru emisijas. Savukārt Grieķijas gadījums bija mazliet citādāks, jo Grieķijas valdības sarunas ar aizdevējiem nebija vieglas un tā centās "pasargāt" savu valsti no nepieciešamo reformu veikšanas, tāpēc jautājums par Grieķijas valsts vērtspapīru emitēšanu bija aktuāls. Tajā pašā laikā Eirosistēma/Grieķijas centrālā banka nodrošināja ārkārtas kredītus Grieķijas bankām un tas radīja Eirosistēmai bažas par to, vai nenotiek monetārā finansēšana – tas ir, vai Eirosistēmas bankām piešķirtā nauda netiek izmantota valdības vērtspapīru uzpirkšanai, tādejādi netieši izmantojot centrālās bankas naudu valdības finansēšanai. Līdz ar to arī faktam, ka Grieķijas valdībai ir faktiski zudusi pieeja finanšu tirgiem (tas ir – tai neaizdod neviens cits kā tikai pašas valsts bankas), bija nozīme tam, ka ECB Padome lēma iesaldēt Grieķijas bankām domātos ārkārtas kredītu apjomu. Atkal jau – nevis tāpēc, ka ECB Padomes locekļiem būtu izteikta nepatika pret Grieķijas valdību, bet gan, lai tiktu ievērotas visas ES Līguma prasības un nodrošināti skaidri "spēles noteikumi", kuriem līdz ar iestāšanos ES ir piekritušas visas dalībvalstis.

Secinājumi

Lai gan dažreiz ECB Padomei tiek pārmesta politisku lēmumu pieņemšana, tomēr vismaz attiecībā uz ārkārtas likviditātes piešķiršanu ES līgums skaidri nosaka, kāds ir ECB Padomes mandāts un pilnvaras. No vienas puses - ECB Padomei ir jārūpējas par finanšu stabilitāti un nepieciešamības gadījumā jāpiešķir bankām vajadzīgā likviditāte. No otras puses, šī ārkārtas likviditātes piešķiršana nedrīkst pārvērsties par pastāvīgu "glābšanas salmiņu", ar kuru pie dzīvības tiek uzturētas maksātnespējīgas bankas vai valstu valdības.

Tāpēc, kamēr vien saglabāsies ES līguma 123. un 124. Pants, centrālo banku monetārā finansēšana, pat ja tā kādā gadījumā ir raisījusi aizdomas, nekad nebūs ilgtermiņa finansēšana. Neatrodot saprātīgus risinājumus, arī šim, "pēdējās iespējas" finansējumam, drīz vien pienāks beigas.

Avoti:

1) Wolf-Georg Ringe, Peter M Huber. Legal Challenges in the Global Financial Crisis: Bail-outs, the Euro and Regulation. Bloomsbury Publishing, 2014.

2) Padomes Regula (EK) Nr. 3603/93

3) Attila Korencsi, Melinda Lakatos and György Pulai: Regulation on the prohibition on monetary financing − obligations and opportunities.

4) ECB Press Release. 4 February 2015 - Eligibility of Greek bonds used as collateral in Eurosystem monetary policy operations.

8) Thomas Cottier, Rosa M. Lastra, Christian Tietje, Lucia Satragno. Cambridge University Press, 2014.

9) Court of Justice of the European Union Press Release No 70/15. The OMT programme announced by the ECB in September 2012 is compatible with EU law.

10) ECB Pamatnostādne (2014. gada 20. februāris) par nacionālo centrālo banku iekšzemes aktīvu un pasīvu pārvaldības operācijām (ECB/2014/9)

11) ECB Pamatnostādne (2014. gada 5. jūnijs), ar ko groza Pamatnostādni ECB/2014/9 par nacionālo centrālo banku iekšzemes aktīvu un pasīvu pārvaldības operācijām (ECB/2014/22)

[2] Pēc definīcijas publiskais sektors ir valsts un pašvaldību iestādes un to komercsabiedrības, komercsabiedrības ar valsts vai pašvaldību kapitāla daļu 50% un vairāk, kā arī nodibinājumi, biedrības, fondi un to komercsabiedrības.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa