Nebanku finanšu starpnieku loma banku kredītu un noguldījumu portfelī

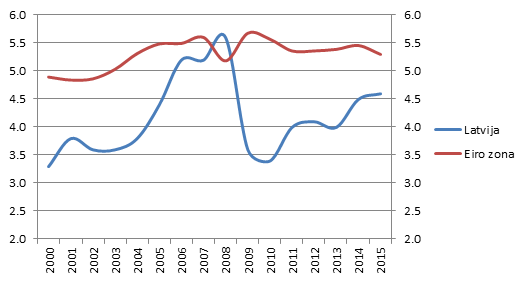

Nebanku finanšu starpnieki – apdrošināšanas sabiedrības, pensiju un ieguldījumu fondi, piesaistošās finanšu iestādes un naudas aizdevēji, finanšu palīgsabiedrības un citi finanšu starpnieki gūst aizvien lielāku nozīmi tautsaimniecības struktūrā. Pēckrīzes laikā, kad banku aktivitāte kritās, nebanku finanšu sektors Latvijā piedzīvoja kāpumu un līdztekus bankām veicina arī finanšu pakalpojumu lomas pieaugumu iekšzemes kopprodukta (IKP) izaugsmē (1. attēls). Tas noticis savstarpējā mijiedarbībā ar kredītiestāžu sektoru, jo nebanku finanšu iestāžu aktivitāti sekmējuši banku kredīti sektora uzņēmumiem, savukārt finanšu starpnieku sekmīgā darbība ļāvusi tiem uzkrāt nozīmīgus resursus savos banku kontos. Šajā rakstā aplūkosim, kas veido nebanku finanšu sektoru un kāda ir šī sektora uzņēmumu loma banku kredītu un noguldījumu portfelī Latvijā un eiro zonas dalībvalstīs kopumā.

1. attēls. Finanšu sektora loma tautsaimniecībā (% no kopējās pievienotās vērtības)

Avots: Eiropas Komisija (EK)

Kas veido nebanku finanšu sektoru?

Klasifikācija

Ekonomiskās darbības un tautsaimniecības sektoru dalījumu nosaka divas klasifikācijas sistēmas – Eiropas Kontu sistēma 2010 (EKS 2010) un Eiropas Savienības saimniecisko darbību statistiskā klasifikācija (NACE). Šajā klasifikācijā finanšu sektors ietilpst K sekcijā "Finanšu un apdrošināšanas darbības". Tomēr NACE netiek ņemtas vērā ražošanas vienību īpašuma formas, juridiskās formas vai citi darbības aspekti, kā arī nepastāv saikne starp NACE un Institucionālo sektoru klasifikāciju nacionālo kontu sistēmā vai Eiropas kontu sistēmā.

Savukārt monetārajā un finanšu statistikā, uz kuras datiem balstīts šis raksts, izmantota EKS 2010 klasifikācija. Tajā institucionālās vienības grupētas sektoros pēc to galvenajām funkcijām, uzvedības un mērķiem. EKS 2010 klasifikācijā finanšu sektors iedalīts S.12 sektorā "Finanšu iestādes". Vienu sektora daļu veido Monetārās finanšu iestādes (MFI), tas ir, Latvijas Banka, pārējās MFI (kredītiestādes, krājaizdevu sabiedrības, elektroniskās naudas iestādes), kā arī naudas tirgus fondi. Šīs finanšu iestādes, kuras pieņem noguldījumus, uz sava rēķina izsniedz kredītus un veic ieguldījumus vērtspapīros, nosacīti varam dēvēt par banku sektoru jeb naudu radošo sektoru (money-issuing sector). Savukārt pārējās finanšu iestādes ir banku sektora klienti jeb naudu glabājošā sektora (money-holding sector) sastāvdaļa. Tieši šī banku sektora klientu daļa pēdējos gados būtiski audzējusi savus noguldījumus banku kontos, savukārt pat vispārējā kreditēšanas apsīkuma laikā bankas radušas iespēju strauji palielināt nebanku finanšu iestādēm izsniegto kredītu portfeli.

Nebanku finanšu sektors Latvijā

Latvijā reģistrētas 478 finanšu palīgsabiedrības, 240 citi finanšu starpnieki, 124 piesaistošās finanšu iestādes un naudas aizdevēji, kā arī 8 apdrošināšanas sabiedrības, 13 pensiju fondi un 44 ieguldījumu fondi un alternatīvo ieguldījumu fondi.

Saskaņā ar EKS 2010 finanšu iestāžu sektorā ietilpst seši nebanku finanšu iestāžu apakšsektori:

- Ieguldījumu fondi (S.124) – ieguldījumu fondi, izņemot naudas tirgus fondus, un alternatīvo ieguldījumu fondi;

- Citi finanšu starpnieki (izņemot apdrošināšanas sabiedrības un pensiju fondus; S.125) – kreditēšanā iesaistītās sabiedrības, t.sk. līzinga un faktūrkreditēšanas sabiedrības, finanšu instrumentsabiedrības, centrālie darījumu partneri (CDP), ieguldījumu brokeru sabiedrības;

- Finanšu palīgsabiedrības (S.126) – ieguldījumu pārvaldes sabiedrības, valūtas maiņas sabiedrības, Latvijas Centrālais depozitārijs, NASDAQ OMX Riga, Finanšu un kapitāla tirgus komisija, pārējās finanšu palīgsabiedrības;

- Piesaistošās finanšu iestādes un naudas aizdevēji (S.127), t.sk. lombardi un kontrolakciju sabiedrības;

- Apdrošināšanas sabiedrības (S.128);

- Pensiju fondi (S.129).

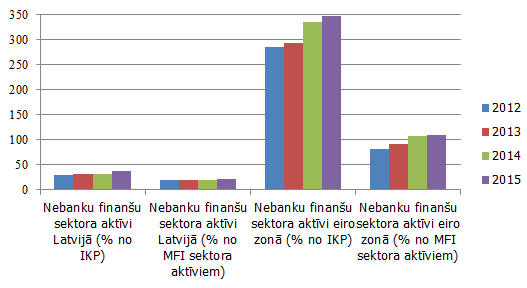

Lai gan salīdzinājumā ar vairumu eiro zonas valstu Latvijā nebanku finanšu sektors ir nosacīti mazāk attīstīts (2. attēls), tajā ietilpstošo uzņēmumu skaits saskaņā ar Centrālās statistikas pārvaldes (CSP) institucionālo sektoru klasifikācijas un Finanšu un kapitāla tirgus komisijas (FKTK) datiem ir visai liels, pārsniedzot deviņus simtus, bet tā aktīvu apjoms – stabili augošs.

2. attēls. Nebanku finanšu sektora aktīvi Latvijā un eiro zonā (%)

Avots: Eiropas Centrālā banka (ECB)

Kopš 2014. gada decembra banku un monetārā statistika identificē finanšu iestāžu noguldījumu un kredītu atlikumus šādās kredītiestādēs:

- Ieguldījumu fondi, izņemot naudas tirgus fondus, un alternatīvo ieguldījumu fondi

- Citi finanšu starpnieki

- T. sk. Finanšu instrumentsabiedrības

- T. sk. Centrālie darījuma partneri

- Finanšu palīgsabiedrības

- Piesaistošās finanšu iestādes un naudas aizdevēji

- Apdrošināšanas sabiedrības

- Pensiju fondi

Nebanku finanšu sektora loma Latvijas kredītiestāžu bilancēs

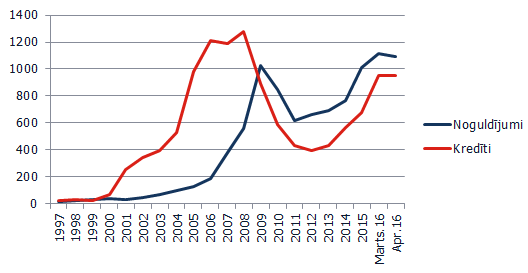

Līdz ar finanšu sektora attīstību un tautsaimniecības briedumu nebanku finanšu iestādes veido arvien nozīmīgāku daļu Latvijas kredītiestāžu bilanču rādītājos. Nepilnu 20 gadu laikā nebanku finanšu institūciju noguldījumi Latvijas kredītiestādēs auguši 52 reizes (no 21.1 milj. eiro 1997. gada decembrī līdz 1.1 mljrd. eiro 2016. gada aprīlī) un kredīti nebanku finanšu institūcijām – 45 reizes (attiecīgi no 21.3 milj. eiro līdz 954.0 milj. eiro). Lai gan minētajā laikā vairākkārt auguši arī kopējie iekšzemes noguldījumi un kredīti, to kāpums bijis krietni mērenāks – noguldījumiem 14 reizes, kredītiem – 23 reizes. Tādējādi arī nebanku finanšu iestāžu noguldījumu īpatsvars visos noguldījumos audzis no 2.8% līdz 10.3% un kredītos – attiecīgi no 4.0% līdz 7.7%.

Laika gaitā gan nebanku finanšu iestāžu noguldījumu, gan tām izsniegto kredītu dinamika lielā mērā atbildusi tautsaimniecības vispārējās attīstības rādītājiem, pakāpeniski augot līdz 2008.-2009. gadam, krīzes laikā būtiski samazinoties, bet pēc pāris gadiem izaugsmei atsākoties un 2016. gada sākumā noguldījumu apjomam jau pārsniedzot pirmskrīzes līmeni (3. attēls).

3. attēls. Rezidentu finanšu iestāžu izvietotie noguldījumi un saņemtie kredīti (milj. eiro)

Avots: Latvijas Banka

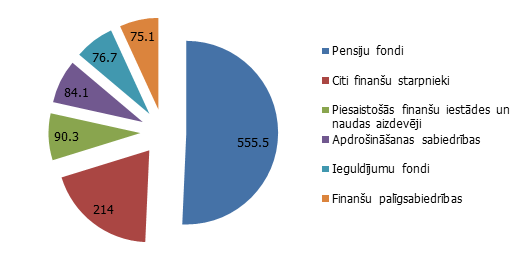

Finanšu iestāžu noguldījumos bankās nozīmīgākie ir pensiju fondu līdzekļi – tie šā gada aprīlī veidoja 555.5 milj. eiro jeb 50.7% visu finanšu iestāžu noguldījumu. Citi finanšu starpnieki (t.sk. līzinga un faktūrkreditēšanas sabiedrības) bankās bija noguldījušas 214.0 milj. eiro (19.5% kopapjoma), bet piesaistošās finanšu iestādes un naudas aizdevēji (t.sk. lombardi) – 90.3 milj. eiro (8.2%; finanšu iestāžu noguldījumu struktūru, 4. attēls).

4. attēls. Rezidentu finanšu iestāžu noguldījumu struktūra 2016. gada aprīlī (milj. eiro)

Avots: Latvijas Banka

Laikā kopš pieejama detalizēta informācija par finanšu iestāžu noguldījumiem (2016. gada aprīli salīdzinot ar 2014. gada decembri), būtiski (par 94.9%) auguši pensiju fondu uzkrājumi bankās. Ņemot vērā FKTK informāciju, ka pensiju fondu dalībnieku skaits aug visai mēreni (2015. gadā privāto pensiju fondu dalībnieku skaits par 8.0% un valsts fondēto pensiju shēmas dalībnieku skaits – par 0.4%), un privāto pensiju plānu aktīvi palielinājušies par 17.2%, bet valsts fondēto pensiju shēmas aktīvi – par 15.4%, secināms, ka vispārēji zema ienesīguma laikā pensiju fondi aizvien biežāk izvēlējušies noguldījumus bankās kā savu uzkrājumu izvietošanas vietu. Tātad ieguldījumu drošība gūst pārsvaru pār risku un ienesīgumu. To apstiprina arī pensiju fondu bilances kopsavilkuma dati: 2015. gadā to noguldījumi kredītiestādēs auguši par 64.8%, bet ieguldījumi citos instrumentos – tikai par 7.9%.

Mēreni (par 7.6%) minētajā laika posmā auguši citu finanšu starpnieku noguldījumi. Tā kā būtiskākie spēlētāji šajā sektorā ir līzinga un faktoringa sabiedrības, t.s. ātro kredītu izsniedzēji, redzams, ka augošā biznesa apstākļos īpaši papildu uzkrājumi banku kontos netiek veidoti. Procentuāli ļoti strauji auguši arī apjomos salīdzinoši mazākie piesaistošo finanšu iestāžu un naudas aizdevēju (14 reizes) un ieguldījumu fondu (2.3 reizes) noguldījumi.

Latvijas Līzinga devēju asociācijas dati liecina, ka 2015. gadā līzinga un faktoringa portfelis Latvijā audzis par 9.8%, sasniedzot 1.4 mljrd. eiro jeb 11% no banku izsniegto kredītu portfeļa, tostarp nefinanšu sabiedrībām izsniegts 1.1 mljrd. eiro (17% no banku kredītiem nefinanšu sabiedrībām), norādot, ka līzinga sektors ar banku palīdzību pirmais sācis virzīties ekonomikas izaugsmes veicināšanas virzienā, un tā ieguldījums ir vērā ņemams.

Diskutabla ir ātro kredītu tirgus loma ekonomikā. Saskaņā ar Patērētāju tiesību aizsardzības centra informāciju nebanku patērētāju kreditētāji savu portfeli 2015. gadā palielinājuši par 13.3% - līdz 450.9 milj. eiro (tas salīdzināms ar 8% no banku kredītiem mājsaimniecībām jeb 99% no banku izsniegtajiem patēriņa kredītiem), tomēr banku statistika liecina, ka aizdevumi citu kreditēšanas pakalpojumu sniedzējiem 2015. gadā sarukuši par 17.5%. Tātad ātrie kredīti vairāk finansēti no citiem avotiem. Piemēram, citu kreditēšanas pakalpojumu nozares uzņēmumu peļņas, kas saskaņā ar Centrālās statistikas datiem (CSP) datiem augusi no 2.8 milj. eiro 2011. gadā līdz 58.6 milj. eiro 2015. gadā.

Lai gan apdrošināšanas sektora darbības rādītāji uzlabojās, apdrošināšanas sabiedrības savus noguldījumus komercbankās samazināja par 31.6%, vairāk izvēloties izvietot līdzekļus parāda vērtspapīros un radniecīgajās sabiedrībās. Visstraujāk laikā no 2014. gada decembra līdz 2016. gada aprīlim samazinājās finanšu palīgsabiedrību noguldījumi (par 39.0%), kas varētu būt saistīts ar sektorā ietilpstošo valūtas maiņas sabiedrību darbības sašaurināšanos pēc eiro ieviešanas.

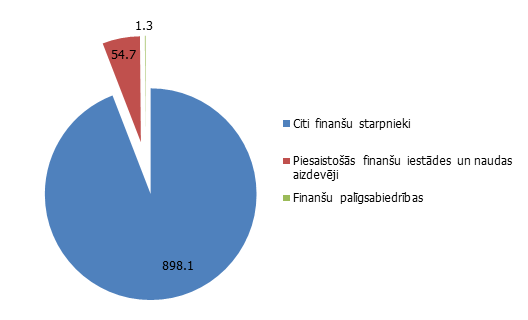

Kā redzams 5. attēlā, banku kredītus Latvijas finanšu sektorā lielākoties izmanto citu finanšu starpnieku sektors un nedaudz – arī piesaistošās finanšu iestādes un naudas aizdevēji, kā arī finanšu palīgsabiedrības. Abām pirmajām minēto finanšu iestāžu grupām izsniegto kredītu atlikums aug aizvien straujāk (2014. gada decembrī – 2016. gada aprīlī attiecīgi par 63.9% un 3 reizes), saistoties ar finansējuma nepieciešamību augošajam līzinga un faktoringa, kā arī ātro kredītu tirgum.

5. attēls. Rezidentu finanšu iestādēm izsniegto kredītu struktūra 2016. gada aprīlī (milj. eiro)

Avots: Latvijas Banka

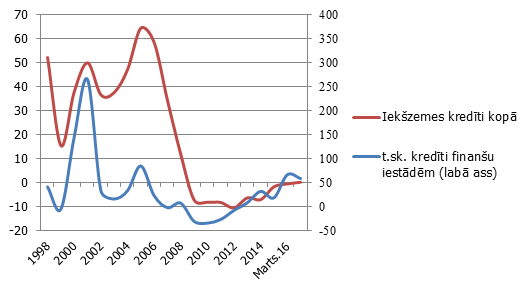

Finanšu iestāžu kreditēšana aizvien vairāk ietekmē arī situāciju ar kredītiem valstī kopumā. Pateicoties straujajam finanšu iestādēm izsniegto kredītu kāpumam, pēc septiņu gadu sarukuma atjaunojies banku kopējā iekšzemes kredītu portfeļa palielinājums (6. attēls). Tas, ka laikā kopš 2014. gada decembra kopējais iekšzemes noguldījumu atlikums bankās audzis par 11.9%, bet finanšu iestāžu noguldījumi – par 42.3%, savukārt kredītu kopējais atlikums sarucis par 0.9%, bet finanšu iestādēm izsniegts par 67.7% vairāk, norāda uz sektora augošo lomu tautsaimniecībā, tostarp arī IKP struktūrā. Piemēram, ja finanšu un apdrošināšanas sektors (tajā gan ietilpst arī banku sektors) 2013.-2014. gadā IKP struktūrā veidoja 3.7%, tad 2015. gadā – jau 4.6%, pietuvojoties eiro zonas rādītājam (2013. gadā 5.1%).

6. attēls. Iekšzemes kredītu gada pārmaiņas (%)

Avots: Latvijas Banka

Nebanku finanšu sektors eiro zonā

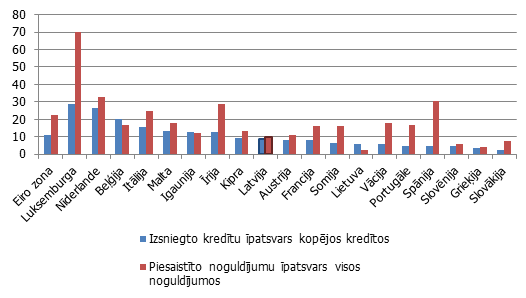

Finanšu sektora uzņēmumiem vairumā eiro zonas valstu ir sena un bagāta vēsture, tādēļ saprotams, ka tas kredītiestāžu bilancēs pārstāvēts ar būtiski lielāku devumu nekā Latvijā. Kopējā tendence gan ir tāda, ka finanšu iestādes pārsvarā orientētas uz līdzekļu akumulēšanu, tādēļ aizņemas bankās mazāk nekā izvieto tur savus aktīvus. Tas redzams gan eiro zonā kopumā, gan vairumā tās dalībvalstu (arī Latvijā, tomēr mazākā mērā). Visizteiktāk tas izpaužas lielajās dalībvalstīs – Spānijā, Itālijā, Vācijā, Francijā, kā arī Luksemburgā, Somijā u.c.

Finanšu iestāžu noguldījumi visu noguldījumu kopapjomā eiro zonā veido 22.4% (2016. gada martā), bet finanšu iestādēm izsniegtie kredīti visos kredītos – 10.8%. Atkarībā no katras valsts specifikas un tradīcijām, finanšu iestāžu loma banku saistībās un prasībās ir visai atšķirīga 7. attēls). Augstākā tā ir Luksemburgā (28.5% kredītos un 69.9% noguldījumos) un Nīderlandē (attiecīgi 26.5% un 32.6%), bet zemākā (2-7% robežās gan aktīvos, gan pasīvos – Grieķijā, Slovēnijā, Slovākijā un Lietuvā). Visai aktīvā finanšu iestāžu kreditēšana Latviju izvirzījusi 9.vietā no 19 eiro zonas valstīm kredītu īpatsvara ziņā, savukārt relatīvi mazie šo iestāžu uzkrājumi dod mums vien 15. vietu, atstājot aiz sevis tikai Slovākiju, Slovēniju, Grieķiju un Lietuvu.

7. attēls. Finanšu iestādēm izsniegto kredītu un no tām piesaistīto noguldījumu īpatsvars eiro zonas dalībvalstīs (%)

Avots: ECB

Jau minējām par daudzkārtējo nebanku finanšu institūciju noguldījumu un kredītu kāpumu Latvijas kredītiestādēs ilgākā termiņā. Kāpums laikā no 1997. līdz 2016. gada martam bijis arī šiem rādītājiem eiro zonā kopumā, tikai ar apmēram 10 reizes zemāku kāpuma tempu – noguldījumi auguši 3.8 reizes, kredīti – 4.7 reizes. Tomēr salīdzinājumā ar kopējo iekšzemes noguldījumu un kredītu pieaugumu eiro zonā (attiecīgi 2.6 reizes un 2.3 reizes) šis pieaugums norāda uz finanšu starpniecības sektora augošo nozīmi arī visā eiro zonā.

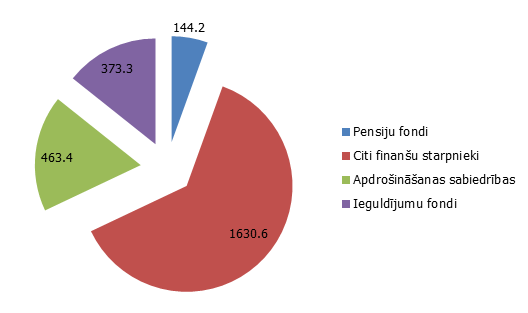

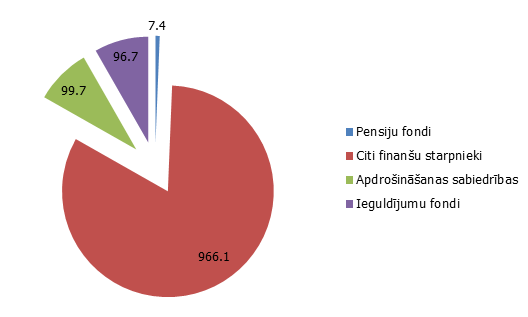

Pievēršoties nebanku finanšu iestāžu struktūrai eiro zonā jāatzīmē, ka līdzekļus kredītiestādēs visvairāk uzglabā citi finanšu starpnieki (8. attēls), nevis, kā Latvijas gadījumā, pensiju fondi, liecinot par zināmu atšķirību aktīvu izvietošanas politikā. Savukārt apdrošināšanas sabiedrību un ieguldījumu fondu noguldījumi noguldījumu struktūrā ieņem būtiski lielāku lomu.

8. attēls. Finanšu iestāžu noguldījumu struktūra eiro zonā 2016. gada martā (mljrd. eiro)

Avots: ECB

Savukārt kredītus eiro zonas bankas, līdzīgi kā Latvijā, visvairāk izsniedz citiem finanšu starpniekiem (9. attēls), jo to darbība lielā mērā atkarīga no aizņemto resursu izmantošanas.

9. attēls. Finanšu iestādēm izsniegto kredītu struktūra eiro zonā 2016. gada martā (mljrd. eiro)

Avots: ECB

Secinājumi

Finanšu sektora loma tautsaimniecībā kļūst nozīmīgāka. Nebanku finanšu iestāžu līdzekļi veido aizvien lielāku daļu kredītiestāžu piesaistītajos noguldījumos. Arī finanšu iestāžu kreditēšana, lai gan eiro zonā kopumā mazāk nozīmīga par līdzekļu piesaisti, ir augoša. Latvijā finanšu iestādēm izsniegtie kredīti ir praktiski vienā līmenī ar šo iestāžu noguldījumiem un to kreditēšanas kāpums pozitīvi ietekmējis kredītportfeļa atkopšanos.

Tā kā finanšu iestādēm izsniegto kredītu lauvas tiesa Latvijā nonāk līzinga un faktoringa sabiedrību rīcībā, bet to loma gan nefinanšu sabiedrību, gan mājsaimniecību kreditēšanā ir nozīmīga, finanšu iestāžu kreditēšana pozitīvi vērtējama arī makroekonomiskās situācijas kopējā skatījumā.

Latvijā finanšu iestāžu noguldījumos noteicošie ir pensiju fondu noguldījumi, kas veido pusi visu noguldījumu salīdzinājumā ar 5% eiro zonā kopumā, kur noguldījumi bankās ir mazāk nozīmīgs pensiju fondu līdzekļu izvietošanas veids.

Kopumā nebanku finanšu iestāžu sektors Latvijā aug, un tā dinamika un lielā mērā arī tā veikto noguldījumu un saņemto kredītu struktūra būtiski neatšķiras no eiro zonas vidējiem rādītājiem, liecinot par reālu konverģenci (tuvināšanos) arī šajā jomā.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa