Kāpēc Latvijā ir augstākās kredītlikmes eiro zonā?

Starp medijos izlasāmajiem jaunumiem, ka Latvijā aug iedzīvotāju uzkrājumi [1] (kas vismaz no drošības spilvena viedokļa ir laba ziņa), vienlaicīgi tomēr varam lasīt arī ziņas par nu jau hroniski zemo investīciju līmeni valstī [2] – un šīs ziņas savukārt nevieš pārāk lielu optimismu, domājot par Latvijas attīstības iespējām nākotnē. Uzkrājumi un investīcijas ir vienas monētas divas puses, un parasti procentu likmju izmaiņas ir tas kanāls, kas ļauj šīs puses noturēt līdzsvarā. Ja šobrīd uzkrājumi pieaug, bet kreditēšana neattīstās un investīciju līmenis ir zems, tad loģiski rodas jautājums, varbūt procentu likmes Latvijā šobrīd ir pārāk augstas?

Par to vedina domāt arī Latvijas maksājumu bilances tekošais konts, kur patlaban ir novērojams viens no lielākajiem pārpalikumiem valsts vēsturē [3]. Arī līdzšinējie valsts izaugsmes tempi, lai arī salīdzinoši strauji, tomēr ir bijuši zem ilgtermiņa potenciālajiem tempiem – vēl viena pazīme, kas varētu liecināt par pārāk augstu procentu likmju līmeni.

Šāds secinājums varētu, no vienas puses, šķist dīvains, t.i., kā vispār pārāk augstas procentu likmes var būt iespējamas apstākļos, kad visu eiro zonas valstu centrālās bankas savas likmes ir nolaidušas līdz neredzēti zemiem līmeņiem, pat negatīvā teritorijā, un masveidā iepērk dažāda veida vērtspapīrus – ar mērķi samazināt procentu likmes vēl vairāk?! No otras puses, tieši šis fakts arī var raisīt bažas, ja, pat neskatoties atbalstošo centrālo banku monetāro politiku, procentu likmes saglabājas augstos līmeņos, acīmredzot kaut kas ekonomikā nestrādā tā, kā vajadzētu.

Viedoklis

: Kāpēc, Jūsuprāt, Latvijā ir augstākās kredītlikmes eiro zonā? Kā šajā krīzes laikā kredītus mājsaimniecībām un uzņēmumiem var padarīt pieejamākus?

: Kāpēc, Jūsuprāt, Latvijā ir augstākās kredītlikmes eiro zonā? Kā šajā krīzes laikā kredītus mājsaimniecībām un uzņēmumiem var padarīt pieejamākus?Kredītu pieejamība Latvijā šobrīd vidēji ir viena no augstākajām Eiropā, jo banku rentabilitātes radītāji ir ļoti labi. Vērtējot no finanšu stabilitātes viedokļa, komercbanku peļņa palīdz stiprināt banku kapitāla pietiekamības rādītājus, lai Latvijas finanšu sistēma būtu stabila, droša noguldītājiem un arī nodrošinātu tautsaimniecību ar nepieciešamo finansējumu. COVID-19 situācijā esam daļa no risinājuma, sniedzam finanšu pakalpojumus, atbalstu un finansējumu mūsu klientiem.

Viedoklis

Kredītpolitiku un procentu likmju piemērošanu ietekmē daudzi faktori – resursu cena, pieprasījums un piedāvājums, katras valsts ekonomikas lielums un struktūra, tostarp lielo un vidējo uzņēmumu īpatsvars, kas, salīdzinot ar citām eiro zonas valstīm, Latvijā ir ievērojami mazāks. Tāpat viens no ļoti būtiskiem faktoriem Latvijā, kas liek bankām savos riska vērtēšanas modeļos būt piesardzīgākām, ir uzņēmējdarbības un tiesiskās vides caurredzamība.

Secinājumu izdarīšanu ievērojami apgrūtina tas, ka dabā faktiski neeksistē viena galvenā procentu likme, kas ietekmē pilnīgi visas tautsaimniecības jomas, un dažādu likmju dinamika var būt atšķirīga. Tā, piemēram, valdības vērtspapīru likmes Latvijā, tāpat kā citur Eiropā, pēdējo gadu laikā, kopš Eiropas Centrālā banka (ECB) ir sākusi savas aktīvu uzpirkšanas programmas, viennozīmīgi, ir būtiski samazinājušās. Tomēr privātā sektora investīcijas daudz lielākā mērā nosaka tās procentu likmes, par kurām var aizņemties valstī strādājošie uzņēmumi. Un tā kā uzņēmumi Latvijā galvenokārt papildu nepieciešamos finanšu līdzekļus saņem no komercbankām, tad tautsaimniecības attīstībai ļoti svarīga ir procentu likme komercbanku izsniegtajiem uzņēmumu kredītiem. Šajā ziņā situācija Latvijā ir pavisam atšķirīga gan no valdības sektora, gan arī no vairuma citu eiro zonas valstu.

Viedoklis

No bankas puses šobrīd nekas nav mainījies – mēs turpinām atbalstīt klientus un piešķirt aizdevumus gan privātpersonām, gan turpinām finansēt jebkuru ekonomiski pamatotu un ilgtspējīgu uzņēmumu ieceri tieši tāpat, kā pirms Covid-19 pandēmijas, atbildīgi izvērtējot un pārrunājot ar klientiem katru situāciju individuāli. Šobrīd vēl ir pāragri izdarīt tālejošus secinājumus par situācijas tālāko attīstību un attiecīgi arī veikt straujas izmaiņas bankas kredītpolitikā.

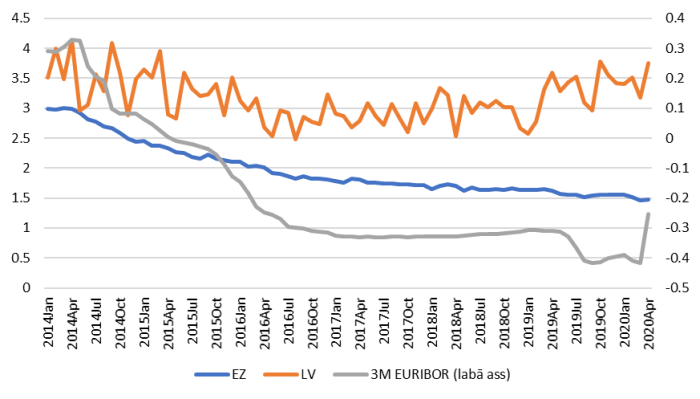

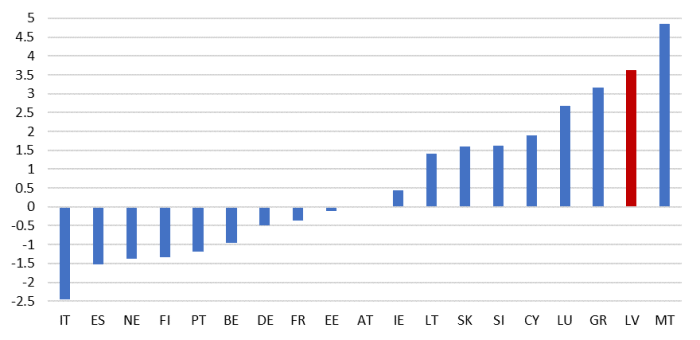

Kopš Latvija 2014. gadā iestājās eiro zonā, Eirosistēma (ECB un eiro zonas centrālās bankas, arī Latvijas Banka) ir konsekventi īstenojusi ekspansīvu monetāro politiku, tajā skaitā izmantojot instrumentus, kas sekmē naudas tirgus likmju kritumu. Tas tiek darīts ar skaidru mērķi – motivēt komercbankas laist naudu apgrozībā, nevis turēt savos kontos centrālajā bankā. Kopš 2014. gada jūnija komercbankām pat ir jāmaksā “soda nauda”, ja tās nenovirza naudu tautsaimniecībā, bet turpina uzkrāt. Eiro zonas komercbankas kopumā šādu “mājienu ar mietu” ir sapratušas: kopš 2014. gada naudas tirgus likmes, par kurām komercbankas aizdod naudu viena otrai, ir būtiski samazinājušās, kreditēšana ir aktivizējusies un banku izsniegto kredītu likmes arī ir kritušās (1. attēls). Latvijā, kā redzams, tendence ir pretēja, ja līdz 2016. gada vidum no jauna izsniegtajiem kredītiem uzņēmumiem procentu likmes samazinājās, tad turpmāk šis likmju kritums piebremzējies, un pēdējā laikā kredītlikmes pat kopumā ir pieaugušas. Lieki piebilst, ka šī noteikti nav tā tendence, kas tika sagaidīta, lemjot par monetārās politikas tālākās mīkstināšanas soļiem.

1. attēls. Banku no jauna izsniegto kredītu likmes uzņēmumiem (%)

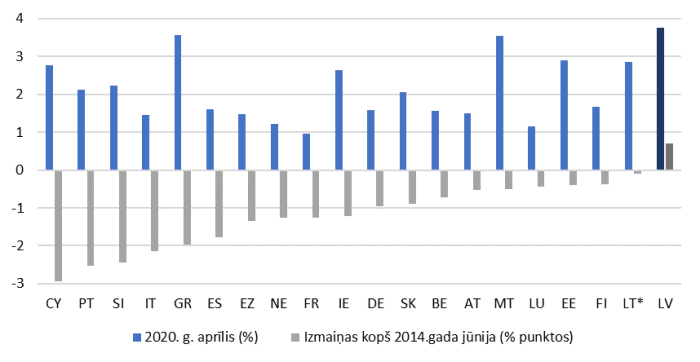

Šajā ziņā Latvija (un nedaudz mazākā mērā arī pārējās Baltijas valstis) ievērojami atšķiras no pārējām eiro zonas dalībvalstīm. 2. attēlā redzams, ka lielākais atbalsts tautsaimniecībai no Eirosistēmas ekspansīvās monetārās politikas, tajā skaitā negatīvo procentu likmju pielietošanas, ir bijis t.s. Dienvidu valstīs, kurās no jauna izsniegto kredītu likmes kopš 2014. gada vidus ir būtiski samazinājušās. Lai arī mazāks, bet likmju samazinājums ir bijis izteikts arī citās lielākajās eiro zonas valstīs kā Francija un Vācija. Pārējās valstīs, kur likmju kritums ir bijis mazāks, tās jau pirms ECB negatīvo likmju ieviešanas ir bijušas salīdzinoši zemā līmenī (Somija, Luksemburga).

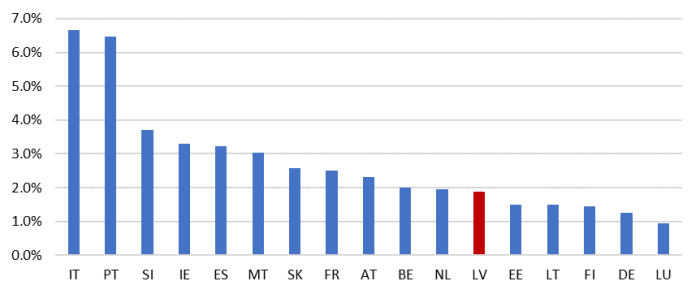

Latvijā uzņēmumiem izsniegto kredītu likmes ne tikai nav samazinājušās, tās joprojām atrodas starp augstākajiem līmeņiem starp visām eiro zonas valstīm. Ja gribam būt pavisam precīzi, tad 2020. gada aprīlī uzņēmumiem no jauna izsniegto kredītu likmes Latvijā bija visaugstākajā līmenī starp visām eiro zonas valstīm, augstākas pat kā Grieķijā, kas līdz šim ir bijis lielākais eiro zonas “rūpju bērns”. Protams, šis nav jauns fakts, jo salīdzinoši augstas procentu likmes Latvijā ir bijušas jau ilgstoši. Tomēr, ja iepriekš varējām nepievērst šim faktam pārāk lielu uzmanību, jo tautsaimniecība attīstījās samērā veiksmīgi, tad šobrīd augstas kredītu likmes var būtiski apgrūtināt tautsaimniecības atveseļošanos pēckrīzes periodā.

2. attēls. Banku no jauna izsniegto kredītu likmes uzņēmumiem un likmju izmaiņas kopš 2014. gada jūnija (%)

Kāpēc Latvijā ir augstākās kredītu procentu likmes eiro zonā? Komercbankas likmju piemērošanā vadās pēc aptuvenās formulas: kredītu likmes = pašas komercbankas līdzekļu piesaistīšanas izmaksas + kredītriska novērtējums + peļņas marža. Lai saprastu problēmas būtību, jāskatās atsevišķi uz katru no sastāvdaļām.

Sāksim ar banku finansējuma izmaksām. Lai gan lielākajai daļai kredītņēmēju kā bāzes likme tiek noteikta naudas tirgus likme Euribor (parasti ar 3 mēnešu termiņu), visiem ir zināma arī Latvijā plaši izplatītā prakse faktiski nepiemērot šīs likmes negatīvās vērtības kredītu likmju noteikšanā. Līdz ar to Latvijā nestrādā viens nozīmīgs monetārās transmisijas kanāls: centrālā banka var turpināt sekmēt naudas tirgus likmju kritumu, bet kredītņēmējiem kredīti no tā lētāki nekļūst. Centrālā banka par to, protams, nevar būt sevišķi priecīga.

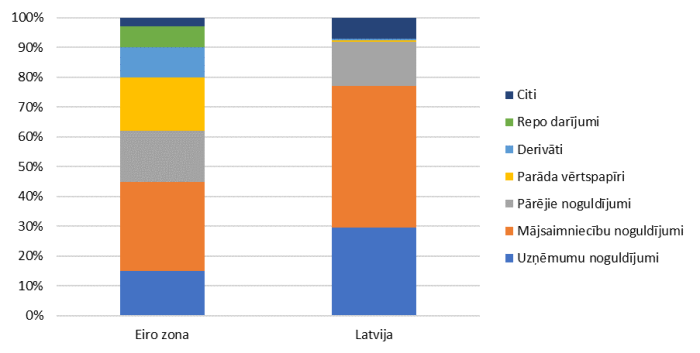

Tomēr ir iespējams, ka Euribor naudas likmes nemaz neatspoguļo komercbanku patiesās aizņemšanās izmaksas. Jaunākais ECB ziņojums par naudas tirgus attīstību parāda, ka komercbanku savstarpējie darījumi veido tikai aptuveni 10% no visa nauda tirgus apgrozījuma, turklāt lielāko daļu veido aizdevumi pret ķīlu [4]. Tiešām, ja apskatās galvenos veidus, kā komercbankas iegūst sev finanšu līdzekļus, tad arī Eiropā dominē dažāda veida depozīti kā galvenais komercbanku finansējuma avots (3. attēls). Tomēr arī tirgus finansējums un aizņēmumi no centrālās bankas ir pietiekami nozīmīgi avoti. Latvijā finanšu līdzekļus kredītu izsniegšanai komercbankas gandrīz pilnībā piesaista no depozītiem un tikai nedaudz no citiem avotiem (galvenokārt – aizņēmumi no mātes bankām, bet arī šis finansējuma veids pēdējo gadu laikā ir ievērojami samazinājies). Finansējuma piesaiste caur tirgus instrumentiem, kā arī centrālās bankas aizdevumi praktiski netiek izmantoti [5]. Kāpēc?

3. attēls. Banku finansējuma struktūra 2019. gada beigās (%)

Neapšaubāmi, liela nozīme ir iepriekšējās krīzes laika pieredzei, kad atsevišķu komercbanku paļaušanās uz tirgus finansējumu izrādījās tām liktenīga. Arī finansējuma iegūšana no centrālās bankas bieži līdz šim ir tikusi vērtēta kā vājuma pazīme (it sevišķi apstākļos, kad tirgū ir liels brīvās naudas pārpalikums). Taču laiki ir mainījušies. Šobrīd, līdz ar negatīvām centrālās bankas likmēm, arī aizņemšanās naudas tirgū vairumam komercbanku ir pieejama ar izdevīgākiem nosacījumiem (zemākām likmēm), kā paļaujoties tikai uz depozītu piesaisti. Turklāt ECB aizdevumu programmas tiek piedāvātas ar nosacījumiem, kas ir izdevīgi ne tikai tādām komercbankām, kurām tā ir gandrīz vai vienīgā iespēja iegūt finansējumu, bet arī finansiāli stabilām un veselām komercbankām. Vienīgais nosacījums – iegūtā nauda ir jānovirza tautsaimniecības kreditēšanai. Turklāt – šobrīd izskatās, ka šādi izdevīgi aizdevumu nosacījumi komercbankām būs pieejami diezgan ilgi. Tāpēc paļaušanās tikai uz depozītiem kā absolūti galveno finansējuma piesaistes avotu, no vienas puses, protams, ļauj komercbankām uzrādīt lieliskus finanšu stabilitātes rādītājus, bet tajā pašā laikā neļauj pilnībā izmantot šobrīd visas pieejamās iespējas lētāka finansējuma piesaistei, kas savukārt ļautu samazināt arī komercbanku piedāvāto kredītu likmes.

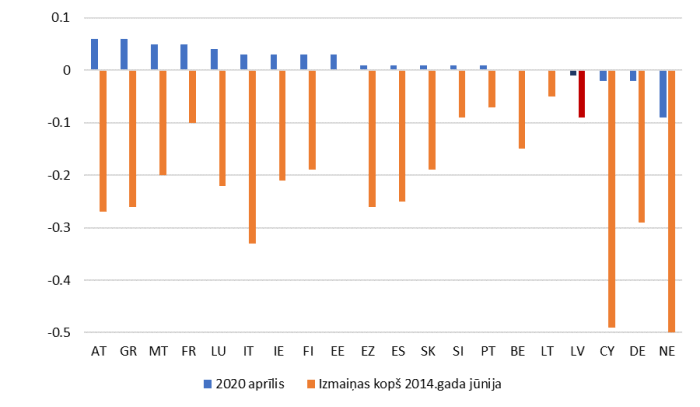

Turklāt, runājot par komercbanku piesaistīto depozītu likmēm, ir jāpatur prātā, ka tieši uz tām visvairāk attiecas zemākais nulles slieksnis, t.i., tikai ļoti retos un īpaši ārkārtējos apstākļos tās var kļūt negatīvas (t.i., naudas īpašniekiem jāpiemaksā komercbankai par naudas glabāšanu), jo šādā gadījumā iedzīvotājiem izdevīgāk ir uzglabāt naudu mājās (protams, arī tam ir drošības riski), līdz ar to komercbankas parasti nevēlas stimulēt depozītu aizplūdi. Kā redzams no 4. attēla, izņemot Nīderlandi, citās valstīs, tajā skaitā Latvijā, depozītu likmes joprojām vidēji ir ap nulles līmeni vai mazliet virs tā. Tas palīdz izskaidrot, kāpēc komercbankas ir motivētas kredītlīgumos naudas tirgus likmju negatīvās vērtības ignorēt (jo banku finansējuma galvenā likme nevar noslīdēt zem nulles), tomēr arī nevienā citā valstī (izņemot Nīderlandi) vidējās depozītu likmes nav negatīvas, un kopumā Latvijā depozītu likmes nav augstākas kā citur Eiropā (tās ir pat drīzāk zem eiro zonas vidējā līmeņa), līdz ar to arī nespēja vai nevēlēšanās piemērot klientiem negatīvās likmes par depozītiem tomēr neizskaidro salīdzinoši augstās kredītu likmes Latvijas komercbankās.

4. attēls. Depozītu uz nakti procentu likmes (%)

Otra svarīgākā kredītlikmes ietekmējošā komponente ir aizņēmēju kredītrisks. Ja uzņēmumam, kas paņēmis kredītu, rodas grūtības atmaksāt aizņēmumu un krītas arī ķīlas vērtība (kā tas bieži notiek krīzes apstākļos), zaudējumi var rasties arī komercbankai, līdz ar to nepieciešams veikt papildu uzkrājumus, savukārt komercbankai ir nepieciešami papildu ieņēmumi, kurus var radīt cita starpā arī ar augstāku kredītlikmju palīdzību. Un šobrīd ir skaidrs, ka pašreizējā krīze var radīt lielākas vai mazākas grūtības uzņēmumiem atmaksāt aizņēmumus, sliktākajā gadījumā atsevišķi uzņēmumi var darbību tā arī neatsākt. Tāpēc teorētiski – komercbankām šobrīd varētu būt motivācija gatavoties nākotnes iespējamajiem zaudējumiem, nodrošinot papildu ieņēmumus caur augstākām kredītu likmēm.

Tomēr šāda teorētiskā iespēja vienlīdz attiecas uz visām komercbankām visās eiro zonas valstīs. Patiesībā šim riskam šobrīd šķietami Latvijā ir jābūt salīdzinoši zemākam nekā vidēji Eiropā, jo Latvija ir viena no vismazāk infekcijas skartajām valstīm. Arī ekonomiskās krīzes dziļums, atšķirībā no desmit gadus vecas pagātnes, Latvijā tiek prognozēts kā viens no seklākajiem starp visām eiro zonas valstīm (5. attēls). Ja saskaņā ar pašreizējām prognozēm tādās valstīs kā Itālija un Spānija iekšzemes kopprodukta (IKP) līmenis vēl 2022. gadā būs zemāks nekā 2019. gada beigās, tad Latvijā ap šo laiku tas tiek prognozēts krietni virs 2019. gada līmeņa. Diezgan droši, ka ar šīm IKP līmeņa izmaiņām ir cieši saistīts arī aizņēmēju kredītrisks, un pašreizējās makroekonomiskās prognozes liek domāt, ka pat gadījumā, ja krīzes rezultātā pieaugs uzņēmumu grūtības saistībā ar kredītu atmaksu, Latvija noteikti nebūs starp valstīm, kurās šis risks būs visaugstākais.

5. attēls. IKP līmenis 2022. gadā, pret 2019. gada beigām (%)

Turklāt, kā redzams no 6. attēla, tad Latvijas komercbankas šo krīzes seku apzināšanas posmu uzsāk no ļoti labām pozīcijām – tā saucamo “slikto” kredītu jeb to kredītu, kuru ņēmējiem ir lielākas vai mazākas grūtības ar kredīta atmaksu, īpatsvars Latvijā uz citu eiro zonas valstu fona ir salīdzinoši zems. Līdz ar to, pat pieņemot, ka papildu zaudējumi visām komercbankām saistībā ar esošos krīzi būs vienlīdz lieli (kas, kā iepriekš minēts, Latvijas gadījumā ir vērtējams kā diezgan liels pārspīlējums), kopumā Latvijas komercbankas arī pēckrīzes periodā būs salīdzinoši daudz labākā situācijā par vairumu citu valstu komercbanku.

6. attēls. Problemātisko kredītu īpatsvars lielākajās valstī strādājošajās bankās (% no kopējā kredītportfeļa)

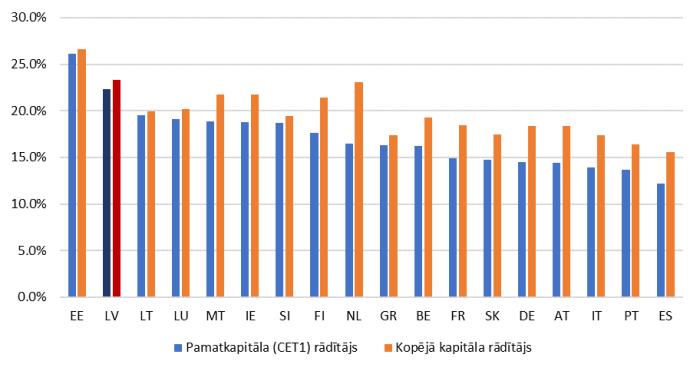

Visbeidzot, komercbankām iespējamie zaudējumi ir jāsamēro ar esošo kapitāla un uzkrājumu līmeni. Jo lielāks komercbanku pašu kapitāla radītājs, jo teorētiski lielākus zaudējumus banka var izturēt, neapdraudot finanšu ilgtspēju. Pēc šī rādītāja Latvijā strādājošās lielākās komercbankas ir starp Eiropas līderiem – gan pēc kopējā, gan pēc t.s. “kvalitatīvā” kapitāla rādītājiem (7. attēls).

7. attēls. Banku kapitāla pietiekamības rādītāji eiro zonas valstīs 2019. gada beigās

Tātad pēc prognozējamo nākotnes zaudējumu apmēra Latvijas komercbankas saskaņā ar pašreizējiem pieņēmumiem pat vissliktākajā gadījumā tomēr cietīs salīdzinoši mazāk nekā bankas vidēji Eiropā. Turklāt esošais kapitāla un uzkrājumu līmenis ļaus pārdzīvot iespējamos zaudējumus ar daudz mazākām bažām par iespējamo kapitāla nepietiekamību nekā citviet Eiropā. No malas vērojot, šī ir ļoti laba pozīcija, kā rezultātā – no kredītriska viedokļa Latvijas komercbanku izsniegto kredītu likmēm jābūt zem, nevis virs eiro zonas vidējiem rādītājiem. Protams, šis secinājums balstās uz šobrīd esošajām prognozēm, kas laika gaitā var mainīties. Turklāt nav teikts, ka komercbanku iekšēji veiktais situācijas novērtējums būtiski atšķiras no minētā (protams, ļoti vienkāršotā) aprēķina. Tomēr līdz šim vismaz publiskie komentāri no pašu komercbanku analītiķiem neliecina, ka situācijas novērtējums būtu radikāli atšķirīgs no centrālās bankas redzējuma. Līdz ar to arī iespējamais un gaidāmais kredītriska pieaugums nevar izskaidrot šobrīd esošās augstās kredītlikmes Latvijā.

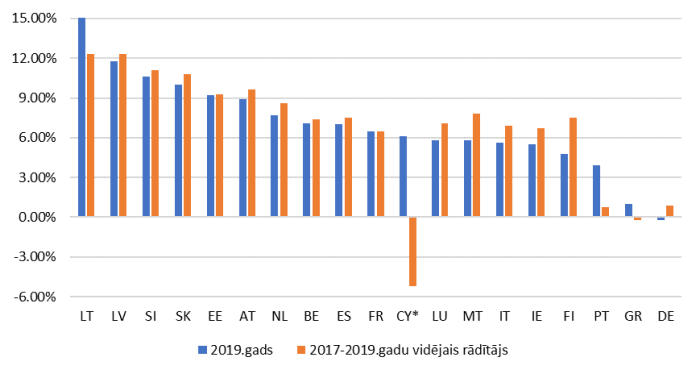

Atlikusī kredītlikmju komponente ir komercbanku ieplānotā peļņas marža. Latvijā esošās lielākās komercbankas jau tradicionāli mēdz uzrādīt ļoti labus rentabilitātes rādītājus pat visas Eiropas mērogā, un arī 2019. gads nebija izņēmums. Kā redzams no 8. attēla, kamēr citviet Eiropā banku atdeves no pašu kapitāla rādītāji svārstījās vairumā gadījumu 4-8% robežās, Latvijas komercbanku pelnītspējas līmenis pēdējo gadu laikā stabili turējās divciparu līmenī, kas vairumam banku lielākajā daļā pārējo eiro zonas valstu būtu vien nekad nesasniedzams sapnis.

8. attēls. Banku rentabilitātes (atdeve no pašu kapitāla) rādītājs eiro zonas valstīs

*Kiprai dati par diviem gadiem.

Vērtējot tikai no finanšu stabilitātes viedokļa, šādi rentabilitātes radītāji ir ļoti labi, pat lieliski, jo lielāka komercbanku peļņa palīdz veidot lielākus uzkrājumus un stiprina banku kapitāla pietiekamības rādītājus. Taču, ja cena par šādiem pelnītspējas rādītājiem ir augstākās procentu likmes banku izsniegtajiem kredītiem starp eiro zonas valstīm, tas rada bažas, domājot par Latvijas uzņēmumu konkurētspēju pēckrīzes ekonomikas atveseļošanās periodā.

Protams, nevar pilnībā ignorēt arī iespēju, ka tieši Latvijā (un pārējās Baltijas valstīs) strādājošās komercbankas adekvāti novērtē sagaidāmās aizņēmēju maksātspējas izmaiņas un ilgtermiņa pilnvērtīgai darbībai nepieciešamo pelnītspējas rādītāju, kamēr komercbankas citviet kredītu izcenojumos neietver pilnīgi visus nepieciešamos riskus, paļaujoties uz vairāk vai mazāk slēptu atbalstu no valsts (jo atklāts nodokļu maksātāju naudas izlietojums banku glābšanai vairs teorētiski nav iespējams). Jāatzīst, ka, no malas vērojot, līdz galam ir grūti saprast, kā atsevišķu valstu komercbankas spēj piedāvāt klientiem tik izdevīgas procentu likmes, ņemot vērā pašu komercbanku esošo finanšu stāvokli, kā arī esošo un nākotnē plānoto kredītņēmēju maksātspējas un kredītriska novērtējumu…

Tomēr, ja arī nākotnē Eiropā būs nepieciešamas nopietnas strukturālas izmaiņas komercbanku sistēmā (tajā skaitā banku konsolidācija), tas nav tuvāko gadu jautājums. It sevišķi, ņemot vērā, ka pašreizējā Eirosistēmas īstenotā ekspansīvā monetārā politika palīdz uzlabot visu komercbanku finanšu stāvokli. Ir pilnībā iespējams, ka daudzās eiro zonas valstīs banku sistēma šobrīd nav labākajā formā, tomēr tā visumā nodrošina lētus kredītresursus uzņēmumiem, kas ir nepieciešami ekonomikas atlabšanai.

Savukārt Latvijā, šķiet, esam iebraukuši otrā grāvī – lielāko komercbanku bilances ir tuvu ideālam. Par to, neapšaubāmi, liels prieks ir banku akcionāriem un finanšu tirgus uzraugiem. Taču pārējiem no tā liels labums nav jūtams – komercbankas kreditē gausi, savukārt izsniegto kredītu likmes ir pārāk augstas. Protams, komercbankas nav labdarības iestādes un to uzdevums ir pelnīt. Tomēr pārāk liela koncentrēšanās uz īstermiņa peļņas rādītājiem var atspēlēties ilgtermiņā, ja pārāk augstu kredītlikmju dēļ būtiski piebremzēsies un aizkavēsies valsts ekonomikas atgūšanās.

[1] https://www.makroekonomika.lv/noguldijumi-aug-bet-vai-krat-ir-izdevigi

[2] https://www.makroekonomika.lv/uz-globalo-satricinajumu-fona-latvijas-tautsaimnieciba-demonstre-pieticigu-izaugsmi

[3] https://www.makroekonomika.lv/arkarteja-situacija-sak-atspoguloties-ari-1-ceturksna-maksajuma-bilance

[4] https://www.ecb.europa.eu/press/pr/stats/euro_money_market/html/ecb.emms200526~7f247753c3.en.html

[5] Jūnija beigās tomēr saņēmām ziņu, ka banka "Citadele" ilgāka termiņa refinansēšanas mērķoperācijas (TLTRO-III) ietvaros saņēma 440 miljonu lielu aizdevumu. Tas dod cerības par kredītlikmju samazinājumu nākotnē.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa

Komentāri ( 7 )

- Būtu interesanti papētīt, vai 2008/2009 gads nebija pagrieziena punkts, kad LV bankas sāka uzturēt relatīvi lielāku maržu, salīdzinot ar citām valstīm. Varbūt saistīts varbūt ne, bet noguldījumi joprojām ir pietiekami īsa termiņa, lai ar no likviditātes riska viedokļa varētu kredītos pilnībā iecenot noguldījumu likmi 0. A ja nu rīt atkal rindas pie bankomātiem?

- Ja FKTK prasa bankām uzturēt augstus kapitāla pietiekamības rādītājus, tad bankām ir jāpelna vairāk, jo neviens akcionārs jaunu naudu neguldīs. Secinājumus par ietekmi uz kredītu likmēm izdariet paši. Tā ir Eiropas problēma - centrālā banka (līdz C19) bliež kapitāla prasības un vienlaikus brīnās, kāpēc bankas nekreditē.

- Centrāla banka var būt "neapmierināta", cik vien tīk, bet kamēr negatīvās likmes nevarēs efektīvi novirzīt uz noguldītājiem, tikmēr aizmirstiet par korelāciju ar jebkādu EURIBOR. Izkāpiet no grafikiem, bankas nav labdarības iestādes. Pēdējie ECB gājieni gan nedaudz sāk risināt šo situāciju, ECB paņemot negatīvo likmju ietekmi uz sevi un atbrīvojot bankām aptuveni diezgan lielu kapitālu un ļaujot nopelnīt uz bezriska noguldījumiem ECB (ja pareizi atceros, summas bija simtos miljardu).

- grozies kā gribi, "zviedru" bankas ir tās, kas ietekmē "vidējo temperatūru" visvairāk. Kā būtu ja LB papētītu, kā atšķiras banku iekšējās finansēšanas likmes starp dažādām valstīm? Kurš tad vēl tiks klāt tādiem datiem, ja ne centrālā banka. Aiziet, pakustinām dibenus!

- Minēšu, ka Citadeles aizdevums visdrīzāk domāts Unicredit darījuma finansēšanai (pēc būtības). Citadelei jātiek galā ar mirstošo nerezidentu biznesu un akcionāri diez vai grib ROE zem 10-15%. Varat trīs reizes minēt, ko banka domā par idejām samazināt peļņas maržu tikai tāpēc, ka centrālajai bankai nepatīk vidējā likme.

Par tēmas iekustināšanu 10, par saturu 6. Nopietni, dabūjiet skandināvu iekšejās finansēšanas likmes dažādām valstīm, kaut vai līdz 2018. gada beigām, lai šie neraud par komercnoslēpumu. Es lieku uz to, ka puse no atbildes ir tur.

Paldies par komentāriem! Individuālo banku iekšējos datus publiski komentēt nedrīkstam, tāpēc varu atbildēt tikai par kopējo “bildi”:

Jā, tāda teorija ir, ka negatīvās CB likmes neļauj pazemināt kredītlikmes. Līdz šim gan to neviens nav spējis pierādīt ar datiem, tieši otrādi – vismaz Eiropas līmenī EURIBOR kritums arī pie negatīviem līmeņiem joprojām noved pie kredītlikmju krituma. Ja Latvijā tā nav, tad tā atkal ir mūsu ”unikālā” situācija, un ir jautājums, ar ko mēs tik unikāli… Attiecībā uz FKTK kapitāla prasībām, tad bankām, kas orientējas uz vietējo kreditēšanu, tās ir principā līdzīgas kā citur ES, līdz ar to neizskaidro, kāpēc citur tās netraucē kreditēt, bet tikai mums… ja par akcionāriem – vai kāds jebkad ir redzējis akcionāru, kas negribētu savām investīcijām divciparu ROE? Skaidrs, ka visi tādu grib… bet starp gribēt un dabūt ir liela starpība… Tas, ka mūsu gadījumā šādas ROE ir reāli iespējamas, ir diezgan zīmīgs fakts…

Bet kopumā jautājumi neapšaubāmi interesanti!

Drīzāk to varētu nosaukt par Āfrikas modeli, kas tiek piemērots Latvijai. Ja peļņa ir 20% un tiek nosegts no aborigēnu kabatas viss uzpūstais bankas štats, telpas utt., tad bizness notiek. Citādi - iziešana no tirgus

jūs droši vien redzat dziļāk un plašāk, vai taisnība, ka LT dibina Valsts banku, lai cīnītos pret zviedru banku diktātu?

Jau Gribauskaite gribēja dibināt. Jā, Lietuva dibina pēc Credit Agricole parauga Valsts komercbanku, nevis attīstības banku. Ja kas, Valsts banka Credit Agricole ir starp pasaules 10 lielākajām bankām. Nu, protams, Ķīnas Valsts POBC apmēru nesasniedz

Jāpiekrīt par tēmu 10 punkti!

Viena no lietām, kas noteikti nepalīdz bankām, protams, ir regulatoru neadekvātās prasības pārbaužu un dokumentu nodrošināšanā AML un KYC jomā, it sevišķi par rezidentu maza un vidēja apjoma darījumiem. Ja bankām būtu iespēja normāli strādāt vietējā tirgū, neieguldot $$$$$ izmaksas regulācijā, tad iespējams tirgū ienāktu jauni spēlētāji (kā Lietuvā), jo esošajā banku peļņas maržā (kura tā jau ir augsta) šīs izmaksas ir iekļautas, kas norāda, ka pie normāla regulējuma faktiskā peļņas marža ir vēl augstāka un kādam jaunam spēlētājam tā varētu šķist interesanta.

Smieklīgi, ka SEB Škapars tarkšķ par finanšu resursu piesaistes izmaksām. Bet nav taču noslēpums, ka norvēģu, zviedru un dāņu bankas caur savām Baltijas filiālēm (dāņiem vairs nav) piesaista astronomiskas summas no ECB LTRO instrumentiem, lai ar šo naudu masturbētu savās centrālēs Norvēģijā un Zviedrijā. Tad pēkšņi piesaiste no ECB ir ļoti lēta.