Nauda un inflācija eiro zonā

Šajā rakstā aplūkosim dažādu eiro zonas naudas agregātu ietekmi uz inflāciju. Inflācija eiro zonā jau ilgāku laiku ir zemāka par centrālās bankas vēlamo līmeni, kamēr ekonomikas teorija vēsta, ka naudas daudzums apgrozībā un tās aprites ātrums ilgākā termiņā ietekmē inflāciju, attiecīgi naudas agregātu ietekmes uz inflāciju aktualitātes ir svarīgas.

Naudas agregātiem centrālās bankas lielu uzmanību pievērsa pagājušā gadsimta 70. gados, kad centrālajām bankām tie kalpoja kā starpmērķis, lai sasniegtu inflācijas mērķi. Tas gan vairāk bija aktuāli augstas inflācijas apstākļos, jo centrālo banku procentu likmju noteikšanas efektivitāte inflācijas mērķa sasniegšanā bija samazinājusies un vajadzēja meklēt citus starpmērķus.

Mūsdienās eiro zonas monetārajā politikā naudas agregāti ir kā otrs pīlārs, aiz ekonomikas un finanšu rādītājiem, lai novērtētu turpmāko inflācijas un iekšzemes kopprodukta (IKP) attīstību. Savukārt patlaban daudzās centrālajās bankās pasaulē notiek monetārās politikas ietvara pārskatīšana, tāpēc ir svarīgi novērtēt, vai mūsdienās naudas agregātu analīze ir svarīga monetārajai politikai vai varbūt vairs nē, t.i., vai var novērot naudas agregātu sasaisti ar inflāciju?

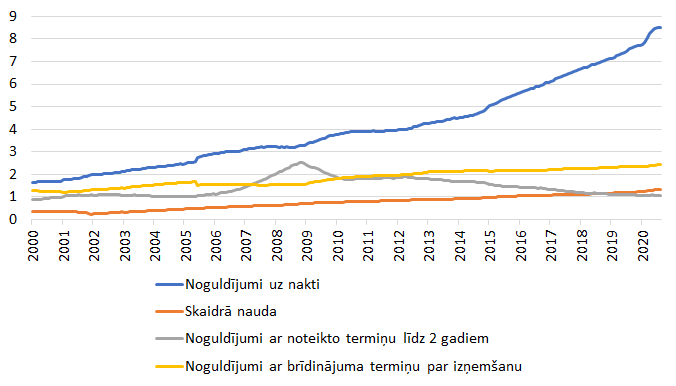

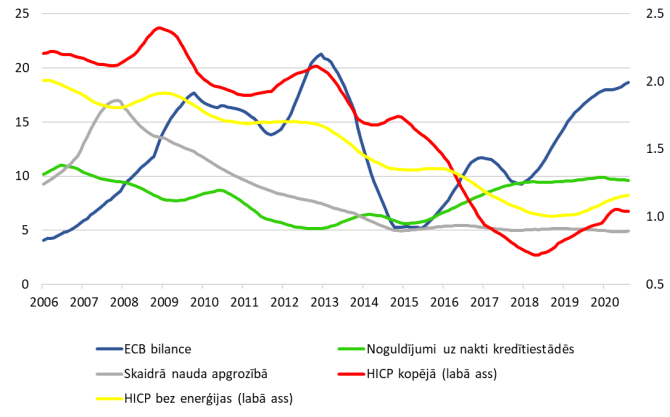

Aplūkosim divus naudas agregātus – M1 un M2. Pirmais no tiem ietver skaidro naudu un noguldījumus uz nakti kredītiestādēs, savukārt otrais ietver M1 un vēl papildus noguldījumus ar noteikto termiņu līdz 2 gadiem un noguldījumus ar brīdinājuma termiņu par izņemšanu. No šīm četrām komponentēm visstraujāk augošā komponente eiro zonā ir noguldījumi uz nakti (1. attēls), bet pieaugoša tendence ir arī skaidrai naudai un noguldījumiem ar brīdinājuma termiņu par izņemšanu. Var piezīmēt, ka noguldījumi uz nakti straujāk sāka augt 2015. gadā, kad Eiropas Centrālā banka (ECB) uzsāka aktīvu iegādes programmu (APP), kā arī 2020. gadā, kad tika uzsākta pandēmijas ārkārtas aktīvu pirkšanas programma (PEPP) un padarīja ļoti izdevīgus ilgāka termiņa refinansēšanas mērķoperāciju (TLTRO) noteikumus. Tajā pat laikā zemo procentu likmju apstākļos samazinās noguldījumi ar noteikto termiņu līdz 2 gadiem.

1. attēls. Eiro zonas M1 un M2 komponenšu atlikums (trilj. eiro).

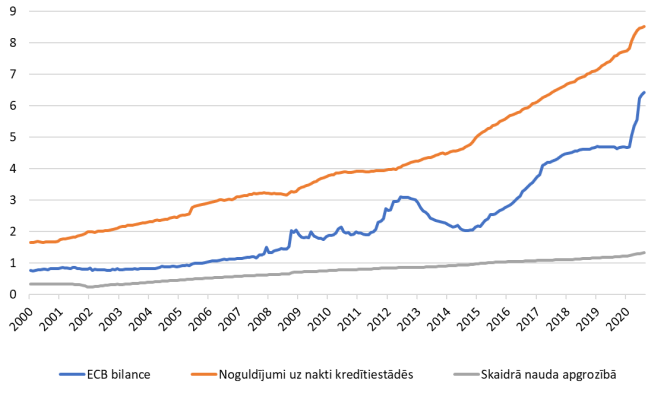

Noguldījumus uz nakti tiešā veidā rada pašas kredītiestādes, nevis centrālā banka kredītiestādēm izsniedzot kredītus [1], kā rezultātā rodas arī jauni noguldījumi. Tajā pašā laikā kreditēšana ir netieši atkarīga no centrālās bankas darbības. ECB bilance ir mazāka nekā noguldījumu uz nakti atlikums, kā arī ir svārstīgāka (2. attēls), tomēr tās pieaugums rada pārliecību kredītiestādēm, ka tās var palielināt aizdošanu, savukārt tas uzņēmumiem un iedzīvotājiem rada pārliecību, ka var ņemt kredītus. Pētījumi secina, ka ECB monetārā politika ar zemajām likmēm kopš 2009. gada kopumā ir bijusi atbalstoša kreditēšanas attīstībai (1, 2).

2. attēls. Noguldījumu uz nakti, skaidrās naudas un ECB bilances atlikums (trilj. eiro)

Avots: ECB, Bloomberg

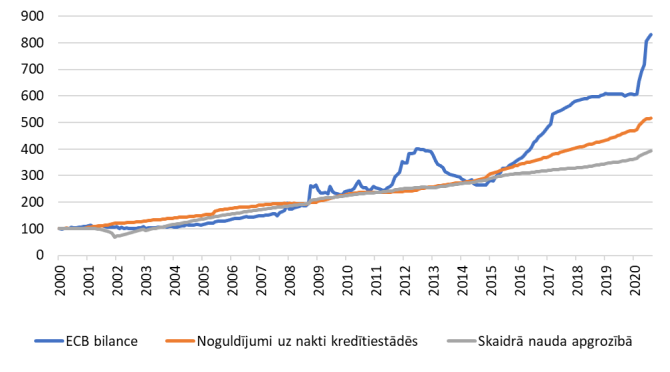

Savukārt ECB bilancei ir straujāks pieauguma temps nekā noguldījumiem uz nakti kredītiestādēs un skaidrai naudai apgrozībai (3. attēls). Līdz 2014. gadam šiem trijiem rādītājiem pieauguma temps bija apmēram vienāds, savukārt pēc 2015. gada strauji sāk augt ECB bilance. Kā sekas tam ir noguldījumu uz nakti kredītiestādēs pieauguma tempa palielinājums, bet uz skaidro naudu ietekme ir mazāka.

Noguldījumu uz nakti pieaugums ir bijis ierobežots, jo kredītiestādēs nav notikusi aktīvāka kreditēšana, kas varētu palielināt arī noguldījumus. Attiecīgi var secināt, ka ECB bilances pieaugumam bija ietekme uz naudas rādītājiem, bet efektivitāti varētu vēlēties augstāku.

3. attēls. Noguldījumu uz nakti, skaidrās naudas un ECB bilances atlikums (2000.g. = 100)

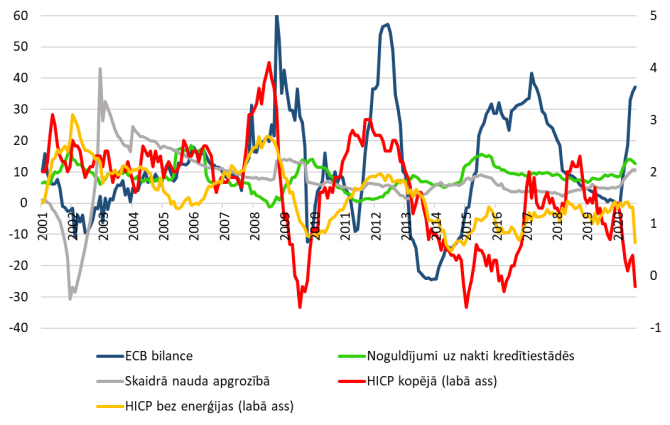

Ja naudas agregātu gada pieauguma tempu salīdzina ar eiro zonas saskaņoto patēriņa preču indeksu (HICP), lai novērtētu monetārās transmisijas mehānisma efektivitāti, tad pēdējais ir izteikts autsaiders (4. attēls). Piemēram, skaidrai naudai vidēji gada pieauguma temps ir 7.3% un tas ir lielāks nekā IKP pieaugums. Inflācijai varētu būt sasaiste ar ECB bilances lielumu: 2008. - 2013. gadā bija diezgan cieša korelācija, savukārt pēc 2015. gada inflācijas attīstība ir jau ar laika nobīdi. Īpaši tā ir raksturīga 2020. gadā, kad ECB bilance strauji pieaug, bet inflācija samazinās. Pie tam inflācija bez enerģijas komponentes nav labāks izskaidrojošais rādītājs kā kopējā inflācija. Straujais ECB bilances pieauguma temps visticamāk nostrādās nākotnē, iespējams, laika nobīde ir 2 gadi (3). Pie tam svarīgs ir ne tikai ECB bilances gada pieaugums, bet arī bilances līmenis attiecībā pret IKP, kas pamazām pieaug un septembrī ir sasniedzis rekordaugstus 58.7% pēc Bloomberg datiem.

4. attēls. Noguldījumu uz nakti, skaidrās naudas un ECB bilances gada pieauguma temps un HICP (%)

Naudas un inflācija sakarība vienmēr ir ilgtermiņa. Apskatot ilgtermiņa korelāciju starp naudas agregātiem un inflāciju jeb 5 gadu slīdošos vidējos (5. attēls), varam secināt, ka ECB bilances pieaugums rada inflācijas pieaugumu, lai arī jautājums par ietekmes efektivitāti saglabājas. Tajā pašā laikā inflācijas attīstības virziens ir lejupvērsts un, zinot pašreizējos inflācijas līmeņus, šo virzienu nebūs viegli izmainīt. No otras puses, nevar teikt, ka sakarība starp ECB bilanci un inflāciju ir vājinājusies, jo, pieaugot monetārajiem stimuliem, notiek arī inflācijas pieaugums; vienīgi ECB bilances vidējam pieaugumam 5 gados ir jābūt virs 15% gadā, lai šīs izmaiņas notiktu. Pēc 5. attēla varētu spriest, ka 2015. - 2017. gadā, kad sākās APP, monetārā intervence bija pārāk maza, tā samazināja kopējās HICP sarukumu, bet nepanāca pieaugumu, kādu varēja novērot citās epizodēs. Otrs iemesls bija pārāk mazais monetārais stimuls 2013. - 2014. gadā.

5. attēls. Noguldījumu uz nakti, skaidrās naudas un ECB bilances gada pieauguma temps un HICP – 5 gadu vidējie slīdošie (%)

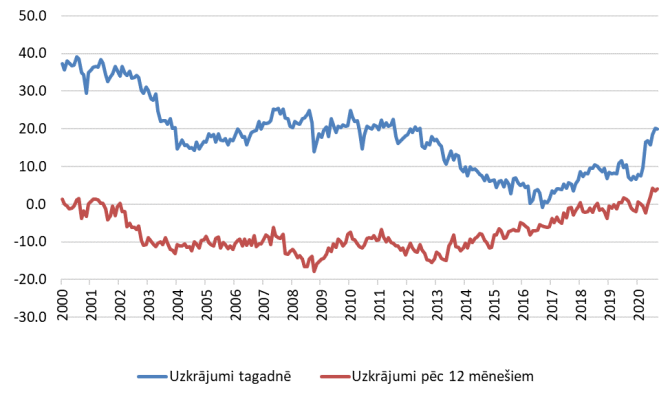

Eiropas Komisijas patērētāju aptaujas dati liecina, ka pēdējos gados ir pieauguši iedzīvotāju uzkrājumi (6. attēls), kā arī ir augusi viņu pārliecība par to, ka arī pēc 12 mēnešiem uzkrājumi turpinās pieaugt. Šie dati ir indeksi, tiem nav mērvienību un tie saskan ar iepriekš aplūkotajiem datiem par iedzīvotāju noguldījumu pieaugumu. Pie tam pārliecība par nākotnes uzkrājumiem ir augstos līmeņos, tuvu visu laiku eiro zonas augstākajam līmenim, atšķirībā no tagadnes uzkrājumiem. Vēlētos atzīmēt, ka uzkrājumi tagadnē (aptaujas tiek veiktas katru mēnesi) samazinās no 2007. gada līdz 2015. gadam, bet pieaugums sākas 2016. gadā – tas ar viena gada nobīdi sakrīt ar APP uzsākšanu, savukārt lielo lēcienu 2020. gadā izraisīja ar Covid-19 saistītā krīze.

6. attēls. Eiropas Komisijas patērētāju aptaujas par uzkrājumiem (indeksi)

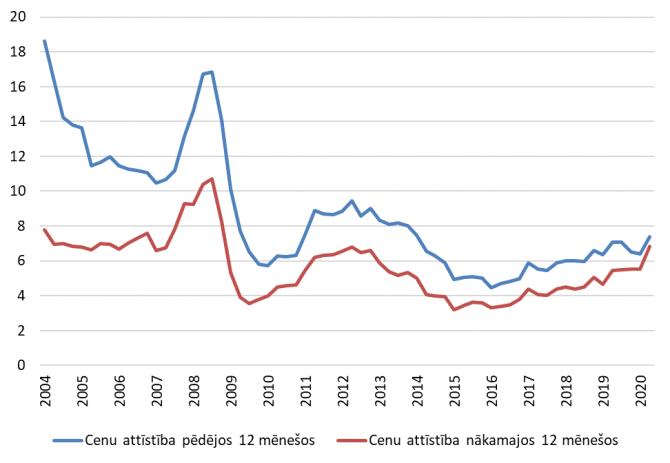

Eiropas Komisijas patērētāju aptaujā tiek noskaidrots viedoklis arī par cenu attīstību, kā patērētāji uztver cenu attīstību un ko paredz nākotnē. Dati liecina, ka kopš 2015. gada ir pieaugušas gaidas, ka inflācija pieaugs; šis laiks arī saskan ar APP uzsākšanu. Tomēr, salīdzinot ar 2008. gadu, netiek gaidīts ievērojams cenu lēciens (7. attēls). Dati neapliecina to, ka iedzīvotāji gaida strauju cenu un inflācijas pieaugumu.

7. attēls. Eiropas Komisijas patērētāju aptaujas par cenu attīstības uztveri indeksi

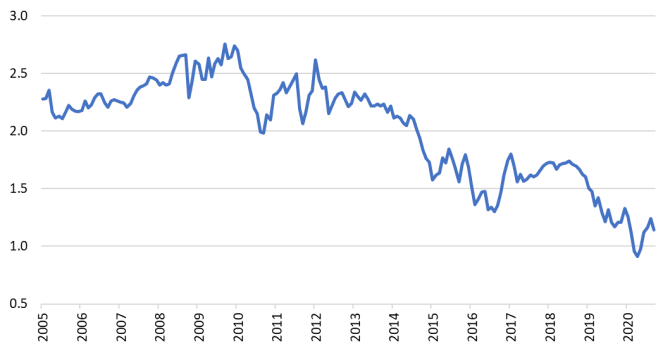

Ilgākā termiņā inflācijas dati, kas aprēķināti no finanšu instrumentiem, arī nesola inflācijas kāpumu (8. attēls). Kopš APP uzsākšanas vairākus gadus inflācijas prognoze bija nedaudz virs 1.5%, bet pēdējos divos gados tā ir zem 1.5%. Īpaši inflācijas prognoze samazinājās Covid-19 uzliesmojuma un naftas cenu krituma laikā – acīmredzot tirgus dalībnieki pieņem, ka vājas ekonomikas laikā inflācija varētu vēl pazemināties (4). Inflācijas gaidām samazinoties, pieaug deflācijas risks, kā rezultātā ECB bija jāreaģē un tā to izdarīja, ieviešot PEPP.

Eiropas Centrālās bankas prezidents M. Dragi 2014. gadā Džeksonholā savā runā uzsvēra, ka ECB uzmanīgi novēro inflācijas prognozi pēc 5 gadiem uz 5 gadiem, kas aprēķināta no mijmaiņas darījumiem, ar domu, ka tas nav vienīgais aplūkojamais rādītājs, bet viens no daudziem.

8. attēls. Inflācijas prognozes pēc 5 gadiem uz 5 gadiem, kas aprēķinātas no mijmaiņas darījumiem (%)

Secinājumi

Inflācija eiro zonā ir zema, tajā pašā laikā ECB īsteno atbalstošu monetāro politiku. Visticamāk – turpmākajos divos gados inflācija eiro zonā pieaugs (jo straujāk pieaug ECB bilance, skaidrā nauda, noguldījumi uz nakti kredītiestādēs), tomēr nez vai tā tuvosies ECB inflācijas līmeņa mērķim – inflācija zemāka par 2%, bet tuvu tam, jo ierobežotā kreditēšana bremzē naudas agregātu izaugsmi.

ECB ir divas iespējas – pazemināt likmes vai turpināt palielināt savu bilanci. Pagaidām procentu likmju līmenis vēl nav tik zems, lai iedzīvotāji un uzņēmumi ievērojami kāpinātu savus skaidrās naudas turējumus, tā kā centrālajai bankai ir iespējas savas likmes pazemināt. Centrālajai bankai pazeminot likmes, kredītiestādes centrālās bankas negatīvo likmju izmaksas varētu pārlikt uz pakalpojumu komisijas izmaksām un censties plaši nepiemērot negatīvās likmes noguldījumiem kredītiestādēs (6, 7). Visos gadījumos centrālās bankas negatīvo likmju samazināšana palielinās iedzīvotāju un uzņēmumu izdevumus, kā rezultātā noguldījumi kredītiestādēs tiks izmantoti patēriņam (vai arī tiks uzkrāta skaidrā nauda, tomēr, tai esot lielos apjomos, sāk pieaugt arī glabāšanas izdevumi un riski).

Bez procentu likmēm – ECB vēl ir otra monetārās politikas svira – savas bilances palielināšana, lai gan tā ir grūtāk veicama dēļ ierobežotā vērtspapīru apjoma apgrozībā, kā arī dēļ neviennozīmīgi vērtētas iespējas ietekmēt inflāciju (8, 9).

Centrālās bankas bilances palielināšana ietekmē inflāciju, šī sakarība laikā gaitā kopš eiro ieviešanas nav samazinājusies, tomēr elastību varētu vēlēties lielāku.

Literatūra

- C. Andreeva, M. Garcia-Posada. The impact of the ECB’s targeted long-term refinancing operations on banks’ lending policies: the role of competition. ECB Working Paper Series No 2364. January 2020. https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2364~12a4540091.en.pdf?f88e0a6b59c9e551ffa79e8c9e33e1e7

- Betz, R. A. De Santis. ECB corporate QE and the loan supply to bank-dependent firms. ECB Working Paper Series No 2314. September 2019. https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2314~5d3910cb50.en.pdf?019e07d9841c3b9ac0794d9bf8512f92

- Monetary policy and the Federal Reserve: current policy and conditions. Congressional Research Service. February 6, 2020 https://fas.org/sgp/crs/misc/RL30354.pdf

- Ebrahimy, D. Igan, S. M. Peria. The impact of COVID-19 on inflation: potential drivers and dynamics. IMF Research. September 10, 2020 https://www.imf.org/en/Publications/SPROLLs/covid19-special-notes

- Banerjee, A. Mehrotra, F. Zampolli. Inflation at risk from COVID-19. BIS Bulletin. No 28. July 23, 2020. https://www.bis.org/publ/bisbull28.pdf

- Schelling, P. Towbin. Negative interest rates, deposit funding and bank lending. SNB Working Papers 5/2020. January 2020 https://www.snb.ch/n/mmr/reference/working_paper_2020_05/source/working_paper_2020_05.n.pdf

- Altavilla, L. Burlon, M. Giannetti, S. Holton. Is there a zero lower bound? The effects of negative policy rates on banks and firms. ECB Working Paper Series No 2289. June 2019. https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2289~1a3c04db25.en.pdf

- Behrendt. Monetary transmission via the central bank balance sheet. Working papers on Global Financial Markets No 49. November 2013. https://www.econstor.eu/bitstream/10419/94499/1/wp_49.pdf

- Reis. Funding quantitative easing to target inflation. LSE. September 2016. https://www.nbb.be/doc/ts/enterprise/speeches/presentations/conf2016/2-0b.pdf

[1] Kredītiestādes rada noguldījumus, arī pērkot dažādus aktīvus, finansējot valdību deficītu u.c. Tā kā kredītiestādes ir starpnieks starp centrālo banku un tautsaimniecību, arī centrālā bankas bilances palielināšana rada noguldījumu pieaugumu kredītiestādēs.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa