Banku procentu likmes uzņēmumiem – kas lācītim vēderā?

Latvijas uzņēmumiem[1] banku izsniegto kredītu procentu likmes jau ilgstoši ir augstākas nekā pārējās Baltijas valstīs. Lai skaidrotu iemeslus šai situācijai un to, kādi faktori nosaka uzņēmumu procentu likmes, ir veikta Latvijas Bankas Kredītu reģistra mikrodatu analīze.

Īsumā

- Latvijā komercbanku uzņēmumiem izsniegto kredītu procentu likmes jau ilgstoši ir augstākas nekā kaimiņvalstīs.

- Situāciju kardināli nav mainījusi Eirosistēmas atbalstošā monetārā politika, kuras ietekmē citās eiro zonas valstīs (bet ne Baltijā) piedzīvots likmju kritums.

- Meklējot iemeslus šai situācijai, Latvijas Bankas ekonomisti veica Kredītu reģistra mikrodatu analīzi, arī ar ekonometrisko modeļu palīdzību.

- Tiek secināts, ka kreditēšanas tirgū pastāv augsta segmentācija un atšķiras katras komercbankas īstenotā politika, bet no aizņēmējiem specifiskajiem faktoriem svarīgākā nozīme ir uzņēmuma lielumam, nozarei, procentu likmes fiksācijas veidam.

- Kredītrisku tiešā veidā raksturojošais faktors – kredīta sagaidāmie zaudējumi - izrādījies salīdzinoši mazāk svarīgs faktors kredītu procentu likmju variācijas izskaidrošanā.

- Nekustamā īpašuma (NĪ) nodrošinājuma esamība būtiski nesamazina kredīta procentu likmi, bet mazo un vidēju uzņēmumu (MVU) segmentā NĪ nodrošinājuma esamība drīzāk ir nepieciešamais priekšnosacījums kredīta izsniegšanai.

- Banku konkurence par lielajiem aizdevumiem ir sīva, un procentu likmes šiem kredītiem ir samērā zemas; turpretī mazajiem aizdevumiem procentu likmes ir augstas.

- Nozaru dalījumā vislētākie kredīti ir pieejami enerģētikas uzņēmumiem.

- Kredītu ar fiksēto procentu likmi īpatsvars ir visai neliels, procentu likmes šiem kredītiem ir ļoti augstas.

- Visnozīmīgākais no aizņēmēju papildu raksturojošajiem faktoriem ir uzņēmuma kredītvēstures ilgums.

Latvijā uzņēmumiem izsniegto kredītu procentu likmes – augstākas nekā pie kaimiņiem

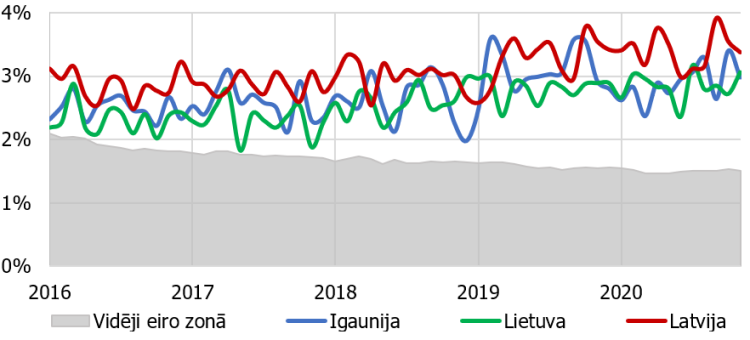

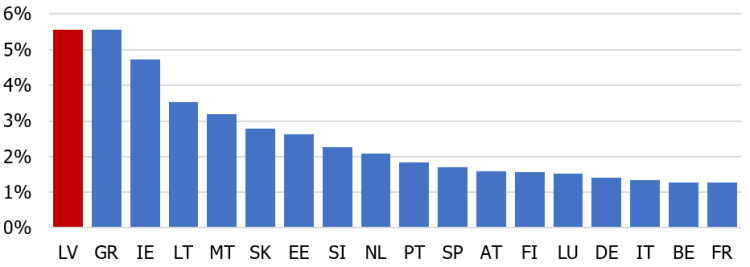

Atšķirībā no citām eiro zonas valstīm, kurās kopš Eiropas Centrālās bankas (ECB) kvantitatīvās veicināšanas pasākumu uzsākšanas 2015. gadā kredītu procentu likmēm ir tendence samazināties, Latvijā (un arī pārējās Baltijas valstīs) tās pieaug (1. attēls).

1. attēls. Procentu likmes iekšzemes uzņēmumiem no jauna izsniegtajiem banku kredītiem

Šajā kontekstā ir svarīgi labāk izprast, kādi faktori nosaka uzņēmumu procentu likmes Latvijā. Lai atbildētu uz šo jautājumu, izmantoti Latvijas Bankas (LB) Kredītu reģistra mikro (katra individuālā kredīta līmenī) dati, kuros kopš 2018. gada 2. ceturkšņa ir iekļauta informācija arī par kredītu procentu likmēm [2]. Raksta sākumā analizēsim no jauna izsniegto kredītu procentu likmes atkarībā no dažādiem faktoriem, par kuriem individuāla kredīta un kredītu piesaistošā uzņēmuma līmenī pieejama informācija Kredītu reģistrā. Tālāk kvantitatīvi novērtēsim, cik lielu īpatsvaru no svērtās procentu likmes variācijas izskaidro šie faktori, tādējādi sakārtojot tos pēc svarīguma.

Šīs analīzes rezultāti norāda, ka kreditēšanas tirgū pastāv augsta segmentācija, jo kredītu procentu likmes variāciju vislabāk izskaidrojošais faktors ir kredītu izsniedzošā banka.

No aizņēmējiem specifiskajiem faktoriem svarīgākā nozīme ir aizņēmēja uzņēmuma lielumam, nozarei, kuru šis uzņēmums pārstāv, un procentu likmes fiksācijas veidam (vai kredīta likme ir fiksēta vai mainīga kredīta periodā).

Nedaudz pārsteidzoši, taču kredītrisku tiešā veidā raksturojošais faktors – kredīta sagaidāmie zaudējumi - izrādījies salīdzinoši mazāk svarīgs faktors kredītu procentu likmju variācijas izskaidrošanā. NĪ nodrošinājuma esamība būtiski nesamazina kredīta procentu likmi, bet MVU segmentā NĪ nodrošinājuma esamība drīzāk ir nepieciešamais priekšnosacījums kredīta izsniegšanai.

Vai varētu aizņemties lētāk - ko atklāj statistika?

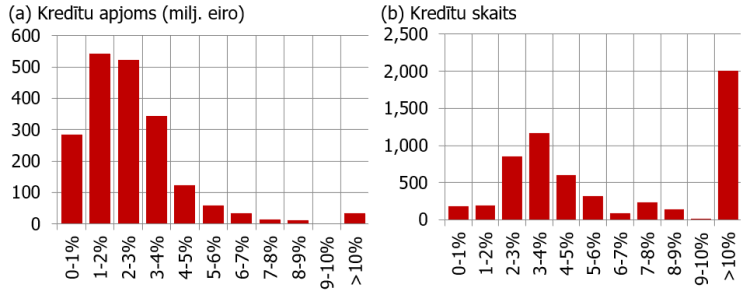

Vidējā svērtā procentu likme pārskata periodā bija 2.7%, taču procentu likmēm ir ļoti liela variācija. Apjoma ziņā 86% uzņēmumu kredītu procentu likme ir zemāka par 4%, bet skaita ziņā 41% kredītu procentu likme pārsniedz 10% (2. attēls).

2. attēls. Jaunie kredīti nefinanšu sabiedrībām procentu likmes dalījumā

Liela daļa banku kredītu ar likmēm virs 10% ir uzņēmumiem izsniegto norēķinu karšu kredīti, kuru no jauna izsniegtais apjoms šajā periodā bija tikai 16 milj. eiro jeb 0.8% no kopējā jaunizsniegto kredītu apjoma, bet vidējā svērtā procentu likme bija 17.9%. Izslēdzot šos kredītus, kopējā vidējā svērtā procentu likme šajā periodā būtu 2.6% jeb par 0.1 procentpunktu zemāka.

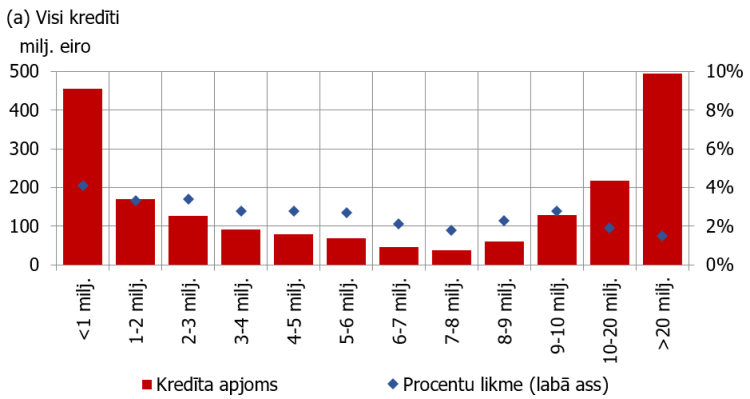

Banku konkurence par lielajiem aizdevumiem ir augsta, un procentu likmes šiem kredītiem ir samērā zemas. Savukārt mazākiem kredītiem (zem 1 milj. eiro) un pavisam mazajiem kredītiem (zem 50 tūkst. eiro) tās ir augstas.

Kopumā nefinanšu sabiedrību kredītu procentu likme ir atkarīga no kredīta lieluma, kas lielā mērā varētu būt skaidrojams ar kredīta relatīvo izmaksu samazinājumu lielajiem kredītiem:

- Ļoti lielie kredīti (virs 20 milj. eiro) veido lielāko daļu (25%) uzņēmumiem no jauna izsniegto kredītu apjoma. Pārskata periodā vidējā svērtā procentu likme šiem kredītiem bija 1.5%.

- Kredīti zem 1 milj. eiro veidoja 23% no jaunajiem kredītiem, un to vidējā svērtā procentu likme bija 4.1% (3. attēls).

- Kredītiem diapazonā no 50 tūkstošiem eiro līdz 1 miljonam eiro likmes atkarībā no apjoma nevariē un vidēji ir zem 4%.

- Vismazākajiem kredītiem (zem 50 tūkst. eiro) vidējā svērtā likme bija visaugstākā – 9.1% (6.2%, ja izslēdz norēķinu karšu kredītus, kuru īpatsvars no jauna izsniegto kredītu apjomā ir visai nenozīmīgs).

3. attēls. Nefinanšu sabiedrībām no jauna izsniegto kredītu procentu likmju sadalījums atkarībā no kredīta lieluma

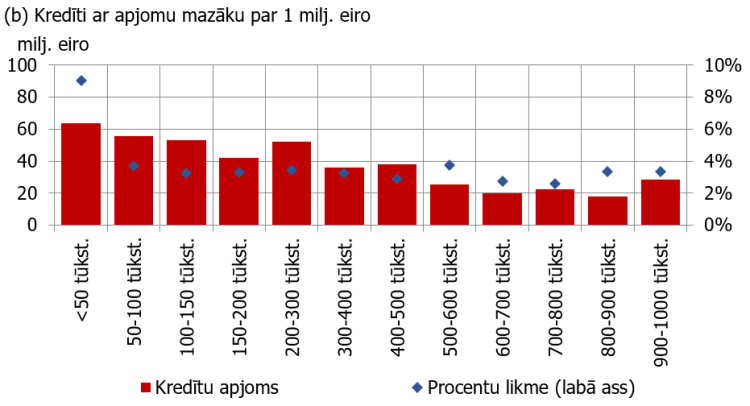

Lielāki uzņēmumi var cerēt uz zemāku procentu likmi - šī sakarība ir aktuāla lielākajai daļai nozaru. Uzņēmuma lielums ir cieši saistīts ar kredīta apjomu un nosacījumiem. Lielo uzņēmumu darbība parasti ir stabilāka, un līdz ar to šie uzņēmumi ir arī drošāki nekā mazie un mikrouzņēmumi. Pārskata periodā vidējā svērtā procentu likme lielajiem uzņēmumiem bija 1.7%, bet mikrouzņēmumiem – 3.7%.

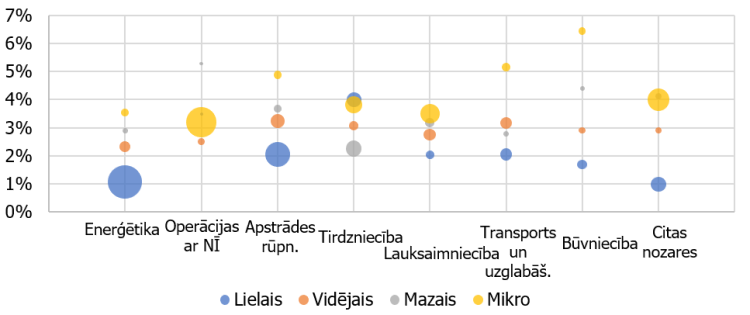

Nozaru dalījumā vislētākie kredīti ir enerģētikas nozarē (1.3%). Pārskata periodā nozares īpatsvars no jauna izsniegtajos kredītos bija 22%, kas skaidrojams ar apjomīgajiem kredītiem sabiedrisko pakalpojumu sniedzējiem – salīdzinoši stabilu un ekonomiskā cikla svārstībām mazāk pakļautu nozaru pārstāvjiem. Pārējām nozarēm izsniegtajiem kredītiem vidējās procentu likmes svārstās no 2.5% līdz 3.5%, vienlaikus mazajiem un mikrouzņēmumiem tās ir daudz augstākas (4. attēls).

Aplūkojot procentu likmes mikrouzņēmumiem, viszemākās tās ir uzņēmumiem, kas veic operācijas ar NĪ (3.2%). Jāpiebilst, ka šajā nozarē pārsvarā darbojas mikrouzņēmumi, jo pēc klasifikācijas bieži arī lielie šīs jomas aizņēmēji (NĪ projektu attīstītāji) salīdzinoši nelielā darbinieku skaita dēļ var tikt atzīti par mikrouzņēmumiem.

4. attēls. Jaunie kredīti nefinanšu sabiedrībām – procentu likmes un apjoms (apļa lielums) uzņēmuma lieluma un nozaru dalījumā

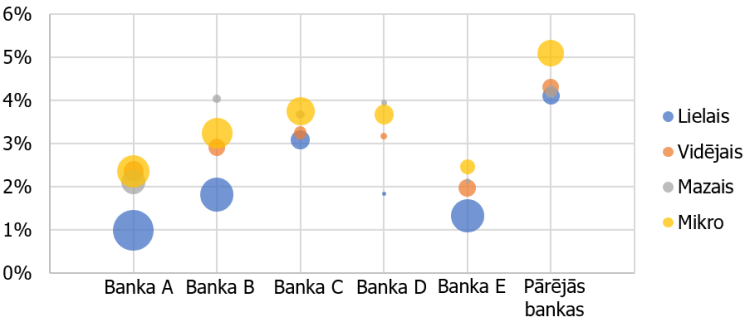

Procentu likmes banku dalījumā ļoti atšķiras, norādot uz augstu kreditēšanas tirgus segmentāciju. Divas kredītu tirgū aktīvākās bankas (A un E 5. attēlā) izteikti fokusē savu kreditēšanu uz lielāko un nosacīti visdrošāko klientu kreditēšanu, piedāvājot tiem procentu likmes vidēji ap 1%. Trešās bankas (B) dati liecina par salīdzinoši lielāku riska toleranci, jo tās no jauna izsniegtajos kredītos nedominē kredīti lielajiem uzņēmumiem, turklāt tie izsniegti par salīdzinoši augstākām likmēm. Vēl divām iekšzemes uzņēmumu kredītu tirgū salīdzinoši aktīvām bankām (C un D) procentu likmes ir ievērojami augstākas (vidēji virs 3%). Savukārt pārējās bankās procentu likmes ir vēl daudz augstākas (vidēji virs 4%), īpaši MVU segmentā. Izteikta variācija dažādu banku piemērotajās kredītu procentu likmēs ir skaidrojama ar banku specifiskajiem faktoriem – atšķirībām to finansējuma, kapitāla un citās bankas darbības izmaksās, kas ietekmē to biznesa stratēģiju un riska tolerances pakāpi. Taču, kā redzams, šī kredītu tirgus piedāvājuma puses segmentēšanās nosaka to, ka konkurējošo piedāvājumu pieejamība aizņēmējiem ir mazāka nekā varētu šķist, ņemot vērā banku salīdzinoši lielo skaitu Latvijā. Īpaši tas ietekmē aizņēmējus MVU grupā – tie, kas nekvalificējas kredīta nosacījumiem divās bankās ar viszemākajām kredītu procentu likmēm, kredītus citās bankās var saņemt jau par būtiski augstākām procentu likmēm.

5. attēls. Jaunie kredīti nefinanšu sabiedrībām – procentu likmes un apjoms (apļa lielums) uzņēmuma lieluma un bankas dalījumā, izslēdzot norēķinu karšu kredītus

Lai gan kredītu ar fiksēto procentu likmi īpatsvars ir visai neliels, procentu likmes šiem kredītiem ir ļoti augstas, tādējādi diezgan būtiski ietekmējot arī vidējo likmi. Šādi kredīti veido tikai 7% no jauno kredītu apjoma vai 6%, ja izslēdz norēķinu karšu kredītus, kuriem ir fiksētas un ļoti augstas procentu likmes. Latvijas bankas pieprasa salīdzinoši augstu prēmiju par iespēju nofiksēt likmi – kredītiem ar fiksētu likmi vidējā svērtā procentu likme arī pēc norēķinu karšu kredītu izslēgšanas pārskata periodā bija 5.7% (6. attēls). Lielā mērā tas ir atkarīgs no banku prakses un kredītu produkta. Arī saskaņā ar ECB statistiku kredītiem ar procentu likmes fiksācijas periodu virs viena gada procentu likmes Latvijā ir ievērojami augstākas nekā citās eiro zonas valstīs (7. attēls). Izslēdzot kredītus ar fiksēto procentu likmi, vidējā svērtā procentu likme kredītiem nefinanšu sabiedrībām būtu 2.4% jeb par 0.3 procentpunktiem zemāka.

6. attēls. Jaunie kredīti nefinanšu sabiedrībām – procentu likmes veida dalījumā un procentu likmes [3] jaunajiem nefinanšu sabiedrībām izsniegtajiem kredītiem ar likmes fiksāciju >1 gads

![6. attēls. Jaunie kredīti nefinanšu sabiedrībām – procentu likmes veida dalījumā un procentu likmes[3] jaunajiem nefinanšu sabiedrībām izsniegtajiem kredītiem ar likmes fiksāciju >1 gads (b)](/sites/default/files/inline-images/17_02_2021_procentlikmes_6attels.png)

7. attēls Procentu likmes jaunajiem nefinanšu sabiedrībām izsniegtajiem kredītiem ar likmes fiksāciju >1 gads

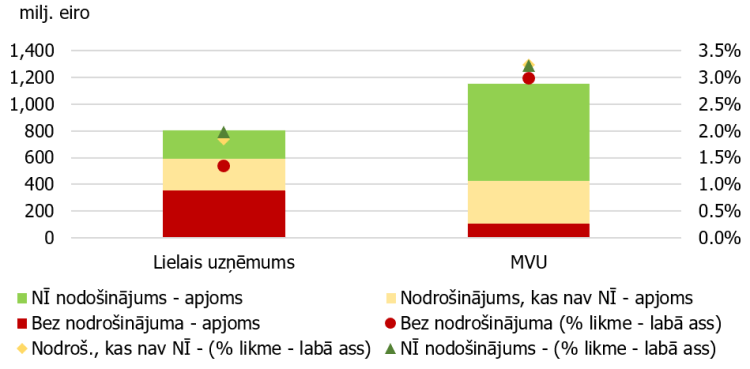

Procentu likme nav izteikti atkarīga no nodrošinājuma veida, bet lielākajai daļai MVU hipotēku nodrošinājums varētu būt nepieciešams, lai vispār saņemtu bankas aizdevumu. Viszemākās procentu likmes ir nenodrošinātajiem kredītiem, kuri tiek izsniegti lielākajiem un tādejādi nosacīti visdrošākajiem aizņēmējiem. Lielajiem uzņēmumiem nenodrošināto kredītu īpatsvars bija 44%, MVU – ievērojami mazāks (9%). Lielajiem uzņēmumiem izsniegto nenodrošināto kredītu un kredītu ar hipotēku un citu nodrošinājumu procentu likmes ir ievērojami zemākas nekā attiecīgās procentu likmes MVU (8. attēls). Tas vēlreiz apliecina, ka uzņēmuma lielums ir ļoti svarīgs faktors, kas nosaka procentu likmi. Lielākajai daļai (63%) MVU izsniegtajiem kredītiem bankas pieprasīja hipotēku nodrošinājumu potenciālo zaudējumu mazināšanai augstākas zaudējumu iestāšanās varbūtības dēļ.

8. attēls. No jaunie izsniegtie kredītu nefinanšu sabiedrībām apjoms un procentu likmes atkarībā no nodrošinājuma veida un aizņēmēja lieluma

Procentu likmju atšķirība - kura faktora ietekme ir nozīmīgāka?

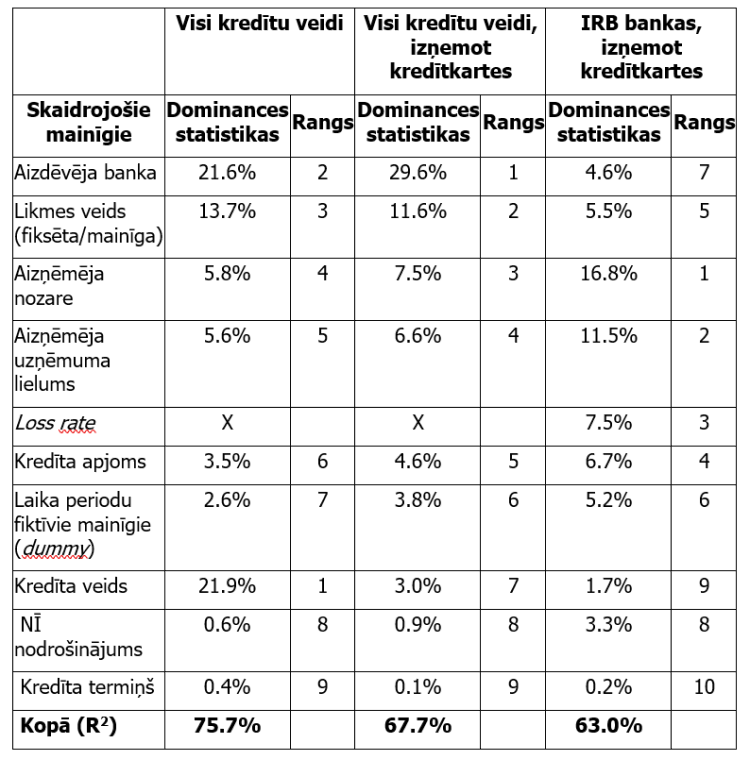

Iepriekšējā sadaļā veiktā analīze, kas balstījās uz grafiskām metodēm, ir ļoti uzskatāma, tomēr grafikos nav iespējams ņemt vērā vairāk nekā divu faktoru ietekmi vienlaicīgi. Lai noteiktu dažādu faktoru ietekmes uz procentu likmes nozīmīgumu, tika veikta daudzfaktoru regresiju analīze. Ņemot vērā, ka daudzfaktoru regresijas analīzē bieži ir grūti saprast, cik lielā mērā statistiski nozīmīgs koeficients ir svarīgs ekonomiski, uz tās bāzes tika veikta arī dominances analīze. Dominances analīze [4] daudzfaktoru regresijas gadījumā nosaka skaidrojošo mainīgo relatīvo nozīmi, balstoties uz mainīgā ieguldījumu kopējā modeļa pielāgošanas kvalitātes statistikā (determinācijas koeficientā R2).

Pārskata periodā LB Kredītu reģistrā atrodami dati par 5815 no jauna izsniegtiem kredītiem [5] nefinanšu uzņēmumiem. Par katru individuālo kredītu pieejama šāda informācija: kredīta apjoms, valūta, kredīta veids, banka, kurā kredīts tika izsniegts, izsniegšanas datums un kredīta līguma beigu datums (no kura aprēķināts kredīta termiņš), kredīta nodrošinājums, kā arī informācija par procentu likmi: procentu likme, procentu likmes veids (fiksētā vai mainīgā), procentu likmes griesti, procentu likmes grīda, atsauces likme (EURIBOR, LIBOR, cita). Informācija par uzņēmuma lielumu (liels, vidējais, mazais, mikrouzņēmums) un to pamatdarbības nozari tiek pievienota no valsts reģistriem. Procentu likmju analīze tika veikta ar svērto regresiju, kur par svariem izmantoti kredītu apjomi. Uz regresiju rezultātiem balstītas dominances statistikas un mainīgo ranžēšana atainotas 1. tabulā.

Svarīgākais procentu likmju atšķirību skaidrojošais mainīgais ir kredītu izsniedzošā banka [6], kas ietver sevī atšķirības banku kredītu politikā, darbības izmaksās un riska apetītē. Norēķinu karšu kredītu procentu likmes ir ievērojami augstākas par pārējo kredītu veidu procentu likmēm, tāpēc, veicot regresiju ar visiem kredītu veidiem, kredītu veids izskaidro vislielāko procentu likmes variācijas daļu – 22% (1. tabulas 1. aile). Izslēdzot kredītkartes no analīzes, šī mainīgā izskaidrojošā spēja saruka līdz 3%, un par galveno skaidrojošo mainīgo kļuva aizdevumu izsniegusī banka, kas izskaidro gandrīz 30% no svērtas procentu likmes variācijas (1. tabulas 2. aile).

Nozīmīgs faktors ir arī procentu likmes veids [7]. Procentu likmes kredītiem ar fiksētu procentu likmi ir ievērojami augstākas nekā pārējiem kredītiem. Tiesa, kredītu ar fiksētu procentu likmi īpatsvars kopējā uzņēmumiem izsniegto kredītu apjomā ir visai zems (neskaitot norēķinu karšu kredītus – tikai 6 %).

Nozare un uzņēmuma lielums ir nākamie nozīmīgākie faktori, kuriem modelī ir diezgan augsta izskaidrojošā spēja.

1. tabula. Dominances analīzes rezultāti (visas bankas)

IRB bankas ir bankas, kuras kredītriska vērtēšanā izmanto uz iekšējiem reitingiem balstīto (internal ratings-based) pieeju.

Laika periodu fiktīvie mainīgie (dummy) pamatā akumulē sevī EURIBOR pārmaiņas (katram periodam specifiskas procentu likmes kustības, kopējas visām bankām un kredītu grupām ar mainīgo likmi).

Paredzamo zaudējumu norma [8] izskaidro vien 7.5% no svērtas procentu likmes variācijas IRB bankām. Ņemot vērā, ka šīs bankas LB Kredītu reģistrā sniedz arī datus par saistības nepildīšanas varbūtības novērtējumu (PD) un saistības nepildīšanas zaudējumiem (LGD), tika veiktas atsevišķas regresijas, izmantojot tikai šo divu banku datus, lai noteiktu kredītriska parametru ietekmi uz kredīta cenojumu. Tā kā paredzamo zaudējumu normas izskaidrojošā spēja bija augstāka nekā tikai PD, rezultāti atspoguļoti, iekļaujot regresijās paredzamo zaudējumu normu kā skaidrojošo mainīgo. Regresijas modelī šis mainīgais ir augsti nozīmīgs, bet tas izskaidro tikai 7.5% no procentu likmju variācijas, kamēr gan nozares, gan uzņēmuma lieluma izskaidrojošā spēja ir ievērojami lielāka. Tas norāda, ka banku piemērotās procentu likmes lielumu aizņēmēja pārstāvētās nozare un uzņēmuma lielums ietekmē vairāk nekā šī aizņēmēja individuālie kredītriska rādītāji (1. tabulas 3. aile).

NĪ nodrošinājuma tieša ietekme uz procentu likmi ir vāja – to apstiprina arī dominances analīzes rezultāti.

Aizņēmējus raksturojošo papildu rādītāju ietekme

Šajā sadaļā analīze tika veikta individuālu aizņēmēju līmenī [9]. LB Kredītu reģistrā nav informācijas par uzņēmumu finansiālajiem rādītājiem, turklāt analīzei pieejamie mikro dati ir anonimizēti un neļauj identificēt uzņēmumus. Tomēr pieejamā informācija ļāva izveidot dažus rādītājus, kas labāk raksturo aizņēmēju vai tā attiecības ar bankām:

- uzņēmuma kredītvēstures ilgums (gados);

- banku skaits, kurās aizņēmējiem ir aktīvie kredīti;

- kredītu skaits konkrētajā bankā pirms jauna kredīta izsniegšanas;

- vēsturiskā maksājumu pārkāpumu esamība [10];

- kredītu skaits konkrētajā bankā kredīta izsniegšanas laikā, ieskaitot izsniedzamo kredītu.

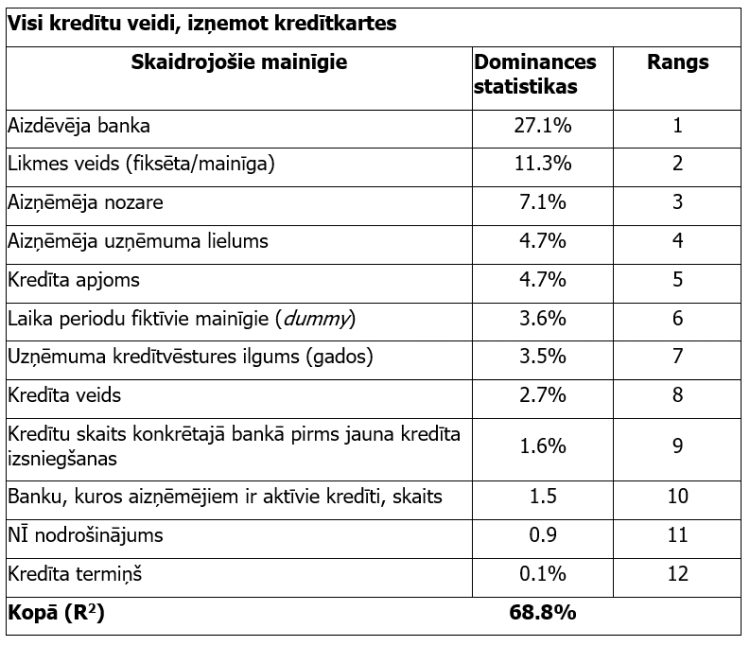

Dominances analīzes rezultāti atainoti 2. tabulā.

2. tabula. Dominances analīzes rezultāti ar aizņēmēju raksturojumiem

Vienīgais no visiem apskatītajiem rādītājiem, kuram izrādījās vērā ņemama izskaidrojošā spēja, ir kredītvēstures ilgums. Neskatoties uz statistisko nozīmīgumu, tas spēj izskaidrot vien 3.5% no procentu likmes variācijas.

Potenciāli ļoti svarīgs mainīgais varētu būt arī vēsturisko maksājumu pārkāpumu esamība, tomēr tas neizrādījās noderīgs analīzei, jo aizņēmējiem ar nepietiekoši labu kredītvēsturi bankas ļoti reti izsniedz jaunus kredītus (kopumā izveidotajā izlasē bija tikai 135 šādi novērojumi, un no tiem tikai 92 bija unikālie aizņēmēji).

Secinājumi

Uzņēmumu kreditēšanas tirgū pastāv augsta tirgus segmentācija. Līdz ar to konkurējošo piedāvājumu pieejamība aizņēmējiem ir mazāka nekā varētu šķist, ņemot vērā salīdzinoši lielo banku skaitu Latvijā. Tas īpaši ietekmē aizņēmējus MVU grupā.

Procentu likmes kredītiem visbūtiskāk nosaka tas, kura banka konkrēto aizdevumu izsniegusi. Šis faktors ietver sevī atšķirības banku kredītu politikā, darbības izmaksās un riska apetītē. Uzņēmuma lielums, nozare, ko tas pārstāv, un procentu likmes fiksācijas veids ir nākamie nozīmīgākie faktori, kas nosaka atšķirības procentu likmēs. Sagaidāmo zaudējumu apmērs bankām, par kurām šāda informācija ir pieejama, ir mazāk nozīmīgs procentu likmi ietekmējošs faktors.

NĪ nodrošinājuma esamība būtiski nesamazina kredīta likmi. MVU segmentā NĪ ķīla drīzāk ir nepieciešamais priekšnosacījums kredīta izsniegšanai vispār.

Uzņēmuma kredītvēstures ilgums ir visnozīmīgākais no aizņēmēju papildu raksturojošajiem faktoriem, taču šī rādītāja izskaidrojošā spēja ir zemāka nekā uzņēmumu lielumam un nozarei.

Atsauces

[1] Rakstā termini "uzņēmumi" un "nefinanšu sabiedrības" lietoti kā sinonīmi.

[2] Analītiskais materiālā izmantotais pārskata periods ietver datus par no jauna izsniegtajiem kredītiem iekšzemes nefinanšu sabiedrībām no 2018. gada jūlija līdz 2020. gada jūnijam, kas atlasīti pēc norēķinu datuma, t.i., datuma, kurā notikusi naudas līdzekļu izmaksa klientiem.

[3] Vidējās likmes par periodu 2019. gada oktobris – 2020. gada septembris.

[4] Dominances analīze ir ansambļu metode, kurā mainīgā izskaidrojošā spēja tiek noteikta, rēķinot vidējo vērtību šī mainīgā marginālajām ieguldījumam determinācijas koeficientā visos modeļos, kuros mainīgais iekļauts, novērtējot visas iespējamas kombinācijas ar p neatkarīgajiem mainīgajiem (skat., piemēram, Azen, R., & Budescu, D. V. (2003). "The dominance analysis approach for comparing predictors in multiple regression." Psychological Methods, 8(2), 129.-148. lpp.). Noderīga vispārējās dominances statistiku īpašība ir tā, ka, sakaitot visu mainīgo dominances statistikas, iegūst pilnā modeļa determinācijas koeficientu (sk., piemēram, Grömping, U. (2007), "Estimators of Relative Importance in Linear Regression Based on Variance Decomposition, "The American Statistician," 61, 139.-147. lpp.).

[5] Analīze tika veikta individuālu kredītu līmenī, katram kredītam izlasē atbilst viens ieraksts neatkarīgi no aizņēmēju skaita.

[6] Faktormainīgais, kura vērtības ir banku numuri. Regresijās tas tiek atspoguļots kā banku fiktīvo mainīgo (dummy) kopums.

[7] Vai konkrētā kredīta procentu likme ir vai nav fiksēta uz visu kredīta termiņa laiku.

[8] Paredzamo zaudējumu norma jeb loss rate ir PD un LGD reizinājums.

[9] Dažiem kredītiem iepriekš apskatītajā datu kopā bija divi aizņēmēji. Šajā sadaļā katrs aizņēmējs izlasē tiek apskatīts atsevišķi, to kopējai informācijai par kredītu (procentu likme, kredīta apjoms) atkārtojoties, kas regresijā tiek koriģēts ar atbilstošiem svariem.

[10] Indikatormainīgais, kas norāda, ka pēdējo piecu gadu laikā aizņēmējam bija maksājuma kavējumi ilgāk par 60 kalendārajām dienām un visu klienta kavēto maksājumu summa, t.sk. kavējuma procenti un līgumsods, sasniedza vai pārsniedza 150 eiro. Šī informācija bankai ir pieejama LB Kredītu reģistrā pirms kredīta izsniegšanas potenciālajam aizņēmējam.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa

Komentāri ( 1 )

Ļoti interesants un saturīgs pētījums. Paldies! Izmantošu darbā ar studentiem.