Krīzes un sarežģīti uzdevumi centrālajai bankai – monetārā politika 20. gs. 90. gadu otrajā pusē

Vienlaikus ar padomju totalitārisma un PSRS sabrukumu Latvija 20. gs. 90. gadu sākumā īstenoja valstiskās neatkarības atjaunošanu, veidojot arī saimniecisko neatkarību pāreju no komandekonomikas uz brīvu tirgu, t.sk. naudas un banku sistēmas atjaunošanu. Trijos gados (no 1990. gada līdz 1993. gadam) pakāpeniski tika veiksmīgi īstenota naudas reforma.

Latvijas Bankas monetārā politika 20. gs. 90. gadu pirmajā pusē spēja novērst pārmērīgu inflāciju un stabilizēt Latvijas naudas vērtību.

Sākot ar 1992. gada maiju, Latvijā bijušo padomju rubli pakāpeniski nomainīja pagaidu nauda – Latvijas rublis, kas absorbēja komandekonomikas sabrukuma radīto hiperinflāciju un ļāva atjaunot nacionālo valūtu. Lats atgriezās apgrozībā 1993. gada martā. Inflācija, kas 1992. gadā Latvijā bija 958.6%, 1993. gadā jau bija ievērojami zemāka (34.9%) un 1994. gadā turpināja sarukt (26.3%).

1994. gadā Latvijas tautsaimniecība relatīvi stabilizējās, un nacionālās valūtas kurss februārī tika piesaistīts Starptautiskā Valūtas fonda izmantotajai norēķinu vienībai – SDR, tādējādi ļaujot uzturēt stabilu lata kursu attiecībā pret visām galvenajām pasaules valūtām. Lata piesaiste SDR valūtu grozam deva iespēju turpmākajos gados pilnveidot monetārās politikas instrumentus. Tomēr vienlaikus finanšu sektorā sāka veidoties sākumā neievērotas, bet pamazām arvien būtiskākas problēmas, kas varēja apdraudēt visu, ko Latvijas Banka nacionālās valūtas stabilizēšanā bija sasniegusi, un satricināt valsts finanšu stāvokli.

Monetārās politikas iespējas 1995. un 1996. gadā – banku krīzes un tās pārvarēšanas posmā

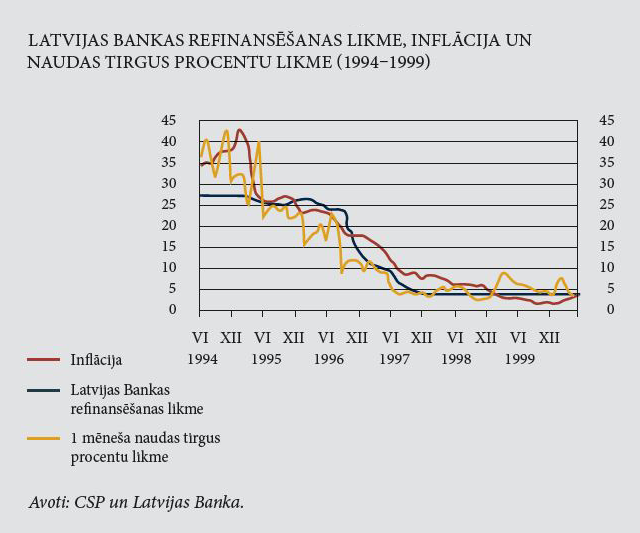

Pēc lata kursa piesaistes t.s. papīra zeltam jeb SDR inflācijas straujš kritums turpinājās, ļaujot Latvijas Bankai samazināt procentu likmes, par kurām tā aizdeva resursus bankām. Tas labvēlīgi ietekmēja procentu likmes naudas tirgū un uzņēmējiem un iedzīvotājiem izsniegto kredītu procentu likmes. Makroekonomiskās situācijas stabilizēšanās vedināja gaidīt strauju ekonomisko attīstību, taču 20. gs. 90. gadu otrajā pusē tā izpalika: lāča pakalpojumu Latvijai izdarīja vispirms 1995. gada banku krīze un pēc tam – Krievijas 1998. gada finanšu krīze. Pirmā negatīvi ietekmēja gandrīz visas tautsaimniecības nozares un arī mājsaimniecības, bet otrā skāra galvenokārt uz Krieviju eksportējošās nozares un atsevišķas bankas ar augstiem ieguldījumiem kaimiņvalsts finanšu tirgos, sevišķi valsts vērtspapīros.

1995. gadā kļuva skaidrs, ka vairākas no 20. gs. 90. gadu pirmajā pusē dibinātajām bankām darbību balsta uz nestabiliem pamatiem, nedroši ieguldot aktīvus un mākslīgi palielinot kapitālu. Vairākas bankas nespēja iesniegt starptautisku auditoru apstiprinātus 1994. gada finanšu pārskatus un kļuva maksātnespējīgas.

Vairākumā gadījumu bankas pie maksātnespējas noveda personāla negodīgums un akcionāru apzināta bankas līdzekļu izsaimniekošana, apkrāpjot auditorfirmas un uzraugus no centrālās bankas.

Nereti uz bezatbildīgu rīcību banku amatpersonas mudināja akcionāri, liekot bankas līdzekļus pretēji Latvijas Bankas norādījumiem un normatīvajiem aktiem izmantot pašu akcionāru biznesa interešu atbalstīšanai. Šī "kabatas bankas" problēma bija raksturīga ne tikai sīkajām, bet arī vairākām prāvajām bankām.

Apstākļi, kas nobriedināja 1995. gada banku krīzi, netika atklāti pietiekami ātri liberālas banku kontroles dēļ. Latvijas Banka noteica nopietnas sankcijas vai atsauca bankas licenci tikai tad, kad kādu banku atveseļot vairs nebija cerību, uzskatot, ka sankciju piemērošana pirms tam stāvokli tikai pasliktinātu. Līdz tam notika darbs ar šo banku valdi un akcionāriem, norādot uz pieļautajām kļūdām, aicinot uzlabot kredītportfeli, palielināt kapitālu. Latvijas Banka nodrošināja banku uzraudzību, kas atbilda pasaules standartiem, bet tā, protams, nebija tieša, visaptveroša kontrole, kas robežotos ar bankas vadīšanu. Kā drīz vien nācās konstatēt, bankas gados pirms krīzes bieži bija dezinformējušas uzraugus, viltojušas dokumentus un uzrādījušas nepatiesus datus.

1995. gadā licences nācās atsaukt 14 bankām, t.sk. vienai no lielākajām tā laika komercbankām – AS "Banka Baltija". Noguldījumu zudums šajās bankās veidoja apmēram 40% noguldījumu kopapjoma. Banku krīze ļoti nelabvēlīgi ietekmēja visu banku sektoru: tā nevarēja neizraisīt zināmu neuzticēšanos un noguldījumu aizplūdi arī no darbību turpinošajām bankām. Rezultātā uzticēšanās trūkums bankām sašaurināja pieejamo kredītresursu bāzi un ierobežoja tautsaimniecības izaugsmi; kā alternatīva noguldījumiem bankās tika izvēlēta skaidrā nauda, īpaši ārvalstu valūta, tomēr tās izmantošana apgrūtināja ikdienas darījumus. No otras puses, krīzi pārdzīvojušās bankas sāka rūpīgāk izvērtēt kredītriskus, tāpēc 1995. un 1996. gadā iekšzemes kredītportfelis gandrīz nepalielinājās.

Mazinoties uzticībai bankām un nacionālajai valūtai, vājāka kļuva Latvijas naudas sistēma, pastiprinājās t.s. dolarizācija, sašaurinājās naudas un vērtspapīru tirgus. Kaut gan banku krīze izraisīja iekšzemes pieprasījuma kritumu, ekonomiskās aktivitātes samazināšanās tomēr bija īslaicīga.

Kā šajā finanšu sistēmai tik saspringtajā laikā Latvijas Banka ar saviem monetārās politikas instrumentiem palīdzēja normalizēt stāvokli?

Latvijas Bankas monetārās politikas mērķis šajā periodā palika nemainīgs – panākt zemu inflāciju un nodrošināt naudas stabilitāti.

Latvijas Banka turpināja stingri kontrolēt naudas piedāvājumu, lai kavētu cenu celšanos un panāktu inflācijas sarukumu. Tas arī tika panākts: neraugoties uz krīzi, inflācija pazeminājās no 26.3% 1994. gadā līdz 23.1% 1995. gadā un 13.1% 1996. gadā.

1995. gada banku krīzes ietekmē monetārās politikas instrumentu lietojumu vairāk noteica situācija naudas tirgū.

Latvijas Banka kā galveno naudas piedāvājuma regulēšanas instrumentu izmantoja ārvalstu valūtas pirkšanu un pārdošanu. Lai gan 1995. gada banku krīze un tās saasinātā fiskālā situācija izraisīja pastiprinātu ārvalstu valūtas pieprasījumu un Latvijas Bankas ārējās rezerves saruka (tomēr vien par 10%), centrālās bankas konsekventā monetārā politika bija ļāvusi saglabāt valsts naudas sistēmas stabilitāti un 1996. gadā ārējie aktīvi jau pieauga, emitēto latu segumam atkal pārsniedzot 100%.

Kritiskā situācija vairākās bankās un noguldījumu zudums saasināja fiskālo situāciju, un banku krīzei pievienojās arī budžeta krīze. Straujš nodokļu parādu kāpums noveda pie divreiz augstāka, nekā plānots, valsts budžeta deficīta (tas sasniedza 3.8% no iekšzemes kopprodukta).

Finanšu ministrija izmantoja iespēju saņemt tolaik vēl pieļaujamo Latvijas Bankas īstermiņa kredītu, izmantojot atvērto kredītlīniju, kā arī Latvijas Bankai pērkot valdības parādzīmes.

Latvijas Banka vienojās ar Finanšu ministriju par kredītlīnijas robežu mēneša beigās, maksimāli pieļaujamo kredītu dienā un mēneša vidējo kredīta vērtību. Lai uzlabotu valsts budžeta stāvokli un nodrošinātu vērtspapīru tirgus stabilitāti, Latvijas Banka maijā izsniedza valdībai arī ārkārtas īstermiņa kredītu ar nosacījumu, ka valdība sagatavos sabalansētu budžeta projektu. Gada pēdējos mēnešos budžeta krīze pakāpeniski tika pārvarēta, palielinoties iespējai segt budžeta deficītu ar valdības parādzīmju emisiju. Uzlabojoties fiskālajai situācijai, centrālās bankas neto kredīts valdībai būtiski samazinājās, vispirms atmaksājot finanšu krīzes laikā saņemto ārkārtas kredītu.

Valdības vērtspapīriem nu bija izšķiroša loma budžeta deficīta finansēšanā, un vērtspapīru tirgus operācijas kļuva par vienu no svarīgākajiem Latvijas Bankas monetārās politikas instrumentiem. Latvijas Banka organizēja valdības vērtspapīru emisiju sākotnējā tirgū izsoļu veidā un darbojās arī valdības vērtspapīru otrreizējā tirgū, Latvijas Bankas padomei ierobežojot nopirkto valdības vērtspapīru portfeļa apjomu.

Valdība centās samazināt parāda apkalpošanas izdevumus, tāpēc tā samazināja īsāko termiņu parādzīmju ienesīgumu un piedāvājumu, rosinot bankas iegādāties ilgāka termiņa vērtspapīrus. Ja sākotnēji tika emitētas viena mēneša parādzīmes, tad kopš 1994. gada vidus sākās arī valdības trīs mēnešu, bet no 1995. gada marta – sešu mēnešu parādzīmju emisija. Šīs pārmaiņas deva iespēju pāriet uz banku kreditēšanu tikai pret ķīlu.

Kopš 1995. gada 1. oktobra Latvijas Banka izsniedza kredītus bankām tikai pret valdības vērtspapīru ķīlu, aizstājot īstermiņa kredītresursu izsoles ar repo izsolēm un ar tām stabilizējot situāciju naudas tirgū. Latvijas Bankas intervences starpbanku naudas tirgū notika, arī izsniedzot pieprasījuma (līdz 14 dienām) un automātiskos (uz vienu dienu) lombarda kredītus, tāpat ķīlā no bankām pieņemot valdības parādzīmes; tika izveidota arī iespēja veikt parādzīmju pirkšanas ar atpārdošanu (reverse repo) iespēja. Lai monetārās politikas ietvaros nodrošinātu tirgus stabilitāti un palielinātu valdības vērtspapīru likviditāti, Latvijas Banka kopš 1994. gada aprīļa noteica valdības parādzīmju diskonta likmes un 1995. un 1996. gadā palielināja aktivitāti otrreizējā tirgū. Latvijas Bankas diskonta likmju politika otrreizējā tirgū bija vērsta uz vidējo procentu likmju samazināšanu, lai stimulētu banku pievēršanos tautsaimniecības kreditēšanai.

Kā orientieris finanšu sektora dalībniekiem kalpoja Latvijas Bankas refinansēšanas likme, norādot uz vēlamo procentu likmju attīstības virzienu arī klientiem izsniedzamajiem kredītiem. Lai stabilizētu monetāro situāciju valstī, Latvijas Banka 1995. gada jūnijā palielināja refinansēšanas likmi par 1.5 procentu punktiem (līdz 26.5%), bet, stāvoklim normalizējoties, jau 20. novembrī un 15. decembrī refinansēšanas likme tika pazemināta attiecīgi līdz 25% un 24%. Lai aktivizētu starpbanku tirgus attīstību, pēc banku krīzes stabilizējoties finanšu sistēmai un sarūkot inflācijai, Latvijas Banka 1996. gadā turpināja refinansēšanas likmes pakāpenisku samazināšanu līdz 9.5% 6. decembrī.

Naudas piedāvājuma regulēšanai izmantojot minētos monetārās politikas instrumentus, krīzes laikā netika mainīta rezervju norma (8% no piesaistīto līdzekļu vidējā atlikuma).

Latvijas Bankas paveiktais naudas piedāvājuma regulēšanā nodrošināja inflācijas samazināšanos un lata stabilitāti pat krīzes apstākļos, savukārt banku likviditāte pēc banku krīzes bija sarukusi, un izmantotie monetārās politikas instrumenti nebija pietiekami elastīgi, turklāt ar ierobežotu apjomu un īsu termiņu. Atjaunojot banku krīzes palēnināto virzību uz stabilas finanšu sistēmas veidošanu, Latvijas Bankas monetārās politikas instrumentu klāsts bija jāpilnveido.

1997. un 1998. gads – monetārās politikas pilnveidošanu pārtrauc nākamā krīze

Latvijas banku sistēmai pēc 1995. gada krīzes nostiprinoties un makroekonomiskajai situācijai stabilizējoties, uzņēmumiem bija nepieciešami ilgāka termiņa kredītresursi, bet banku ilgtermiņa finansējums gandrīz nebija pieejams. Tāpēc Latvijas Bankas monetārā politika tika pilnveidota, lai radītu tādu procentu likmju struktūru, kas veicinātu ilgāka termiņa resursu piesaisti, tālāku procentu likmju pazemināšanos un ilgtermiņa finanšu instrumentu attīstību, tādējādi arī starpbanku tirgus attīstību un kreditēšanas paplašināšanos.

Lai stimulētu ilgāka termiņa resursu pieejamību bankām un attīstītu naudas tirgu, Latvijas Banka 1997. gadā pagarināja repo darījumu izsolēs pārdoto valdības parādzīmju atpirkšanas termiņu, tādējādi nosakot trīs valdības parādzīmju atpirkšanas termiņus (7, 28 un 91 diena), un pilnveidoja repo un reverso repo darījumu izsoļu noteikumus. Lai efektīvāk īstenotu monetāro politiku, tika ieviests arī jauns monetārās politikas instruments – 1997. gada jūlijā Latvijas Banka sāka īstermiņa valūtas mijmaiņas darījumu izsoles. Banku interese par šo instrumentu bija liela, un tās aktīvi izmantoja iespēju uz laiku aizņemties līdzekļus latos, neveicot valūtas maiņu.

Vispārējā procentu likmju samazināšanās tendence ļāva Latvijas Bankai tālāk samazināt refinansēšanas likmi arī 1997. gadā līdz 4.0%, to šādā līmenī uzturot arī nākamajos gados. Ilgāka termiņa monetārās politikas instrumentu ieviešana veicināja starpbanku tirgus attīstību, paplašināja kreditēšanu un ļāva mazināt banku īstermiņa likviditātes svārstības. Periodos, kad bija liels likviditātes pārpalikums (piemēram, 1998. gadā), bankas aktīvāk izmantoja termiņnoguldījumus Latvijas Bankā. Kopumā šajā laikā Latvijas Bankas monetārās politikas instrumentu klāsts un lietojums atbilda tirgus ekonomikas apstākļiem un jau līdzinājās Eiropas Centrālo banku sistēmas (ECBS) monetārās politikas instrumentu lietošanas veidam.

Lai veicinātu naudas tirgus attīstību, 1998. gada janvārī Latvijas Banka sāka jaunu naudas tirgus procentu likmju indeksu noteikšanu: RIGIBID starpbanku noguldījumu procentu likmēm un RIGIBOR starpbanku kredītu procentu likmēm. Aprēķinos tika izmantotas naudas tirgū aktīvāko kredītiestāžu kotētās naudas tirgus procentu likmes.

Valdība, īstenojot stingru fiskālo politiku, 1997. un 1998. gadā savus brīvos līdzekļus noguldīja Latvijas Bankā. Valsts kases vienotā konta izveide Latvijas Bankā ļāva uzlabot valsts līdzekļu pārvaldi un veicināja valdības noguldījuma atlikuma pieaugumu. Kopš 1998. gada februāra valdība varēja līdzekļus izvietot ne tikai pieprasījuma noguldījumā, bet arī termiņnoguldījumos.

Lai līdzsvarotu valdības noguldījuma ietekmi uz naudas piedāvājumu, Latvijas Banka vēl aktīvāk darbojās valdības vērtspapīru otrreizējā tirgū un papildināja savu valdības vērtspapīru portfeli, pērkot vērtspapīrus otrreizējā tirgū. Latvijai sākot gatavošanos dalībai Eiropas Savienībā (ES) un īstenojot virzību uz centrālās bankas pilnīgāku neatkarību, 1998. gada novembrī ar grozījumiem likumā "Par Latvijas Banku" tika atcelta Latvijas Bankas veiktas tiešas valdības finansēšanas iespēja. Tas deva likumisku pamatu centrālās bankas jau ilgāku laiku īstenotajai praksei – neizsniegt kredītus valdībai.

Vairāku gadu gaitā pēc 1995. gada krīzes banku uzraudzība pastiprinājās, tīšas ļaunprātības gadījumi Latvijas finanšu sektorā nebija vērojami, un nākamajai krīzei bija ārējs avots.

Krievijas valdība 1998. gada augustā paziņoja, ka tā nespēs norēķināties par saviem vērtspapīriem, un, to vērtībai strauji krītot, vairākām Latvijas bankām radās būtiskas finanšu problēmas, ko pastiprināja ažiotāžas apstākļos notiekošā noguldījumu aizplūde.

Vairākums banku šo situāciju pārvarēja veiksmīgi, bet divām Krievijas vērtspapīru tirgū dziļi iesaistītām bankām veidojās nopietnas problēmas, t.sk. vienai no lielākajām tā laika bankām AS "Rīgas Komercbanka". Likviditātes deficīta dēļ tā bija spiesta pārtraukt darbību un lūgt valdības un Latvijas Bankas palīdzību. Likviditātes uzturēšanai Latvijas Banka AS "Rīgas Komercbanka", piemērojot refinansēšanas likmi, pret ķīlu piešķīra ārkārtas situācijas kredītu. Situācijai pamazām stabilizējoties, Latvijas Banka pieņēma lēmumu piedalīties AS "Rīgas Komercbanka" sanācijā un veikt izsniegtā kredīta daļas kapitalizāciju, ieguldot šos līdzekļus bankas pamatkapitālā. Sanācija bija veiksmīga, un pēc gada banka atsāka darbu.

Salīdzinājumā ar 1995. gada banku krīzes ietekmi Krievijas 1998. gada krīzes ietekme uz Latvijas tautsaimniecību kopumā bija pat lielāka, jo strauja eksporta tirgus sarukuma dēļ plašāk tika skartas dažādas tautsaimniecības nozares. Savukārt banku sektors jau bija nostiprinājies, arī Latvijas Banka veiksmīgi pildīja pēdējās instances aizdevēja lomu, un komercbankas šo krīzi pārvarēja vieglāk. Jau 1998. gada nogalē Krievijas krīzes negatīvā ietekme uz Latvijas bankām būtiski mazinājās un uzticēšanās tām atjaunojās. To galvenokārt nodrošināja Latvijas Bankas konsekventā politika.

Līdzīgi kā citos ekonomikas satricinājumu periodos, Krievijas krīzes laikā pastiprināti izskanēja lata devalvācijas ieteikumi nolūkā "saglabāt konkurētspēju Krievijas tirgū". Tomēr Latvijas Banka lata piesaistes kursu SDR nemainīja, jo devalvācija ne tikai neļautu sasniegt centrālās bankas cenu stabilitātes mērķi (tolaik gada inflācija bija nokritusies jau zem 3% robežas), bet arī sagrautu uzticību nacionālajai valūtai un valsts ekonomiskajai politikai kopumā.

Šīs krīzes rezultāts bija tautsaimniecībai pozitīvs ilgtermiņā – tā izraisīja tik vajadzīgo eksporta tirgu diversifikāciju, pārvirzot Latvijas galvenos eksporta tirgus no Krievijas uz ES, kam bija liela joma Latvijas ģeopolitiskajā un ekonomiskajā virzībā uz ES.

Valūtas kursa stabilitāte, kas tika saglabāta, bija labs pamats investoru uzticībai un valdības iespējai nepieciešamības gadījumā aizņemties starptautiskajos finanšu tirgos.

Tā kā Krievijas 1998. gada finanšu krīze radīja starpbanku tirgus dalībnieku savstarpēju neuzticību, banku pieprasījums pēc Latvijas Bankas likviditātes injekcijām strauji pieauga. Visaugstākais banku pieprasījums pēc Latvijas Bankas kredītiem bija 4. ceturksnī, kad auga banku savstarpējā piesardzība un starpbanku tirgus procentu likmes bija ievērojami augstākas par Latvijas Bankas piedāvātajām procentu likmēm.

Zemā inflācija, kā arī uz naudas tirgus procentu likmju stabilizāciju vērstā monetārā politika ļāva Latvijas Bankai visu gadu nemainīt refinansēšanas likmi (4%). Kopumā 1998. gadā Latvijas Banka izsniedza bankām četras reizes vairāk kredītu nekā iepriekšējā gadā (galvenokārt repo un pieprasījuma lombarda kredītus). Lai atjaunotu sabalansētu procentu likmju struktūru un novērstu centrālās bankas lombarda kredītu regulāru izmantošanu banku likviditātes nodrošināšanai, lombarda kredītu procentu likmes koridors tika paaugstināts par diviem procentu punktiem (līdz 7–9%).

Lai nodrošinātu pietiekami stingru monetāro politiku palielināta kredītu pieprasījuma apstākļos, no 1998. gada septembra Latvijas Banka sāka aktīvāk piesaistīt banku termiņnoguldījumus, pakāpeniski paaugstinot to procentu likmi līdz 6.5%.

Krīzes pārvarētas, kurss – Eiropas Savienība

Svarīgāko tautsaimniecības attīstību raksturojošo rādītāju dinamika 1999. gadā liecināja, ka Latvijas tautsaimniecība ir sekmīgi atveseļojusies pēc Krievijas krīzes radītā izaugsmes krituma. Latvijas Bankas monetārās politikas instrumentu lietošana nodrošināja nacionālās valūtas stabilitāti, veicināja naudas tirgus procentu likmju pazemināšanos un palīdzēja bankām uzturēt pietiekamu likviditātes līmeni. Emitētā nacionālā valūta bija pilnībā nodrošināta ar zeltu un ārvalstu konvertējamām valūtām. 1998. un 1999. gadā vairākas starptautiski pazīstamas bankas ieguva būtisku līdzdalību Latvijas bankās, tā sekmējot banku darbības pilnveidošanu un izaugsmi. Arī Krievijas krīzē cietušās bankas darbības atjaunošana veicināja uzticību visai finanšu sistēmai, apliecinot iespēju efektīvas ieinteresēto pušu sadarbības rezultātā rast pozitīvu risinājumu bankas maksātnespējas gadījumā.

Lata kursa stabilitāti nodrošināja piesaiste SDR valūtu grozam un Latvijas Bankas konsekventā iestāšanās pret lata devalvācijas idejām. Tirgū ienākušās Skandināvijas valstu finanšu iestādes guva iespēju paplašināt darbību tirgū ar labu nākotnes izaugsmes potenciālu, īpaši ņemot vērā gaidāmo Latvijas pievienošanos ES. Lielāko Latvijas banku nonākšana ārvalstu banku īpašumā nodrošināja šīm bankām piekļuvi mātesbanku finanšu resursiem, kas bieži bija ar izdevīgākiem nosacījumiem, nekā mēģinot aizņemties tieši starpbanku tirgū. Tomēr līdz ar ārvalstu banku ienākšanu Latvijā mazinājās nepieciešamība pēc centrālās bankas finansējuma, ierobežojot arī Latvijas Bankas monetārās politikas instrumentu efektivitāti.

Turpmākās attīstības prognozes bija optimistiskas, un, kā apliecināja prakse, gandrīz 10 gadu Latvijas tautsaimniecība attīstījās, izvirzot un praksē īstenojot ambiciozus attīstības mērķus. Ģeopolitiski un ekonomiski svarīgākie mērķi bija vēlme pievienoties ES (vēlāk iekļaujoties arī vienotās Eiropas valūtas zonā), kā arī iestāšanās NATO.

Virzībā uz ES būtiska bija arī Latvijas Bankas loma, un jau 20. gs. 90. gadu vidū iezīmējās pasākumu kopums, kas bija jāpaveic šī mērķa sasniegšanai.

1995. gadā tika parakstīts Latvijas un ES asociācijas līgums (Eiropas līgums) un Latvijas valdība iesniedza pieteikumu par Latvijas vēlmi pievienoties ES. Eiropas Komisija (EK) sagatavoja Balto grāmatu (White Paper), kas norādīja potenciālajām dalībvalstīm jomas, kurās tiesību akti jāpiemēro ES standartiem. Uz Latvijas Bankas atbildības sfēru attiecās brīvās kapitāla plūsmas (jau tolaik ierobežojumu tām nebija), kā arī finanšu pakalpojumi, kuru ietvaros bija jāsaskaņo plašs tiesību aktu loks tolaik Latvijas Bankas pārziņā esošajā banku uzraudzības jomā. Līdz 2000. gadam praktiski tika izpildītas ES direktīvas pašu kapitāla, maksātspējas, noguldījumu garantiju, riska darījumu, cīņas pret nelegāli iegūtu naudas līdzekļu legalizāciju, kapitāla pietiekamības u.c. jautājumos, tāpēc 2000. gadā, pieņemot Finanšu un kapitāla tirgus komisijas likumu, kas īstenoja finanšu un kapitāla tirgus vienotas uzraudzības ideju, formāli viss banku uzraudzības ietvars jau atbilda ES prasībām.

Latvijai gatavojoties pievienoties ES, sākot ar 1998. gadu, notika intensīvs darbs saskaņā ar EK 1997. gadā pieņemto dokumentu Agenda 2000, kurā bija sniegts vērtējums par Latvijas gatavību pievienoties ES, identificējot prioritātes integrācijai ES. To skaitā bija ES Māstrihtas līgumā iekļautie Ekonomikas un monetārās savienības izveidei nepieciešamie ekonomiskie konverģences kritēriji, centrālās bankas neatkarības nodrošināšana un tiešas valdības finansēšanas nepieļaušana.

Latvijas Banka, iepazīstoties ar ES noteikumiem un EK vērtējumu par Latviju, identificēja problēmas, kas tieši vai netieši attiecās uz Latvijas Banku un liecināja par nepieciešamību pilnveidot finanšu sistēmu. Tika sagatavots un pieņemts plāns rīcībai līdz 2000. gadam, ietverot konkrētas norādes, kādi dokumenti jāizstrādā vai jāpilnveido atbilstoši ES normatīvajām prasībām, kādi konceptuālie jautājumi jāatrisina un kādā termiņā.

Monetārās politikas jomā radikālas pārmaiņas nebija nepieciešamas, jo Latvijas Bankas monetārās politikas instrumentu klāsts un lietojums jau bija tuvs Eiropas Centrālās bankas praksei. Tā kā Līgums par ES darbību nosaka, ka ECBS galvenais mērķis ir cenu stabilitātes nodrošināšana ES, Latvijas Bankas monetārās politikas mērķim saglabāt cenu stabilitāti arī nākotnē bija jāsaglabājas nemainīgam, Latvijas Bankai perspektīvā līdzdarbojoties Eirosistēmas monetārās politikas veidošanā un īstenošanā.

Arī 1999. gadā joprojām nemainīga tika saglabāta refinansēšanas likme (4.0%). Ievērojot procentu likmju tendences naudas tirgū un lai pazeminātu starpbanku tirgus procentu likmju augšējo robežu, decembrī par vienu procentu punktu (līdz 6–8%) tika samazinātas lombarda kredītu procentu likmes. Latvijas Banka nodrošināja bankām iespēju izsolēs pārdot to īpašumā esošos valdības vērtspapīrus ar noteikumu atpirkt tos pēc 7, 28 vai 91 dienas, kā arī saņemt lombarda kredītus.

Lai ierobežotu naudas piedāvājumu, Latvijas Banka turpināja piesaistīt banku termiņnoguldījumus uz vienu vai divām nedēļām. Termiņnoguldījumu procentu likme pakāpeniski tika samazināta attiecīgi līdz 2.0% un 2.25% gada nogalē. Lai bankām dotu iespēju uz laiku aizņemties līdzekļus latos, neveicot valūtas maiņu un mazinot valūtas kursa risku, Latvijas Banka regulāri organizēja latu pārdošanas ar atpirkšanu jeb valūtas mijmaiņas darījumu izsoles (šādi darījumi tika veikti trīs reizes lielākā apjomā nekā 1998. gadā). Ievērojot naudas tirgus un monetāro rādītāju attīstības tendences, kā arī lai kredītiestāžu rezervju normu pakāpeniski tuvinātu Eiropas Centrālās bankas prasībām, Latvijas Banka ar 1999. gada decembri samazināja kredītiestāžu rezervju normu no 8.0% uz 7.0%.

Latvijas Bankas monetārā politika 20. gs. 90. gados pierādīja savu dzīvotspēju ne tikai labvēlīgos, bet arī kritiskos apstākļos, līdzdarbojoties tautsaimniecības stabilizēšanas un izaugsmes procesā.

Atjaunotās Latvijas Bankas darbības pirmais posms noslēdzās kopumā sekmīgi, sagatavojoties dalībai ES un ECBS ar tālāku mērķi pievienoties vienotās Eiropas valūtas zonai. Līdz tam gan vēl bija jāpārvar gan neierasti straujas izaugsmes, gan dziļas krīzes gadi.

Avoti un literatūra

Latvijas Bankai XC. Rīga: Latvijas Banka, 2012.

Latvijas Bankas 1995. gada pārskats. Rīga: Latvijas Banka, 1996.

Latvijas Bankas 1996. gada pārskats. Rīga: Latvijas Banka, 1997.

Latvijas Bankas 1997. gada pārskats. Rīga: Latvijas Banka, 1998.

Latvijas Bankas 1998. gada pārskats. Rīga: Latvijas Banka, 1999.

Latvijas Bankas 1999. gada pārskats. Rīga: Latvijas Banka, 2000.

Kravalis, Juris. Latvijas Bankas loma valsts ceļā uz Eiropas Savienību. Averss un Reverss. Latvijas Bankas biļetens, Nr. 2, 1996.

Purviņš, Vilnis. Eiropas Centrālo banku sistēmas monetārās politikas stratēģija un instrumenti. Averss un Reverss. Latvijas Bankas biļetens, Nr. 5, 1996.

Rūse, Laila. Latvijas valsts iekšējā aizņēmuma parādzīmju otrreizējais tirgus. Averss un Reverss. Latvijas Bankas biļetens, Nr. 1, 1996.

Rūse, Laila. Latvijas Bankas monetārās politikas instrumenti darbībā un attīstībā. Averss un Reverss. Latvijas Bankas biļetens, Nr. 3, 1998.

Zubkova, Jeļena. Jauns monetārās politikas instruments. Averss un Reverss. Latvijas Bankas biļetens, Nr. 6, 1997.

Par monetāro politiku 90. gadu pirmajā pusē lasiet Viļņa Purviņa rakstā Skaidrās naudas deficīts, pagaidu rubļi un cenu stabilizācija – monetārā politika 20. gs. 90. gadu sākumā.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa