r* - centrālo banku ceļazvaigzne ekonomiskās nenoteiktības vidē

Daži ekonomisti (Summers 2014, Williams 2016) tik zemu nominālo procentu likmju līmeni skaidro ar dabiskās (alternatīvi – līdzsvara vai neitrālās) procentu likmes (r* - r* vispāratzītais apzīmējums ekonomiskajā literatūrā) kritumu, ko, savukārt, izraisīja vispārējs produktivitātes samazinājums un iedzīvotāju novecošanās [1].

Kas ir līdzsvara vai dabiskā procentu likme? Parasti to definē kā “reālo īstermiņa likmi, kas atbilst kopējā izlaides apjoma dabiskajam pieaugumam un konstantai inflācijai” [2]. Proti, dabiskā vai līdzsvara procentu likme ir tāda likme, kas tiks novērota gadījumā, ja ekonomika atrastos līdzsvarā – nedz virs sava potenciāla (nav pārkarsusi), nedz zem sava izlaides potenciāla. [3]

Tehniskāka definīcija būtu “reālā bāzes procentu likme, kas raksturīga tādām reālām ekonomikas produkcijas izlaides līmenim, kas atbilst tās potenciālajam izlaides līmenim, kad īstermiņa šoku ietekme uz kopējo pieprasījumu vai piedāvājumu ir izzudusi” [4]. No citas puses, Woodford (2003) definē dabisko procentu likmi kā “reālo ienesīguma likmi pilnīgi elastīgu cenu gadījumā”.

Monetārās politikas īstenošanas kontekstā dabiskais procentu līmenis kalpo kā atskaites punkts, ap kuru dažādu ciklisku faktoru ietekmē svārstās nominālā īstermiņa likme [5]. Savā klasiskajā darbā Teilors (Taylor 1993) ierosināja par dabisko procentu likmi izmantot procentu likmi konstantā 2% līmenī, kas bija vienāda ar vidējo reālā iekšzemes kopprodukta (IKP) izaugsmes ātrumu starp 1984. un 1992. gadu. 2016. gadā Jellena (Yellen 2016) izmantoja mainīgu dabisko procentu likmi, kas aprēķināta ar ekonometrisko modeļu palīdzību.

Kāpēc pašlaik diskusija par dabisko procentu likmi ir tik aktuāla? No Teilora vienādojuma (1) redzams, ka ļoti zema līmenī esošā dabiskā procentu likme samazina centrālās bankas iespējas reaģēt uz negatīvajiem šokiem. Kā piemēru apskatīsim gadījumu, kad izlaides apjomu starpība kļūst negatīva, dabiskajai likmei jau atrodoties nulles līmenī, piemēram, ir krīze un reālā izlaide no potenciālās atpaliek par 4%. Ja tajā pašā laikā inflācija ir tuvu mērķim (2%, līdzīgi situācijai krīzes sākumā 2008. g.), nominālajai īstermiņa bāzes likmei, ko nosaka centrālā banka būtu jābūt 0% pēc Teilora-Jellenas vienādojuma, proti, it =0+2+0.5*(-4) = 0. Faktiski, pie šādas situācijas nominālajām likmēm būtu jāsasniedz 0%, lai sekmētu ekonomikas atgriešanos pie ilgtermiņa līdzsvara stāvokļa, taču nominālās likmes, kā zināms, nevar samazināties ļoti daudz zem 0, jo agrāk vai vēlāk negatīvās likmes sekmē skaidrās naudas izmantošanas pieaugumu.

Ņemot vērā to, ka vairākas centrālās bankas ir saskārušās tieši ar šādu situāciju, ekonomistu vidū ir aktualizējušās diskusijas par inflācijas mērķa π paaugstināšanu, kā vienu no potenciālajiem problēmas risinājumiem.

Piemēram, izmantojot aprakstīto ekonomikas stāvokli, - ja inflācijas mērķis būtu 3% (2% vietā), tad īstermiņa bāzes likme būtu nosakāma 1% līmenī. Proti, tā būtu pozitīva jeb it =0+3+0.5*(-4) = 1%.

Par šī jautājuma nozīmi liecina arī tas, ka diskusijā iesaistās ne vien akadēmisko aprindu pārstāvji, bet arī centrālo banku vadītāji. Tā, ASV centrālās bankas vadītāja Dženeta Jellena 2017. gada 14. jūnijā preses konferencē pēc sanāksmes, kurā nolemts paaugstināt bāzes procentu likmi vēl par 25 bāzes punktiem līdz 1% – 1.25% robežām, atbildot uz jautājumiem, atzina, ka viens no vissvarīgākajiem jautājumiem, kas būtu jārisina monetārās politikas veidotājiem, ir diskusija par iespējamu paaugstinājumu inflācijas mērķī.

Dabiskās procentu likmes līmenis tāpat kā potenciālais izlaides apjoms vai līdzsvara valūtas maiņas kurss nav tieši novērots - tādējādi šos mainīgos ir nepieciešams novērtēt. Dabiskās procentu likmes novērtēšanai izmanto četras dažādas pieejas:

- Pirmkārt, to var novērtēt kā ilgtermiņa reālās procentu likmes trendu (tendenci) (Hamilton et al, 2015).

- Otrkārt, izmantojot nelielu pusstrukturālo ekonomikas modeli, ir iespējams vienlaikus aplēst gan īstermiņa šokus, gan ilgtermiņa trendus ar Kalmana filtra palīdzību (Laubach un Williams 2003, 2016). Strukturāla modeļa izmantošana ļauj iegūt novērtējumu gan potenciālajam izlaides apjomam, dabiskā bezdarba līmenim, gan inflācijas trendam un dabiskajai procentu likmei.

- Treškārt, var izmantot nelielu DGSE modeli, kur dabiskā procentu likme tiek noteikta, atrisinot modeli un pieņemot, ka cenas un algas ir pilnīgi elastīgas (Andres et at 2009, Barsky et al 2014, Del Negro et at 2017, Curdia et al 2015).

- Ceturtā pieeja dabiskās procentu likmes novērtēšanā ir finanšu mainīgo, proti, procentu likmju termiņstruktūras datu izmantošana.

No iepriekš aprakstītajām četrām pieejām viens no populārākajiem un biežāk izmantojamiem modeļiem ir strukturālais makroekonomikas modelis, kā aprakstīts Laubach-Williams darbos. Tam ir arī trūkumi, jo modelis izmanto vēsturiskus datus, kā rezultātā šobrīd tas dabisko procentu likmi novērtē pārāk zemu, jo ekonomisko radītāju tendences pēdējā laikā ir bijušas ilgstoši lejupvērstas. Vēl jo vairāk - inflācijas un IKP dati parasti tiek pārskatīti, līdz ar to sākotnējais novērtējums ir neprecīzs. Papildu tam, lineāro makromodeļu specifikācija neņem vērā nelinearitāti, ko izraisa procentu likmju nulles robeža.

Mēs šajā rakstā izdarītajos aprēķinos izmantojam finanšu modeļus, kas izmanto dažāda termiņa ienesīguma likmes. Šādiem modeļiem nav raksturīgi augstāk minētie trūkumi, galvenokārt tāpēc, ka procentu likmes ataino nākotnes, nevis pagātnes novērtējumu. Procentu likmes ietver gan prognozes par īstermiņa likmju virzību, gan termiņa riska prēmiju. Savukārt, izmantojot ēnas likmes modeli (Ajevskis, 2016), ir iespējams novērtējumos atrisināt procentu likmes nulles robežas izraisītās nelinearitātes problēmas. Tomēr līdzīgi kā strukturālajā modelī arī šeit jāņem vērā, ka gan tirgus dalībnieku prognozes par procentu likmju virzību nākotnē, gan termiņa riska prēmijas novērtējums nav pilnīgi precīzs, un tirgus dalībnieku vidū, pieaugot neskaidrībām par nākotni, arī iegūtie dabiskās likmes novērtējumi nebūs pilnīgi precīzi novērtēti.

Tādēļ šajā rakstā tiek izmantots ēnas likmes modelis, kurā ēnas likme tiek noteikta kā divu nenovērojamo faktoru kopums. Pirmais faktors ir pārejas faktors, bet otrs ir pastāvīgais faktors. Šī modeļa pieņēmums - līdzsvara nominālā īstermiņa procentu likme ir vienāda ar pastāvīgo faktoru, proti, likme stabilizējas, kad izzūd cikliskā komponente.

Reālā dabiskā procentu likme ir starpība starp līdzsvara nominālo procentu likmi un inflācijas gaidām. Pieņemot, ka inflācijas gaidu līmenis sakrīt ar inflācijas mērķi 2%, reālā līdzsvara likme tiek noteikta ar formulu

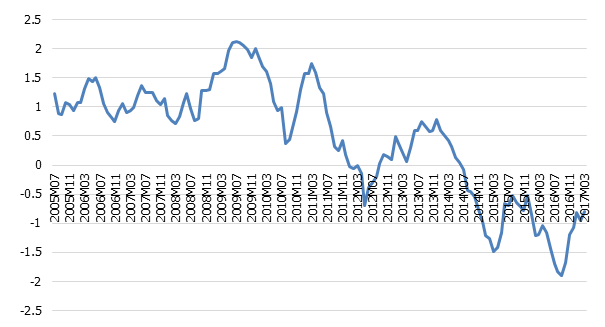

1. attēls. Reālā dabiskā jeb līdzsvara likme (%)

1. attēlā ir atspoguļota eiro zonas reālā dabiskā procentu likme (r*), kas aprēķināta izmantojot OIS [6] likmes sekojošiem termiņiem (3, 6, 12 mēneši un 2, 3, 4, 5, 10 gadi) laika posmā no 2005. gada jūlija līdz 2017. gada martam.

Ir skaidri redzams, ka saskaņā ar mūsu novērtējumu reālā dabiskā procentu likme eiro zonā ir konsekventi samazinājusies kopš finanšu krīzes sākumā, turklāt 2014. gada vidū likme ir kļuvusi negatīva, lai gan pēdējā laikā ir novērojama neliela augšupvērstā tendence.

2017. gada martā modeļa aprēķinātā dabiskā reālā procentu likme eiro zona bija -0.8%.

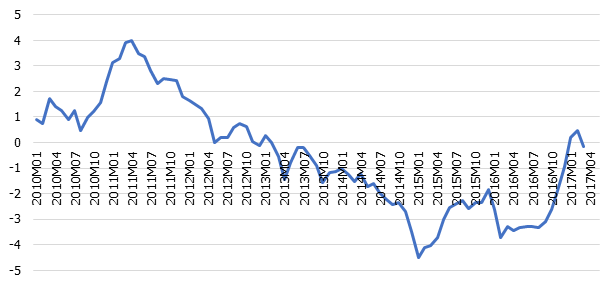

2. attēls. Nominālā īstermiņa procentu likmē (%)

Izmantojot modeļa implicēto likmi r* un formulā (1) aprakstīto Teilora-Jellenas likumu, var aprēķināt nominālo īstermiņa bāzes procentu likmi it, kas šajā gadījumā parāda, ka jau 2013. gadā šī nominālā īstermiņa likme kļuva negatīva, taču apskatīta perioda beigās, 2017. gada martā, tā nedaudz pieauga un bija -0.15%.

Tādējādi Teilora-Jellenas likums nosaka, ka centrālās bankas noteiktajai bāzes likmei jābūt -0.15% - un patlaban tā atrodas starp Eiropas Centrālās bankas (ECB) noteikto galveno refinansēšanas operāciju likmi (0%) un noguldījumu iespēju likmi (-0.4%). Tātad tekošā bāzes likme nav pretrunā ar šī raksta dabiskās procentu likmes novērtējumu atbilstoši Teilora-Jellenas likumam.

Secinājumi

2. attēlā (un modeļa rezultātos, kas balstās uz finanšu mainīgajiem) redzams, ka pagaidām dabiskā procentu likme eiro zonā joprojām atrodas negatīvā apgabalā.

Arī nominālā īstermiņa bāzes procentu likme, aprēķināta saskaņā ar Teilora-Jellenas likumu, izmantojot dabisko reālo likmi, ir tuvu nullei. Tas arī atbilst šā brīža ECB bāzes likmei.

Pēdējo mēnešu tendence, proti, tas, ka dabiskajai procentu likmei ir augšupvērsta tendence, var liecināt par iespējamo ECB monetārās politikas akomodācijas (stimulēšanas) samazinājumu nākotnē. Diskusijā par dabiskās likmes aktualitāti kā galvenais iemesls tika minēts, ka zema dabīgā likme var likt pārskatīt inflācijas mērķi uz augšu: inflācijas mērķa paaugstināšana ļautu centrālajām bankām izvairīties no procentu likmes nulles robežas.

Saskaņā ar aprēķiniem pašreizējā, atbilstoši Teilora-Jellenas likumam aprēķināta bāzes likme, ir tikai nedaudz zemāka par nulli. Ņemot vērā, ka izlaides apjoma starpības un dabiskās procentu likmes ekonometriskā novērtēšana raksturojama ar zināma mēra nenoteiktību, būtu pārāk agri lemt par inflācijas mērķa palielināšanu eiro zonā.

Literatūra

Viktors Ajevskis, 2016. "A Term Structure of Interest Rates Model with Zero Lower Bound and the European Central Bank's Non-standard Monetary Policy Measures," Working Papers 2016/02, Latvijas Banka.

Barsky, Robert, Alejandro Justiniano, and Leonardo Melosi. (2014). "The Natural Rate of Interest and Its Usefulness for Monetary Policy." American Economic Review, 104(5): 37-43.

Cúrdia, Vasco, Andrea Ferrero, Ging Cee Ng, and Andrea Tambalotti. 2015. “Has U.S. Monetary Policy Tracked the Efficient Interest Rate?” Journal of Monetary Economics, 70, 72-83.

Del Negro Marco, Domenico Giannone, Marc P. Giannoni, and Andrea Tambalotti (2017). Safety, liquidity, and the natural rate of interest. Brookings Papers on Economic Activity, Spring 2017

Hamilton James D., Ethan S. Harris, Jan Hatzius, Kenneth D. West (2015). The Equilibrium Real Funds Rate: Past, Present and Future. NBER No. 21476

Laubach Thomas and John C. Williams, 2003. "Measuring the Natural Rate of Interest," The Review of Economics and Statistics, MIT Press, vol. 85(4), pages 1063-1070, November.

Laubach, Thomas, and John C. Williams. 2016. “Measuring the Natural Rate of Interest Redux.” Business Economics 51(2), pp. 57–67.

Summers, Lawrence H. 2014. “U.S. Economic Prospects: Secular Stagnation, Hysteresis, and the Zero Lower Bound,” Business Economics, 49(2), 65-73.

Taylor, J B (1993), “Discretion versus policy rules in practice”, Carnegie-Rochester Conference Series on Public Policy 39, 195-214.

Williams, John C. 2015. “The Decline in the Natural Rate of Interest,” Business Economics, 50(2), 57-60, April.

Williams, John C. 2016. “Monetary Policy in a Low R-star World.” FRBSF Economic Letter 2016-23 (August 15).

Woodford Michael (2003), Interest and Prices: Foundations of a Theory of Monetary Policy. Princeton University Press.

Yellen, J (2016) “The economic outlook and the conduct of monetary policy”, Remarks at Stanford Institute for Economic Policy Research, Stanford University, 19 January.

Yellen, J (2017) FOMC Statement & Press Conference. June 14, 2017

[1] Neoklasiskais izaugsmes modelis nosaka, ka dabiskā procentu likme mainās laika gaitā atkarībā no izmaiņām preferencēs un izlaides apjomu kāpuma pieauguma tempā sekojoši:

[2] Laubach and Williams (2003, 2015)

[3] Šeit pieejams apskats par hipotēzēm un populārākajām teorijām, kas mēģina izskaidrot zemu ekonomikas izaugsmi.

[4] Williams (2015)

[5] Matemātiski Teilora-Jellenas likumu var izteikt kā

[6] Overnight Index Swap – starpbanku tirgū mijmaiņas darījums uz nakti

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa