Vai Brexit izraisītā vētra finanšu tirgos norimusi?

Vasaras mēnešos finanšu tirgos bija vērojamas neierasti lielas svārstības, kam iemesls bija 2 zīmīgi procesi - jauni Eirosistēmas monetārās politikas stimuli un Lielbritānijas balsojums par izstāšanos no Eiropas Savienības (ES) jeb Brexit.

Ir pienācis rudens, Eiropas Centrālās bankas (ECB) Padomes sēde par monetārajiem jautājumiem ir aizvadīta bez jaunu pasākumu izziņošanas, nosaukums "Brexit" aizvien retāk parādās ziņu virsrakstos un, šķiet, ka atkal esam sasnieguši līdzsvara stāvokli. Līdz šim vienīgais "taustāmais" rezultāts no gaidāmās Lielbritānijas izstāšanās no ES ir Anglijas Bankas atsāktie monetārās politikas stimulēšanas pasākumi. Šajā rakstā atskatīšos uz aizvadīto mēnešu notikumiem no finanšu tirgu perspektīvas, kur esam tagad un ko sola nākotne.

Ko Brexit nozīmētu Londonai kā finanšu centram?

Šobrīd Londona tiek dēvēta par pasaules finanšu centru, savedot kopā Eiropu un pārējo pasauli. Pēc 23. jūnija balsojuma Londonas kā pasaules finanšu centra titula nākotne ir miglā tīta. Zaudējot saikni ar ES, Lielbritānija varētu zaudēt daļu no konkurētspējas finanšu tirgū, ņemot vērā to, ka tieši pieeja vienotajam ES tirgum Londonu ir padarījusi par nozīmīgāko Eiropas finanšu centru. Protams, ir izskanējuši viedokļi, ka Lielbritānijas finanšu sektoram ir sena vēsture un klienti to izvēlas tieši pakalpojuma kvalitātes un pieejamības dēļ, līdz ar to izstāšanās no ES tās nozīmi būtiski neietekmēs.

Pašlaik Londona, esot ES sastāvā, ir kā vārti uz pārējo ES finanšu tirgu. Reģistrējot banku, investīciju vai pensiju fondu Londonā, to produkti, pateicoties tā saucamajam "pasu režīmam", var tikt pārdoti visā ES. Bez šīs "pases" produkti būtu jāreģistrē katrā dalībvalstī atsevišķi, kas saistās ar lielām izmaksām un laika patēriņu. Pat Šveices bankas izmanto Londonu, lai ērtāk piekļūtu vienotajam ES tirgum. Vēl pirms 23. jūnija vairāku starptautisku banku pārstāvji izteicās, ka gadījumā, ja Lielbritānija nobalsos par izstāšanos no ES, bankas ievērojami samazinās darbinieku skaitu Londonas birojos.

Pēc liktenīgā balsojuma uzvirmoja Frankfurtes, Dublinas, Parīzes un pat Milānas vārdi kā iespējamais jaunais ES finanšu centrs. Lielbritānija lieliski apzinās savas pozīcijas, un tādēļ arī jaunā premjerministre Terēza Meja sākotnēji iestājās par "pasu" saglabāšanu. ES ministri savukārt pagaidām ir saglabājuši stingro "visu vai neko" nostāju jeb, citiem vārdiem sakot, Lielbritānija nevar paturēt tikai vienu no četrām brīvībām, kas ir ES vienotā tirgus pamatā - brīvu kapitāla kustību, nesaglabājot brīvu preču, pakalpojumu un darbaspēka kustību.

Šobrīd bankas ir nogaidošā pozīcijā. Gaidot lielāku skaidrību par Lielbritānijas un ES attiecību nākotni, tām ir iespēja jau tagad sākt izstrādāt alternatīvus plānus pieejai Eiropas vienotajam tirgum.

Brexit balsojums un finanšu tirgi

Brexit balsojuma gaidas un pats balsojuma iznākums atnesa vētru finanšu tirgos, taču, kad tirgus dalībnieki apjauta, ka praktiski izstāšanās fakts var iestāties ne ātrāk kā pēc diviem gadiem, satraukums ātri vien norima. Pirmkārt, vētra finanšu tirgos sacēlās tādēļ, ka tikai retais tirgus dalībnieks gaidīja, ka balsojuma rezultāts būs šāds – nospiedošais vairākums prognozēja, ka Lielbritānijas iedzīvotāji tomēr nobalsos par palikšanu ES. Otrkārt, svārstīgumu radīja arī tas, ka ar Lielbritānijas izstāšanos no ES saistās liela nenoteiktība – kad tieši sarunas par izstāšanos tiks uzsāktas, kāda būs Lielbritānijas stratēģija, kāda vienošanās tiks panākta ar ES un, visbeidzot, kā tas ietekmēs Lielbritānijas un tās partnervalstu uzņēmumus un līdz ar to – ekonomiku kopumā.

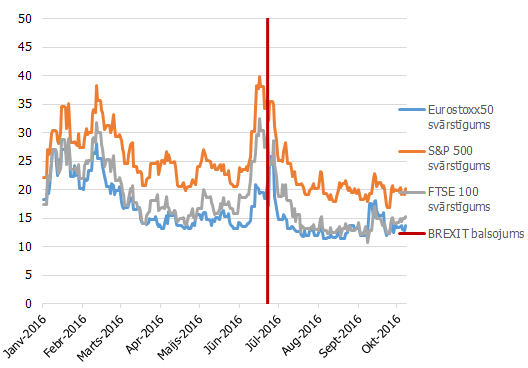

1. attēls. Akciju indeksu novērtētais svārstīgums

Avots: Bloomberg

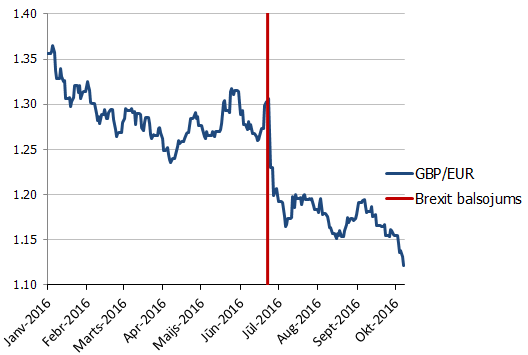

Vislabāk bažas par ietekmi uz ekonomiku varējām novērot akciju un obligāciju cenu svārstībās, kas izplatījās visos lielākajos finanšu tirgos. Lielbritānijas mārciņas vērtība pret citām valūtām būtiski samazinājās un turpina samazināties pat pēc Brexit balsojuma pārsteiguma, un šobrīd ir 17% zem līmeņa, kādā tā atradās gada sākumā attiecībā pret eiro, iezīmējot investoru bažas par Lielbritānijas ekonomikas nākotni (2. attēls).

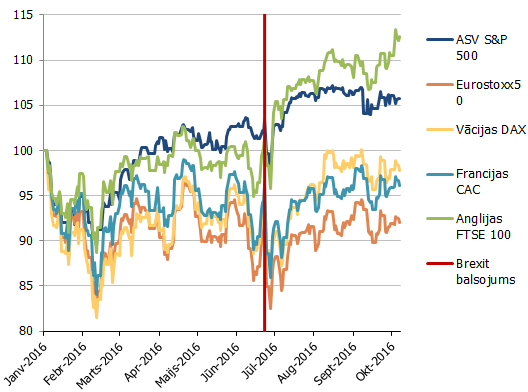

Akciju cenas piedzīvoja ievērojumu kritumu laikā ap Brexit balsojumu, taču drīz vien atguva zaudēto. Izņēmums bija Lielbritānijas akciju indekss FTSE 100, kas piedzīvoja kāpumu drīz pēc balsojuma. Investori tradicionāli gribētu izvairīties no ieguldījumiem uzņēmumos, kas pakļauti lielai nenoteiktībai, taču šajā gadījumā vietējās valūtas kritums nospēlēja lielāku lomu. Tā kā Lielbritānijas galvenajā akciju indeksā FTSE 100 apkopotas lielāko uzņēmumu akcijas, kuru galvenie ieņēmumi ir ārvalstīs un tātad ārvalstu valūtā, tad īstermiņā to peļņa pārrēķināta vietējā valūtā pieaugs, un tie būs pat ieguvēji.

2. attēls. GBP/EUR valūtas kurss

Avots: Bloomberg

Kā jau nenoteiktības apstākļos ierasts, investori izvēlējās palielināt drošo aktīvu īpatsvaru savos portfeļos. Arī gaidas par Anglijas Bankas monetāro stimulu atsākšanu radīja pieprasījumu pēc valdības obligācijām, kā rezultātā to cenās bija vērojams straujš pieaugums, savukārt peļņas likmes, kas mainās apgriezti proporcionāli obligāciju cenām, saruka. Tās saruka ne vien Lielbritānijas, bet arī eiro zonas drošāko valstu valdību vērtspapīriem.

3. attēls. Akciju indeksi (Indekss: 31.12.2015=100)

Avots: Bloomberg

Tikmēr eiro zonā uzņēmumu emitēto obligāciju tirgus atdzīvojas

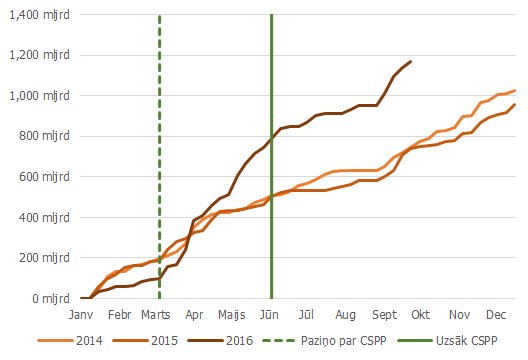

Jau ceturto mēnesi Eirosistēma Paplašinātās aktīvu pirkšanas programmas (PAPP) ietvaros iegādājas arī uzņēmumu obligācijas. Kopš brīža, kad ECB paziņoja par uzņēmumu obligāciju iegāžu uzsākšanu (CSPP apakšprogrammā), eiro zonas korporatīvo obligāciju tirgus ir aktivizējies. Uzņēmumu obligāciju izlaides, salīdzinot ar iepriekšējiem gadiem, šogad ir ievērojami pieaugušas. Piemēram, jau šobrīd korporatīvo obligāciju segmentā, kas ir atbilstošs Eirosistēmas iegādēm PAPP ietvaros, ir sasniegts augstāks jauno emisiju līmenis, nekā divos iepriekšējos gados ir bijis sasniegts visa gada garumā (4. attēls).

4. attēls. CSPP pirkumiem atbilstošo obligāciju kumulatīvās emisijas pa gadiem (mljrd. eiro)

Avots: Bloomberg, Latvijas Bankas aprēķini

Lai arī uzņēmumu aktīvāka pievēršanās finanšu tirgus finansējumam un atkarības no banku kredītiem samazināšana ir vērtējama atzinīgi, būtiski, kādiem mērķiem uzņēmumi izmantos šos aizņemtos līdzekļus? Šis jautājums ir nozīmīgs un pat kritisks, lai novērtētu iespējamo ietekmi uz reālo ekonomiku. Proti, ja šie papildu līdzekļi tiek izmantoti jaunu projektu īstenošanai, tad pozitīvo ietekmi mēs drīz vien varēsim novērot. Savukārt, ja šie līdzekļi tiek izmantoti, lai pārfinansētu jau esošās parādsaistības vai lai atpirktu akcijas (par ko ekonomisti ir izteikuši bažas), reālā ietekme var arī izpalikt, jo uzņēmumiem, atpērkot akcijas, mainās tikai akciju turētāji, bet reālās investīcijas šādā veidā netiek veiktas.

Turklāt jāatceras, ka finanšu tirgus finansējuma piesaiste ir tikai lielo uzņēmumu privilēģija, ņemot vērā to, ka gan kapitāla piesaiste akciju emisijas veidā, gan aizņēmuma piesaiste obligāciju emisijas veidā finanšu tirgos ir ar salīdzinoši augstām fiksētajām izmaksām, kas saistītas ar reitinga iegūšanu, finanšu atskaišu sagatavošanu atbilstoši regulējošajām prasībām, atlīdzību investīciju bankām u.c. Mazo uzņēmumu, kas veido lielāko daļu eiro zonas tautsaimniecības, galvenais aizņēmumu avots vienalga būs bankas un citas kredītlīdzekļus izsniedzošās institūcijas.

Kopš ECB stimulējošo pasākumu ieviešanas aizvien mazāk bankas finansējuma trūkumu atzīmē kā ierobežojošo faktoru jaunu kredītu izsniegšanai. Taču, ja paskatās no otras puses – arī uzņēmumi aizvien mazāk satraucas par finansējuma pieejamību. ECB veiktā SAFE aptauja norāda uz to, ka tikai 10% no mazajiem un vidējiem uzņēmumiem finansējumu uzsver kā galveno problēmu; daudz vairāk tie ir satraukti par patērētāju piesaisti (27%). Tātad kopumā var teikt, ka ne jau finansējuma pieejamība, bet gan nenoteiktība un vājā globālās ekonomikas izaugsme ir nozīmīgākās problēmas eiro zonas tautsaimniecības attīstībai, un tas savukārt kārtējo reizi norāda uz monetārās politikas ietekmes robežām.

Vai vērojami panākumi virzībā uz inflācijas mērķi?

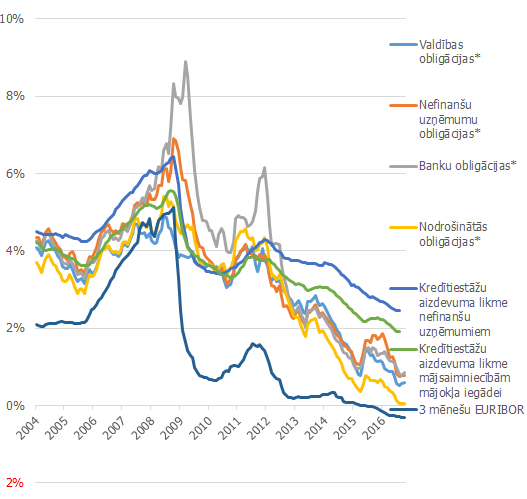

Eirosistēma turpina īstenot stimulējošu monetāro politiku, un kopš PAPP uzsākšanas ir panākti būtiski uzlabojumi kā tirgus, tā privātā finansējuma pieejamībai. Piemēram, būtiski ir samazinājušās naudas tirgus likmes un to svārstīgums, kas ir materializējies zemākos banku izsniegto kredītu procentu likmju maksājumos kā uzņēmumiem, tā privātpersonām (5. attēls).

5. attēls. Aizņemšanās izmaksu procentu likmes pa sektoriem eiro zonā* (%)

Avots: Reuters, ECB

* iBoxx indeksi

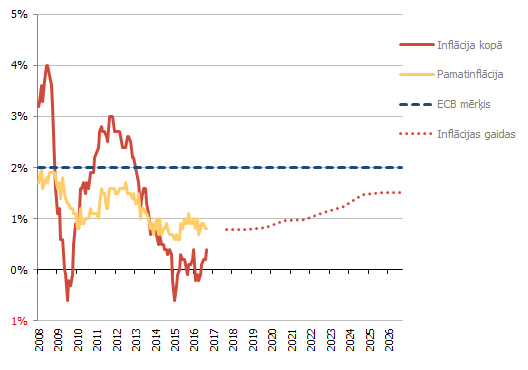

Taču cenu līmenis eiro zonā vēl aizvien balansē starp inflāciju un deflāciju. Arī tirgus dalībnieku gaidas par inflāciju nākotnē, kas izriet no finanšu tirgus instrumentiem un kuras finanšu tirgus dalībnieki izmanto kā atspoguļojumu nākotnes gaidām par iespējamo inflācijas līmeni vidējā termiņā, spītīgi atrodas tuvu pie vēsturiski zemākajiem līmeņiem.

6. attēls. Eiro zonas inflācija un gaidas (gada pārmaiņas, %)

Avots: Eurostat, Bloomberg, Latvijas Bankas aprēķini

Akadēmiskajā vidē ir pavīdējis viedoklis, ka inflācijas nākotnes gaidas varētu būt novirzījušās no ECB mērķa līmeņa (nedaudz zem, bet tuvu 2% vidējā termiņā), proti – apstākļos, kad procentu likmes ir pietuvojušās nulles zemākajai robežai un centrālās bankas aktīvi pielieto netradicionālos monetārās politikas stimulēšanas instrumentus, tirgus dalībnieku gaidas par ilgtermiņa inflāciju vairs nesaskan ar centrālās bankas noteikto mērķi, bet tiek iespaidotas no pastāvošās inflācijas un makroekonomiskās attīstības redzējuma. Tā kā gaidas par inflāciju nākotnē ir viens no indikatoriem, kas liecina par cenu līmeni nākotnē, tās izmantojamas, novērtējot centrālās bankas īstenoto pasākumu panākumus inflācijas mērķa sasniegšanā.

Tāpat gaidas par inflāciju nākotnē - kombinācijā ar ekonomikas attīstības perspektīvu - ietekmē ekonomikas dalībnieku uzvedību jau šodien. Zemāka nākotnes inflācija un ekonomikas nenoteiktība var kavēt pirkumu izdarīšanu un jaunu investīciju veikšanu, cerot uz cenu samazinājumu, tādā veidā, padarot centrālās bankas uzdevumu sasniegt inflācijas mērķi vēl grūtāku.

Japānas centrālā banka jau ir nomainījusi savu inflācijas mērķi – ja līdz šim tās inflācijas mērķis, bija 2%, tad kopš septembra Padomes sēdes Japānas centrālā banka centīsies pārsniegt 2% inflāciju, tādā veidā iedarbojoties uz inflācijas gaidu kanālu. Pēdējā laikā vērojams, ka finanšu tirgus aizvien vairāk pielāgojas zemo procentu likmju laikmetam, bet centrālās bankas aizvien vairāk izmanto jaunus un vēl nepielietotus instrumentus, lai cīnītos pret deflācijas draudiem un pildītu savu mandātu. Aizvien biežāk tiek uzsvērts tas, ka monetārā politika nevar atrisināt visas ekonomikas problēmas, tāpēc valdības tiek aizvien biežāk aicinātas īstenot reformas.

Literatūra

EBA, Passporting and supervision of branches

ECB, Euro area bank lending survey

ECB, Survey on the Access to Finance of Enterprises in the euro area, October 2015 to March 2016.

Oliver Wyman, The Impact of the UK's Exit from the EU on the UK-Pased Financial Services Sector

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa