Vai monetārā politika ir veicinājusi nevienlīdzību?

Pēdējos gados aizvien aktīvāk publiskajā telpā parādās debates par ienākumu un bagātības nevienlīdzību. Plaisa starp bagātajiem un nabadzīgajiem turpina paplašināties, un nereti rodas jautājums, kāda loma tajā ir centrālo banku darbībai jeb monetārajai politikai [1]. Kamēr daļa cilvēku, īpaši pakalpojumu nozarē strādājošo, pandēmijas krīzē neguva ienākumus, lielo uzņēmumu vērtība biržās turpina palielināties, un līdz ar to šo uzņēmumu īpašnieki kļūst vēl bagātāki. Nenoliedzami akciju cenu kāpums tiek saistīts ar līdzšinējo ļoti atbalstošo centrālo banku monetāro politiku, kas daļai cilvēku varētu raisīt dalītas izjūtas. Tomēr vai tas rāda, ka monetārā politika veicina nevienlīdzību? Drīzāk nē! Kāpēc tā - apskatīšu savā rakstā.

Īsumā

Ienākumu nevienlīdzība eiro zonā lēnāk, bet pieaug

Ienākumu nevienlīdzība rāda, cik nevienmērīgi sadalās ienākumi sabiedrībā. Jo nevienmērīgāks sadalījums, jo augstāka ienākumu nevienlīdzība. Tā bieži iet roku rokā arī ar augstu bagātības nevienlīdzību, kas savukārt rāda, kā sadalās aktīvi sabiedrībā. Viens no populārākajiem indikatoriem, ar kuru var raksturo ienākumu vai bagātības sadalījumu sabiedrībā, ir Gini indekss.

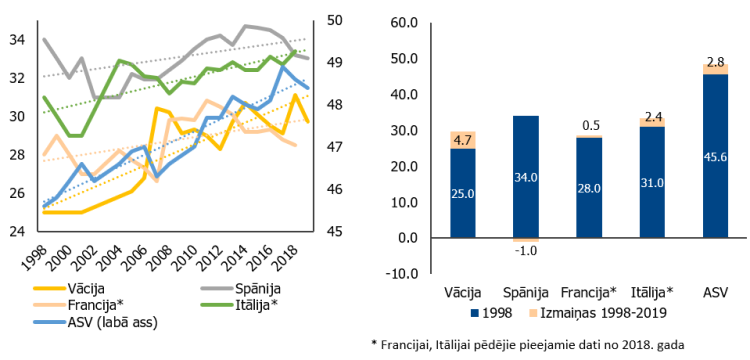

Kopš eiro zonas izveides ienākumu sadalījums trijās no tās četrām lielākajām valstīm ir kļuvis nevienlīdzīgāks (1. attēls).

1. attēls. Rīcībā esošā ienākuma Gini indeksa izmaiņas laika posmā 1998.-2019. gads (0 = ienākumi visiem vienādi)

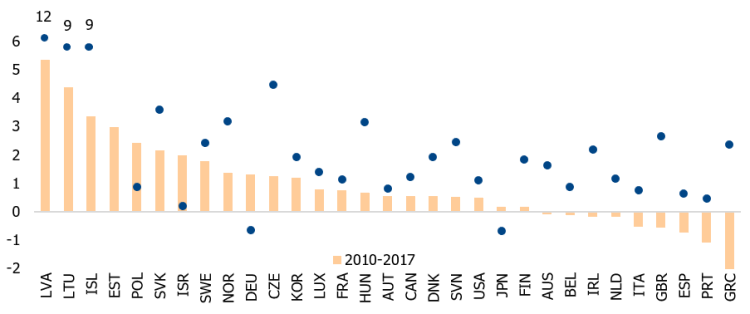

Vienlaikus dinamika rāda, ka eiro zonas lielāko valstu nevienlīdzības kāpums periodā pēc finanšu krīzes ir kļuvis lēnāks, neskatoties uz to, ka 2019. gadā publicētais OECD produktivitātes rādītāju apkopojums rāda, ka reālās algas kāpums laika posmā no 2010. līdz 2017. gadam vairumā OECD valstu ir bijis būtiski zemāks nekā no 2001. līdz 2007. gadam (2. attēls) [2]. Zemāks algu kāpums pēc finanšu krīzes tika skaidrots ar bezdarba kāpumu un darba tirgus lēno atgūšanos. Papildus arī produktivitātes kāpums šajā periodā ir bijis vājāks nekā pirms krīzes periodā [3].

2. attēls. Darbinieku vidējais reālās atlīdzības pieaugums par nostrādāto stundu (gada izmaiņas, procentos)

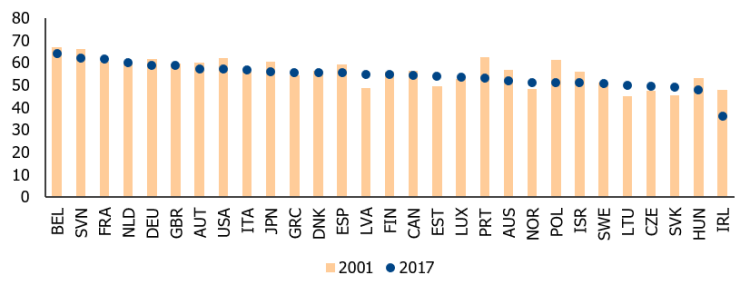

Arī OECD produktivitātes rādītāju apkopojums rāda, ka, algu kāpumam saglabājoties vājam, darbaspēka ienākumu daļa attiecībā pret iekšzemes kopproduktu (IKP) 2017. gadā bija mazāka nekā 2001. gadā (3. attēls). Kad ekonomisti runā par ienākumu nevienlīdzību, tieši šis rādītājs tiek bieži pieminēts, jo mājsaimniecības ar mazākiem ienākumiem ir tiešāk atkarīgas no darbaspēka ienākumiem, savukārt turīgākās lielāka loma ir kapitāla ienākumiem.

Šis process ir aizsācies jau pagājušā gadsimta astoņdesmitajos gados, un ir redzams gan attīstītajās, gan mazākā mērā arī attīstības valstīs. Neskatoties uz to, ka darbaspēka ienākumu daļa no kopējās ekonomikas samazinās jau ilgāku laiku, tomēr, piemēram, ASV trīs ceturtdaļas samazinājuma ir izveidojušās kopš 2000. gada sākuma [4]. Visbiežāk darbaspēka ienākumu daļas samazinājumu ekonomikā skaidro ar strukturāliem faktoriem - globalizāciju (veicināja ražošanas procesa pārcelšanu uz reģioniem ar zemākām darbaspēka izmaksām) un jaunu tehnoloģiju apgūšanu (mazināja nepieciešamību pēc darbaspēka) [5].

3. attēls. Darbaspēka ienākuma daļa kopējā ekonomikā (kopējā atlīdzība no IKP, procentos)

Monetārās politikas ietekme uz mājsaimniecību finansēm

Par monetārās politikas ietekmi uz ienākumu nevienlīdzību aktīvāk sāka runāt pēc lielās finanšu krīzes 2008. gadā. Tieši šīs krīzes dziļums lika pastiprinātāk pievērst uzmanību finansiāli neaizsargātākajām iedzīvotāju grupām. Ekonomisti uzdeva jautājumus, vai monetārai politikai ir lielāka ietekme uz ienākumu sadalījumu, nekā iepriekš tika domāts, tādējādi radot lielāku labumu kādai iedzīvotāju grupai ar specifisku ienākumu līmeni. Nav šaubu, ka ietekme uz iedzīvotāju ienākumu sadalījumu ir. Tomēr, lai saprastu, vai iedzīvotāji ar augstu ienākumu līmeni ir ieguvuši vairāk, ir jāapskata visi monetārās politikas transmisijas jeb ietekmes kanāli, kas maina iedzīvotāju ienākumus. Tos iedala tiešajos un netiešajos. Par tiešajiem kanāliem sauc tos, pa kuriem ietekme uz iedzīvotāju maciņiem ir nekavējoties. Savukārt netiešie transmisijas kanāli ir tie, kuri, balstoties uz izmaiņām centrālās bankas īstenotajā monetārajā politikā, tikai pēc laika ietekmē iedzīvotāju finanses.

Tiešie transmisijas kanāli

Centrālā banka, lemjot par bāzes procentu likmes izmaiņām, tieši ietekmē mājsaimniecību finanses. Tā kā šīs finanses ir atšķirīgas, tad arī ietekme ir dažāda. Šis ir, tā saucamais neto procentu likmju ekspozīcijas kanāls, par ko bieži runā ekonomikas norišu komentētāji. Mājsaimniecības, kurām ir uzkrājumi un kas aizdod līdzekļus citiem, saskaras ar negatīvu ietekmi. Savukārt uz mājsaimniecībām ar parādsaistībām ietekme ir pozitīva. Mainīgās procentu likmes daļai samazinoties, parādu apkalpošanas izmaksas samazinās. Eiro zonā mainīgās procentu likmes daļas noteikšanai kredīta līgumos visbiežāk tiek iekļauts Euribor naudas tirgus indekss.

Otrs tiešais efekts veidojas uz mājsaimniecību vēlmi patērēt vai atlikt patēriņu atkarībā no procentu likmēm uzkrājumu veidošanai. Caur šo kanālu darbojas divi pretēji spēki. No vienas puses, palielinoties procentu likmēm, mājsaimniecība var lemt patērēt mazāk un veidot uzkrājumus. No otras puses, redzot, ka sagaidāmais ienesīgums uzkrājumiem ir kļuvis lielāks, tā var justies turīgāka un palielināt patēriņu. Šīs sakarības neto efektu ekonomisti sauc par īslaicīgu aizvietošanas elastību (angļu val. - Intertemporal elasticity of substitution). Arī šis kanāls ietekmē mājsaimniecības atšķirīgi. Pētījumi rāda, ka bagātākās valstīs šī elastība ir augstāka, bet nabadzīgākajās - zemāka. Tas liek domāt, ka bagātākas mājsaimniecības, ņemot vērā patēriņa atšķirības, ir spējīgas izdevīgā situācijā izvēlēties daļu aizstājamā patēriņa atlikt un veidot lielākus uzkrājumus [6].

Netiešie transmisijas kanāli

Pēc centrālās bankas veiktām izmaiņām bāzes procentu likmēs ekonomikai ir jāatgriežas līdzsvara stāvoklī, kas notiek pakāpeniski. Ceļā uz jauno līdzsvaru tiek ietekmēts kopējais pieprasījums, kas, savukārt, atstāj ietekmi uz nodarbinātību, algām un cenu līmeni. Apskatot vienkāršotu piemēru, kur centrālā banka lemj samazināt bāzes procentu likmes, vispirms sāk darboties iepriekš minētie tiešie transmisijas kanāli, un, lai gan to ietekme uz mājsaimniecībām atšķiras, tomēr kopumā procentu likmju samazinājuma gadījumā mājsaimniecību rīcībā esošie līdzekļi palielinās. Arī uzņēmumi, redzot, ka aizņemšanās izmaksas ir samazinājušās, var lemt par jaunu investīciju projektu īstenošanu. Tā rezultātā palielinās kopējais pieprasījums, ražošanas apjomi un līdz ar to arī nepieciešamība pēc jauniem darbiniekiem. Savukārt, augot pieprasījumam pēc jauniem darbiniekiem, veidojas augšupvērsts spiediens uz algām un cenu līmeni. Šis algu kāpums atkal palielina kopējo pieprasījumu un veidojas multiplikācijas mehānisms, kas ir pamats netiešajai ietekmei. Tomēr arī tā no makroekonomisko rādītāju izmaiņām mājsaimniecības ietekmē dažādi.

Tā, piemēram, no augstākas inflācijas vairāk cieš finansiāli mazāk aizsargātās iedzīvotāju grupas, savukārt atbalstošas monetārās politikas rezultātā novērojamie uzlabojumi darba tirgū ir nozīmīgāki finansiāli vājāk aizsargātajām mājsaimniecībām.

Papildus jau apskatītajiem tiešajiem un netiešajiem transmisijas kanāliem, kas izriet no centrālās bankas veiktajām izmaiņām bāzes procentu likmēs, var izdalīt arī nestandarta monetārās politikas instrumentus, kas līdzīgi kā izmaiņas bāzes procentu likmēs gan tieši, gan netieši ietekmē mājsaimniecību finanses. Šo instrumentus dēvē par nestandarta, jo to parādīšanās centrālo banku ilgajā vēsturē ir salīdzinoši nesena - pēc lielās finanšu krīzes 2008. gadā. Šo instrumentu izmantošana arī ir raisījusi diskusijas par ienākumu nevienlīdzības veicināšanu ekonomikas vērotāju un iedzīvotāju vidū. Eiro zonā šie instrumenti ir dažādas aktīvu pirkšanas un ilgāka termiņa refinansēšanas mērķoperāciju programmas. Arī aktīvu pirkšanas programmu ietekme uz mājsaimniecību finansēm nav vienāda, jo lielākas iespējas sagaidīt tiešu pozitīvu efektu ir tām mājsaimniecībām, kuru rīcībā ir finanšu aktīvi. Tomēr tas nenozīmē, ka netiešā ietekme uz pārējo mājsaimniecību finansēm ir vājāka. Aktīvu pirkšana arī sekmē procentu likmju samazināšanos, tādējādi samazinoties arī kredītmaksājumiem mājsaimniecībām un uzņēmumiem. Savukārt ilgāka termiņa refinansēšanas mērķoperāciju pozitīvo efektu var izjust tikai netieši, bankām veicot aktīvāku uzņēmumu kreditēšanu, kas līdz ar tautsaimniecības izaugsmi pēc tam atspoguļojas kopējos makroekonomiskajos rādītājos.

Monetārā politika un nevienlīdzība - ko rāda pētījumi

Pēdējos gados ir daudz pētīta monetārās politikas ietekme uz ienākumu sadalījumu, tomēr rezultāti nav viennozīmīgi. Atsevišķi pētījumi norāda uz to, ka ierobežojoša monetārā politika veicina nevienlīdzības pieaugumu (O. Coibion un citi (2016)) un (Mumtaz, H. un Theophilopoulou, A. (2017)), savukārt atbalstoša monetārā politika, kāda tā arī ir bijusi pēdējā desmitgadē, mazina ienākumu nevienlīdzību (A. Samarina un Anh.D.M. Nguyen (2019)). Tajā pašā laikā pētījumi, kur analizēta arī netradicionālo monetārās politikas instrumentu ietekme norāda, ka atbalstošas monetārās politikas gadījumā ietekme uz ienākumu nevienlīdzību ASV ir bijusi vāja (Montecino un Epstein, (2015)), eiro zonā tā ir mazinājusies (M. Lenza un J. Slacalek (2018)), savukārt Japānas gadījumā pētījumu rezultāti atšķiras no nevienlīdzības veicināšanas (A. Saiki un J.Frost (2014)) līdz nebūtiskai ietekmei uz mājsaimniecību ienākumu sadalījumu (M. Inui, N.Sado un T. Yamada (2017)).

Apskatot detalizētāk pētījumus, kas ir centušies novērtēt monetārās politikas ietekmi uz nevienlīdzību eiro zonā, var secināt, ka līdzšinējā monetārā politika nav veicinājusi būtisku ienākumu nevienlīdzības palielināšanos. Viens no pētījumiem Does monetary policy affect income inequality in the euro area? (A. Samarina un Anh.D.M. Nguyen (2019)) novērtēja monetārās politikas ietekmi uz nevienlīdzību 10 eiro zonas valstīs laika periodā no 1999. līdz 2014. gadam. Lai novērtētu ietekmi uz nevienlīdzību, autores izvēlējās izdalīt divus transmisijas kanālus - makroekonomisko un finanšu, caur kuriem atbalstošas monetārās politikas gadījumā varētu veidoties pretēja ietekme uz ienākumu sadalījumu jeb nevienlīdzību. Atbalstoša monetārā politika veicina izlaides apjoma palielināšanos, jaunu darba vietu veidošanos un algu kāpumu, kas dod lielāku labumu zemu un vidēju ienākumu mājsaimniecībām, tādējādi mazinot ienākumu nevienlīdzību. Vienlaikus zemākas procentu likmes veicina augstākas aktīvu cenas un kapitāla ienākumus, kas dod lielāku labumu bagātākām mājsaimniecībām, kuru rīcībā ir finanšu aktīvi, tā veicinot nevienlīdzību. Rezultātā, veicot kvantitatīvu novērtējumu, autores secina, ka kopumā atbalstoša monetārā politika ir veicinājusi ienākumu nevienlīdzības mazināšanos. Vislabāk šie rezultāti ir redzami eiro zonas perifērijas valstīs. Tātad var secināt, ka pozitīvais efekts uz nevienlīdzības mazināšanos, kas veidojas no jaunu darba vietu radīšanas, ir būtiskāks nekā augstāku aktīvu cenu ietekme uz nevienlīdzību.

Monetārās politikas un ienākumu nevienlīdzības tēmu eiro zonā analizē arī Eiropas centrālās bankas (ECB) ekonomistu pētījums How does monetary policy affect income and wealth inequality? Evidence from quantitative easing in the euro area (M. Lenza un J. Slacalek (2018)). Autori cenšas noskaidrot, kā ECB aktīvu pirkšanas programmas ietekmē ienākumu un bagātības sadalījumu mājsaimniecību līmenī. Pētījumā tiek identificēti trīs transmisijas kanāli, caur kuriem aktīvu pirkšanas programma ietekmē mājsaimniecību finanses. Pirmais ir ienākumu, otrais - aktīvu portfeļa struktūras - un trešais - ieņēmumu heterogenitātes kanāls. Ienākumu kanāls atspoguļo dažādos mājsaimniecību ienākumu avotus - algu, ienākumus, kas gūti kā pašnodarbinātajam, pensijas, īres ienākumus utt.

Aktīvu portfeļa struktūra atspoguļo dažādos mājsaimniecību aktīvus - primārais mājoklis, uzņēmumu daļas, vērtspapīri utt. Savukārt ieņēmumu heterogenitātes kanāls - atšķirīgo reakciju uz nodarbinātības statusu un nostrādātajām stundām atkarībā no monetārās politikas.

Ienākumu avoti, portfeļa struktūra un reakcija uz nodarbinātības statusu un nostrādātajām stundām atkarībā no mājsaimniecības turības būtiski atšķiras.

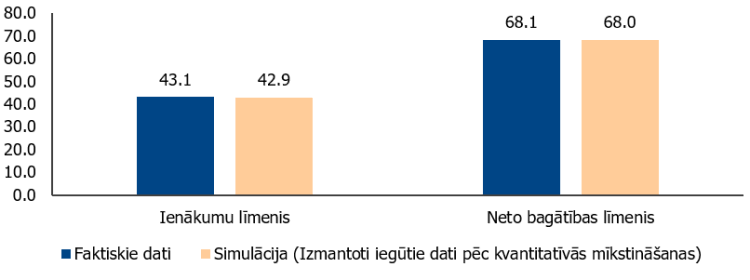

Pētījuma autori secina, ka aktīvu pirkšanas programma mājsaimniecības ietekmē atšķirīgi. Spēcīgākā ietekme uz ienākumiem veidojas no trešā - ieņēmumu heterogenitātes - kanāla, kas izskaidro 75% no izmaiņām vidējos mājsaimniecību ieņēmumos. Vienlaikus tiek secināts, ka tieši mājsaimniecībās ar zemāku ienākumu līmeni šis devums ir bijis spēcīgāks. Pētījuma autori norāda, ka mājsaimniecības, kurās ienākumu līmenis atbilst zemākajai kvintilei, novēroja straujāko vidējo ienākumu kāpumu un 90% no tā izskaidroja ieņēmumu heterogenitātes kanāls jeb nodarbinātības un nostrādāto stundu kāpums. Tāpēc autori secināja, ka aktīvu pirkšanas programmas jeb kvantitatīvā mīkstināšana ir mazinājusi ienākumu nevienlīdzību caur ieņēmumu heterogenitātes kanālu. Tajā pašā laikā ienākumu kanāls darbojās ar pretēju efektu, straujāk palielinot ienākumus turīgākām mājsaimniecībām. Tomēr šis efekts bija ievērojami vājāks, un Gini indekss, kas raksturo ienākumu sadalījumu kopumā pa mājsaimniecībām, samazinājās (4. attēls).

Papildus pētnieki caur aktīvu portfeļa kanālu novērtēja aktīvu pirkšanas programmu ietekmi uz bagātības nevienlīdzību. Lai gan ir novērojams akciju cenu kāpums, tomēr lielākās izmaiņas neto mājsaimniecību bagātībā veidojas no mājokļa cenu kāpuma. Tas skaidrojams ar to, ka kopumā eiro zonā mājsaimniecībām biežāk pieder mājokļi (60% gadījumu), un reālie aktīvi veido 70%-80% no kopējiem mājsaimniecību aktīviem. Tāpat autori secina, ka kvantitatīvajai mīkstināšanai ir spēcīgāka ietekme uz neto bagātību mājsaimniecībās ar augstāku parādu līmeni. Vienlaikus tiek norādīts, ka relatīvi zemāks neto bagātības līmenis, kas pēc definīcijas ir nabadzīgākām mājsaimniecībām, nenozīmē, ka relatīvā ietekme no kvantitatīvās mīkstināšanas nekavējoties novedīs pie nevienlīdzības pieauguma, par ko liecina autoru aprēķinātais Gini indekss neto bagātības līmenim.

4. attēls. Eiro zonas mājsaimniecību bruto ienākumu un neto bagātības līmeņa Gini indeksi

Vēl viens pētījums Conventional and Unconventional Monetary Policy vs. Households Income Distribution: an empirical analysis for the Euro Area (Chiara Guerello (2016)) apskata, vai atbalstoša monetārā politika ietekmē ienākumu sadalījumu sabiedrībā un vai tas nerada riskus efektīvai monetārās politikas transmisijai.

Pētījuma autors secina, ka atbalstošas monetārās politikas ietekme uz ienākumu sadalījumu un reālo patēriņu pētījumā apskatītajās valstīs būtiski atšķiras. Lielās atšķirības galvenokārt nosaka, cik valsts fiskālā politika ir ienākumus pārdaloša un mājsaimniecību portfeļa struktūra jeb mājsaimniecību tuvums finanšu tirgiem. Apskatot iegūtos rezultātus no vienas valsts perspektīvas, var secināt, ka valstīs, kurās mājsaimniecības ir vairāk saistītas ar finanšu tirgiem, atbalstoša netradicionālā monetārā politika palielina ienākumu izkliedi starp iedzīvotāju grupām, savukārt tradicionālie atbalstošas monetārās politikas instrumenti īstermiņā veicina tās mazināšanos. Vienlaikus, ja mājsaimniecību aktīvu struktūra ir vērsta uz īstermiņa aktīviem, piemēram, depozītiem, netradicionāla atbalstoša monetārā politika tāpat kā tradicionāla īstermiņā veicina mājsaimniecību ienākumu izkliedes mazināšanos. Attiecībā uz monetārās politikas spēju ietekmēt reālo patēriņu autors secina, ka atkarībā no tā, cik ienākumus pārdaloša ir fiskālā politika un kādi monetārās politikas instrumenti tiek izmantoti, ienākumu sadalījuma nozīme var atšķirties, tomēr politikas veidotājiem tam vajadzētu pievērst lielāku uzmanību.

Ienākumu nevienlīdzība Latvijā

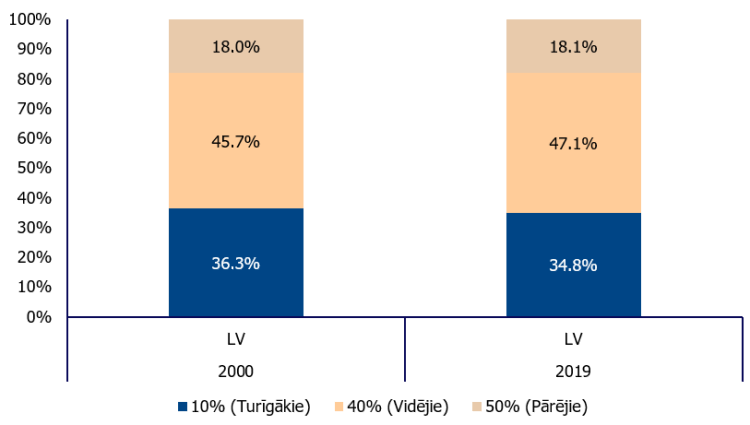

Ienākumu nevienlīdzība Latvijā ir būtiska problēma, jo ienākumu nevienlīdzības līmenis kopš 2000. gada ir palielinājies un ir lielāks nekā eiro zonā vidēji. Gini indekss, kas atspoguļo visu rīcībā esošo ienākumu izkliedi, 2000. gadā Latvijā bija 34.0, bet 2019. gadā - jau 35.2. Tikmēr eiro zonā vidēji tas ir 30.3 [7].

Tomēr, neskatoties uz to, 10% turīgāko mājsaimniecību ienākumu daļa ir mazliet samazinājusies 2019. gadā, salīdzinot ar 2000. gadu (5. attēls). Tāpat OECD dati rāda, ka Latvija ir viena no retajām valstīm, kur darbaspēka ienākumu daļa ekonomikā 2017. gādā ir lielāka, nekā tā bija 2001. gadā (3. attēls).

5. attēls. Latvijas iedzīvotāju bruto ienākumu sadalījums pa grupām

Atsevišķi par monetārās politikas ietekmi uz nevienlīdzību Latvijā līdz šim kvantitatīvs novērtējums nav veikts, tomēr var diezgan droši teikt, ka atbalstoša monetārā politika, kas Latvijā ir mazinājusi mājsaimniecību izdevumus par kredītiem un sekmējusi ekonomikas atgūšanos pārējās eiro zonas valstīs, ir veicinājusi bezdarba samazināšanos arī pie mums. Jau iepriekš apskatītajā pētījumā How does monetary policy affect income and wealth inequality? Evidence from quantitative easing in the euro area tā autori secināja, ka nodarbinātības status vislabāk izskaidro izmaiņas ienākumu sadalījumā un tieši mājsaimniecībām ar zemāku ienākumu līmeni pozitīvais ieguvums no izmaiņām nodarbinātības statusā ir bijis lielākais. Papildus apskatot Latvijas mājsaimniecību aktīvu struktūru, ir iespējams rast priekšstatu, kā dažādi monetārās politikas transmisijas kanāli varētu būt ietekmējuši ienākumu un bagātības nevienlīdzību Latvijā.

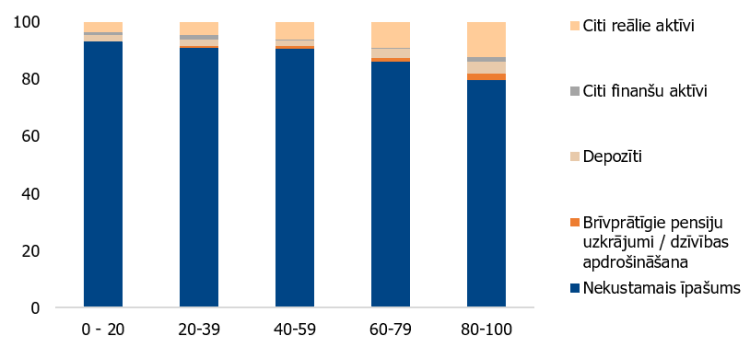

6. attēls. Latvijas mājsaimniecību aktīvu struktūra

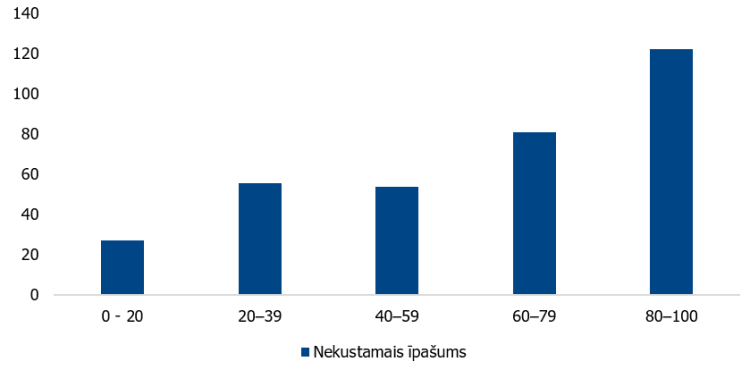

Līdzīgi kā eiro zonā arī Latvijā mājsaimniecību struktūrā dominē nekustamais īpašums un citi reālie aktīvi, savukārt finanšu aktīvu īpatsvars neatkarīgi no mājsaimniecības turības ir relatīvi mazs, tāpēc iepriekš minēto pētnieku secinājumus par eiro zonu kopumā, ka būtiskākā ietekme uz neto bagātības izmaiņām ir nekustamā īpašuma cenu dinamikai, var attiecināt arī uz Latviju. Vienlaikus no šī pētījuma izriet, ka, lai gan nekustamā īpašuma vērtība mazāk turīgām mājsaimniecībām ir mazāka, tas nenozīmē, ka centrālās bankas kvantitatīvās mīkstināšanas jeb aktīvu pirkšanas programmas automātiski noved pie nevienlīdzības pieauguma, īpaši kontekstā ar iepriekš minētajiem kanāliem.

7. attēls. Latvijas mājsaimniecību nekustamā īpašuma vērtības sadalījums pa kvintilēm (tūkst. eiro)

Kopsavilkums un secinājumi

Ienākumu un bagātības nevienlīdzība turpina palielināties, tomēr to nevar izskaidrot ar centrālās bankas monetārās politikas darbību. Darbaspēka ienākumu daļa ekonomikā jau ilgāku laiku samazinās un pārsvarā pētnieki to skaidro ar tādiem strukturāliem faktoriem kā globalizācija un jaunu tehnoloģiju apgūšana. Līdz ar netradicionālās monetārās politikas instrumentu parādīšanos eiro zonā 2014. gadā redzams, ka eiro zonas lielāko ekonomiku GINI indeksi ir pat nedaudz samazinājušies.

Nav šaubu, ka centrālo banku īstenotajai monetārajai politikai, t.sk. nestandarta monetārās politikas instrumentiem, ir ietekme uz ienākumu sadalījumu, tomēr - kā rāda eiro zonas pētījumi - lielāka ietekme uz ienākumu un bagātības sadalījuma izmaiņām ir nodarbinātībai un nekustamā īpašumu cenu izmaiņām.

Pat, ja atsevišķas mājsaimniecības ar aktīvu struktūru, kurā lielāka loma ir akcijām vai uzņēmumu īpašumtiesībām, gūst lielāku labumu no nestandarta monetārās politikas instrumentu izmantošanas, tas ir blakusefekts centrālo banku monetārajai politikai, mēģinot atjaunot un noturēt ekonomisko aktivitāti līmenī, kas nodrošina zemāku bezdarba līmeni, veicina algu pieaugumu un nodrošina cenu stabilitāti jeb inflāciju centrālās bankas mērķa līmenī. Iztēlojoties situāciju, ja centrālās bankas nebūtu lēmušas par nestandarta monetārās politikas instrumentu izmantošanu, visticamāk, recesija būtu dziļāka un ilgāka, bezdarba līmenis augstāks un līdz ar to arī nevienlīdzības līmenis palielinātos, jo, kā jau iepriekš minēju, tieši mazāk turīgās mājsaimniecībās algai ienākumu struktūrā ir lielāks īpatsvars. Centrālās bankas, īstenojot monetāro politiku, to dara, izmantojot finanšu tirgus un banku sistēmu, kas tai ļauj ietekmēt kopējo pieprasījumu ekonomikā. Šobrīd ir grūti iztēloties, ka centrālās bankas varētu apiet šo sistēmu un novirzīt naudas līdzekļus pa tiešo iedzīvotājiem jeb īstenot tā saucamo “helikopternaudas” stratēģiju. Vēl jo grūtāk ir iztēloties, ka centrālā banka šo “helikoptera naudu” varētu piešķirt kādai mērķētai iedzīvotāju grupai, lai tādējādi mazinātu nevienlīdzību. Ar ienākumu pārdali ekonomikā nodarbojas fiskālā politika, kur visas sabiedrības vēlēti politiķi atspoguļo vēlētāju vēlmi pēc ienākumu pārdales apjoma. Tā kā ienākumu nevienlīdzība Latvijā turpina palielināties, tas jāņem vērā fiskālās politikas veidotājiem un īstenotājiem.

Par to, kā mazināt nabadzību un ienākumu nevienlīdzību Latvijā variet lasīt kolēģu materiālos šeit un šeit.

Izmantotie pētījumi par monetārās politikas ietekmi uz nevienlīdzību

- Innocent Bystanders? Monetary Policy and Inequality in the U.S. (Oliver Coibon; Lorenz Kueng; Yuriy Gorodnichenko; John Silvia; 2016)

- How does monetary policy affect income and wealth inequality? Evidence from quantitative easing in the euro area (Michele Lenza; Jiri Slacalek; 2018)

- The effects of monetary policy shocks on inequality in Japan (Masayuki Inui; Nao Sudo; Tomoaki Yamada; 2017)

- The Impact of Monetary Policy on Inequality in the UK. An Empirical Analysis (Haroon Mumtaz; Angeliki Theophilopoulou; 2017)

- Does monetary policy affect income inequality in the euro area? (Anna Samarina; Anh D.M. Nguyen; 2019)

- Conventional and Unconventional Monetary Policy vs. Households Income Distribution: an empirical analysis for the Euro Area (Chiara Guerello; 2016)

- The labor share and income inequality: some empirical evidence for the period 1990-2015 (Inaki Erauskin; 2020)

- Did Quantitative Easing Increase Income Inequality? (Juan Antonio Montecino; Gerald Epstein; 2015)

- How Does Unconventional Monetary Policy Affect Inequality? Evidence from Japan (Ayako Saiki; Jon Frost; 2014)

Atsauces

[1] All metrics are not equal when it comes to assessing the pandemic’s unequal effect (https://www.imf.org/external/pubs/ft/fandd/2021/06/inequality-and-covid-19-ferreira.htm)

[2] OECD Compendium of Productivity Indicators 2019 (https://read.oecd-ilibrary.org/industry-and-services/oecd-compendium-of-productivity-indicators-2019_b2774f97-en#page102)

[3] OECD Compendium of Productivity Indicators 2019 (https://read.oecd-ilibrary.org/industry-and-services/oecd-compendium-of-productivity-indicators-2019_b2774f97-en#page104)

[4] A new look at the declining labor share of income in the United States (2019) https://www.mckinsey.com/featured-insights/employment-and-growth/a-new-look-at-the-declining-labor-share-of-income-in-the-united-states#

[5] The distributional footprint of monetary policy (2021) https://www.bis.org/publ/arpdf/ar2021e2.htm

[6] Cross-Country Heterogeneity in Intertemporal Substitution ( Tomas Havranek; Roman Horvath; Zuzana Irsova; Marek Rusnak (2014) (https://www.cnb.cz/export/sites/cnb/en/economic-research/.galleries/research_publications/cnb_wp/cnbwp_2014_06.pdf)

[7] Eurostat datubāze

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa