Tekošais konts kā tautsaimniecības termometrs. Kāda ir vēlamā temperatūra?

Latvijā 2011. gadā tekošā konta deficīts bija tikai 1.2% no IKP, un būtiska korekcija no tekošā konta deficīta augstā līmeņa 2006.-2007. gadā ir jau notikusi. Tomēr Latvijas saimnieciskie darījumi ar citām valstīm un to finansēšanas avoti joprojām saglabājas makroekonomikas analīzes uzmanības lokā. Tikai daži iemesli, kāpēc tekošais konts joprojām ir aktualitāte:

1) Tekošā konta korekcija varētu būt tikai īslaicīga reakcija uz krīzi (tātad cikliska rakstura), līdz ar to būtiski sekot līdzi, vai ir notikušas pārmaiņas ekonomikā, kas neļaus tekošā konta deficītam palielināties līdz pirmskrīzes līmeņiem.

2) Krīze parādīja, ka investoru uztvere var strauji mainīties gan globālu faktoru ietekmē, gan iekšzemes ekonomikas norišu rezultātā, un tad aktuāls kļūst jautājums par finansējuma (ne)pieejamību.

3) Pētījumi identificē tekošā konta deficītu kā statistiski nozīmīgu krīžu agrās brīdināšanas rādītāju gan iepriekšējo krīžu epizodēs, gan iekļaujot arī neseno globālo krīzi – piem., Frankel and Saravelos (2010).

4) Tekošā konta nelīdzsvarotība bieži iet roku rokā ar citām nesabalansētībām, piem. kredītu ekspansiju, strauji augošām nekustamā īpašuma cenām, iekšzemes izmaksu pārmērīgu pieaugumu u. tml. Turklāt pagājušā gada decembrī ES tika pieņemts Latvijai saistošs jaunais ekonomikas pārvaldības ietvars, kas citu makroekonomikas rādītāju vidū paredz arī kvantitatīvi noteiktu makroekonomiskos riskus neradošu tekošā konta deficītu/pārpalikumu.

Tekošā konta nesabalansētība pirms krīzes bija novērojama daudzās eiro zonas valstīs, tomēr tekošā konta attīstībai netika pievērsta atbilstoša uzmanība.

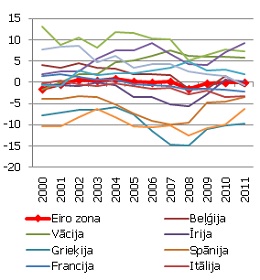

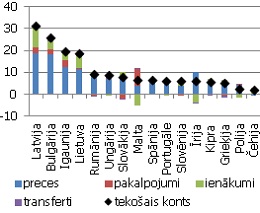

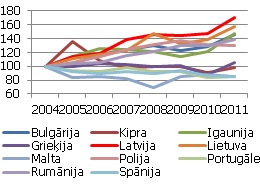

Pirmkārt, eiro zonā vidēji tekošais konts bija ilgstoši tuvu līdzsvaram (sk. 1. grafikā sarkano līkni), kas gan maskēja lielas nesabalansētības atsevišķu valstu ekonomikās (lielākie deficīti bija Grieķijā, Portugālē, Spānijā, Īrijā). Deficītu valstīs lielā mērā noteica finanšu integrācija pēc eiro zonas izveides, labvēlīgi aizņemšanās nosacījumi un kapitāla ieplūdes, ko papildināja gan privātā patēriņa, gan neproduktīvu investīciju, gan valdības izdevumu kāpums uz aizņemtās naudas rēķina. Savukārt pārpalikums, lai arī nodrošina valsti ar nepieciešamajiem resursiem, var norādīt arī uz nepietiekamu iekšzemes pieprasījumu.

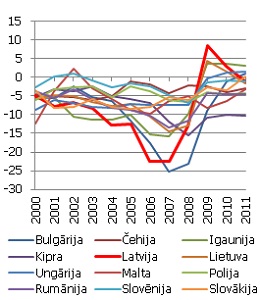

Otrkārt, eiro zonas valstis neuztrauca kapitāla pieejamības problēma, jo tām tas ilgstoši bija viegli un lēti pieejams. Taču valstis ar augstāku tekošā konta deficītu piedzīvoja arī iekšzemes nesabalansētības problēmas (piem., kreditēšanas un nekustamā īpašuma cenu bums Spānijā, augsts valdības sektora parāds Grieķijā, augsts privātā sektora parāds Grieķijā, Īrijā, Spānijā un Portugālē u. tml.), kas ir izraisījis investoru neuzticēšanos un finansējuma nepieejamības problēmas atsevišķām valstīm. Vairākās jaunajās ES dalībvalstīs (kas iestājās, sākot ar 2004. gadu) tekošā konta deficīts strauji palielinājās pēc iestāšanās ES. Tomēr 2. grafikā redzams, ka tekošā konta deficīts strauji nepieauga visās valstīs, bet gan tajās, kur līdztekus nepieciešamībai pēc investīcijām un investoru vēlmei pelnīt strauji augošās ekonomikās izveidojās uz pārāk optimistiskām gaidām balstīts patēriņa un nekustamā īpašuma burbulis.

|

|

|

| 1. grafiks. Tekošais konts (% no IKP) eiro zonas valstīs, kas pievienojās EMS 1999. gadā. Avots Eurostat |

2. grafiks. Tekošais konts (% no IKP) t.s. jaunajās ES valstīs, kas pievienojās ES pēc 2004. gada. Avots Eurostat |

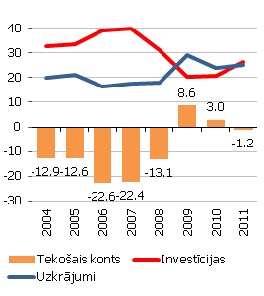

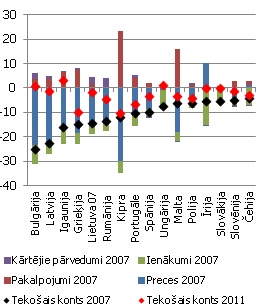

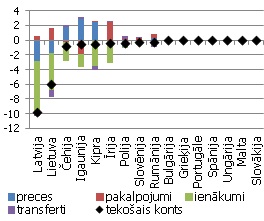

Šajā rakstā pievērsīšos tekošā konta deficīta valstīm ES, jo deficīts bija aktualitāte gan pirmskrīzes Latvijā, gan citās valstīs, un, visticamāk, arī nākotnē ik pa laikam varēsim vērot vienas vai otras valsts tekošā konta deficītu pieaugumu, it īpaši valstīs ar salīdzinoši zemu labklājības līmeni un nepietiekamiem iekšzemes uzkrājumiem investīcijām ekonomikas attīstības nodrošināšanai (sk. 3. grafiku par Latviju). Savukārt no tekošā konta komponentu analīzes skatu punkta redzams (4. grafikā), ka pirms krīzes 2007. gadā visās tekošā konta deficīta valstīs deficītu galvenokārt noteica preču importa pārsvars pār eksportu (arī Latvijā) un tikai dažās valstīs dominējošs bija ienākumu konta deficīts: piem., Ungārijā liela maksa par valsts parādu, Īrijā, Slovākijā un Čehijā dividenžu izmaksas ārvalstu investīciju uzņēmumos sakarā ar salīdzinoši lielām ĀTI ieplūdēm šajās valstīs. Turklāt visās valstīs, kur bija vērojams tekošā konta deficīts pirms krīzes, tekošā konta stāvoklis līdz 2011. gadam ir uzlabojies (sarkanais punkts salīdzinājumā ar melno).

|

|

|

|

3. grafiks. Tekošais konts Latvijā 2004.-2007. gadā. Avots CSP |

4. grafiks. Tekošā konta bilance 2007. gadā pa komponentēm un 2011. gadā. Avots Eurostat |

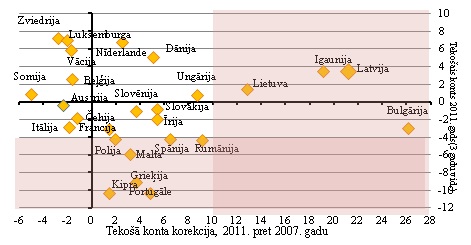

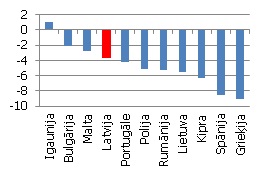

Krīzē strauji mazinoties globālās tirdzniecības plūsmām un sarūkot ienākumiem, daudzās valstīs notika būtiska tekošā konta korekcija (5. grafiks). Latvijā korekcija ir bijusi vislielākā ES – 31 procentu punkti (no 22.6% no IKP deficīta 2006. gadā līdz 8.6% no IKP pārpalikuma 2009. gadā). Sākotnēji tekošā konta korekcija notika uz importa samazināšanās rēķina, sarūkot ienākumiem un iekšzemes pieprasījumam. Bet vēlāk izmaksu samazināšana nodrošināja eksporta atkopšanos, eksporta tirgus daļu pieaugumu un ekonomikas izaugsmi. Nozīmīga korekcija bijusi arī citās valstīs, turklāt korekcija ir notikusi gan uz preču bilances rēķina, gan ienākumu konta rēķina (ĀTI investoru zaudējumi tekošajā kontā attēlojas ar plus zīmi). Lai arī uzlabojums bijis liels, nepieciešams apskatīt, vai tekošajā kontā sasniegtā korekcija ir noturīga. 6. grafiks rāda, ka dažās valstīs jau notiek korekcija atpakaļ deficīta virzienā, t.sk., arī Latvijā, kur šī korekcija atpakaļ bijusi vislielākā. Vai par to ir jābažījas? Skatot pa komponentēm, 6. grafikā redzams, ka nozīmīgākā korekcija atpakaļ deficīta virzienā, it īpaši Latvijā (no 8.6% no IKP pārpalikuma 2008. gadā uz 1.2% deficītu 2011. gadā), ir notikusi uz ienākumu konta rēķina. Tas vērtējams kā dabisks process un norāda uz tautsaimniecības atkopšanos, atspoguļojot ārvalstu investoru uzņēmumu Latvijā atgriešanos pie peļņas (kas savukārt izmaksāto dividenžu veidā atspoguļojas ienākumu konta aizplūdēs). Korekcija, kas balstīta uz izmaksu mazināšanu, nozīmīgi uzlabo konkurētspējas un eksporta rādītājus, bet mazāk atspoguļojas tekošā konta uzlabojumā tām valstīm, kam importa komponente eksportā ir nozīmīga (Latvijā starppatēriņa un kapitālpreču attiecība pret eksportu ir 80%), jo eksporta konkurētspējas atgūšana un pieaugums nes līdzi arī importa kāpumu.

|

|

|

|

5. grafiks. Tekošā konta un tā komponentu korekcija (procentu punktos; katras valsts labākais tekošā konta bilances uzlabojums pēc krīzes pret lielāko tekošā konta nesabalansētību pirms krīzes). Avots Eurostat, autores aprēķini |

6. grafiks. Tekošā konta un tā komponentu pārmaiņas 2011. gadā pret katras valsts labāko sasniegto tekošā konta bilances uzlabojumu pēc krīzes. Tekošais konts šeit norāda uz to, ka tekošā konta deficīts ir turpinājis mazināties 2011. gadā vai tekošā konta pārpalikums palielināties. Avots Eurostat, autores aprēķini |

Vai vienmēr par tekošā konta deficītu jāuztraucas? Nē, ja deficīts ir dabiska reakcija uz izmaiņām ekonomikas struktūrā. Piemēram, konverģences procesā (paaugstinot ienākumu līmeni) valstīs bieži vērojams tekošā konta deficīts, jo iekšzemes uzkrājumi ir zemi un ir nepieciešamas investīcijas. Tāpēc pilnībā sabalansēts tekošā konta stāvoklis var nebūt optimāls. Tomēr svarīgs ir ne tik daudz tekošā konta lielums, cik tekošā konta ilgtspēja. Un tas nav viens un tas pats.

Pirmkārt, ilgtspēja ir spēja aizņemties un spēja atmaksāt, tātad svarīgi, vai aizņēmumi tiek ieguldīti produktīvās investīcijās, kas nodrošinās ienākumus nākotnē, ar kuriem varēs atmaksāt parādu.

Otrkārt, ir grūti precīzi identificēt, cik liels tekošā konta deficīta lielums rada pamatu bažām. Tekošā konta deficīts var pastāvēt, kamēr aizdevēji ir ar mieru to segt, t.i., aizdot vai ieguldīt ekonomikā. Mainoties gan globālajai situācijai, gan situācijai konkrētajā valstī, tekošā konta deficīta lielums, kuru aizdevēji ir ar mieru segt, var strauji mainīties. Piemēram, vairākus gadus Latvijai izdevās uzturēt starptautiskā skatījumā ļoti augstu tekošā konta deficītu. Strauji mainoties investoru uztverei globālās krīzes un Latvijas augsto nesabalansētību dēļ, Latvija vairs nespēja piesaistīt kapitālu uzkrāto parādu pārfinansēšanai un bija spiesta vērsties pēc starptautiskas palīdzības, lai stabilizētu situāciju, sakārtotu ekonomiku un atgrieztu investoru uzticību.

Tomēr – vai korekcijas lielums visās valstīs ir bijis pietiekams, lai atgrieztos pie ilgtspējīgāka tekošā konta līmeņa? Jautājumā, kāds tekošā konta deficīta lielums uzskatāms par neilgtspējīgu, neuzturamu, būtu pamatoti atsaukties uz pētniecisko literatūru, kurā tiek kvantitatīvi identificēts ilgtspējīgs tekošā konta lielums. Šādu pētījumu virzienus atbilstoši izmantotajām metodēm var nosacīti iedalīt trīs grupās.

(1) Tekošā konta normas jeb tāda līmeņa noteikšana, kas atbilst fundamentāliem ekonomikas lielumiem (izmantojot paneļdatus par valstu grupu). Pētījumi veikti par dažādu reģionu valstu grupām, un Latvija ir iekļauta atsevišķos pētījumos. Piem., M. Ca’ Zorzi, A. Chudik, A. Dieppe (2009) pētījumā par Centrālās un Austrumeiropas valstīm Baltijas valstīm kā līdzsvara tekošais konts identificēts līmenis zem -5% no IKP un Rahman (2008) pētījumā kā Latvijas līdzsvara tekošais konts – līmenis no -5.5 līdz -10.8%. Iegūtie rezultāti ir atkarīgi no izvēlētajiem ietekmējošajiem rādītājiem, elastībām un citiem pieņēmumiem.

(2) Tekošā konta ilgtspējas noteikšana tiek vērtēta no aspekta, pie kāda tekošā konta līmeņa stabilizējas neto ārējie aktīvi. Piem., Starptautiskā Valūtas fonda (2008) pētījumā par Centrālās un Austrumeiropas valstīm šis līmenis noteikts -3.3% no IKP (Latvija pētījumā nav iekļauta). M. Ca’ Zorzi, A. Chudik, A. Dieppe (2009) pētījumā rezultāts ir -7% no IKP. Jāatzīmē, ka šo pētījumi rezultāti ir ļoti atkarīgi no pieņēmumiem par ilgtspējīgu neto ārējo aktīvu līmeni, potenciālo izaugsmi un procentu likmēm.

(3) Nosakot, pie kāda tekošā konta deficīta lieluma notiek tekošā konta korekcija, izmantojot iepriekšējo ekonomikas nelīdzsvarotības korekciju epizodes. Ņemot vērā ASV tekošā konta nesabalansētību, daudz pētījumu veikti par attīstītām valstīm. Piem., Freund, Warnock (2005) pētījumā kā vidējais līmenis noteikts -5.6%, bet Starptautiskā Valūtas fonda (2007) pētījumā -4.1%. Šie ir vidējie rezultāti identificēto valstu grupā, bet konkrētā valstī tie var atšķirties atkarībā no tās ekonomiskās situācijas un investoru risku uztveres.

Pētījumos iegūtajiem rezultātiem par ilgtspējīgu tekošā konta līmeni ir liela variācija, un rezultāti ir ļoti atkarīgi no izvēlētajiem pieņēmumiem. šāda analītiska rakstura tekošā konta apskatam es izmantošu Eiropas Komisijas nesen ieviesto pieeju Makroekonomiskās nesabalansētības procedūras ietvaros, kurā noteiktas līdzsvarotas ekonomiskās attīstības sliekšņu vērtības, balstoties uz vēsturiskajiem datiem par ES valstīm, izmantojot statistisko pieeju un sliekšņa vērtību pieņemot kā zemāko kvartili. EK ir pieņēmusi 4% deficītu un 6% pārpalikumu (to rēķinot kā 3 gadu vidējo) kā sliekšņa vērtības, kuras pārsniedzot tekošā konta situācija signalizē par iespējamu nesabalansētības risku tautsaimniecībā. Tālāk apskatot situāciju ES valstīs, fokusēšos uz valstīm, kurām tekošā konta deficīts joprojām pārsniedz EK noteiktās sliekšņa vērtības, kā arī uz valstīm, kur līdz 2011. gadam ir notikusi lielākā tekošā konta korekcija (virs 10 procentu punktiem), kuru skaitā ir arī Latvija.

|

|

| 7. grafiks. Tekošā konta deficīts 2011. gadā (3 gadu slīdošais vidējais) un tekošā konta korekcijas lielums (pp, 2011. gadu pret 2007. gadu). Avots Eurostat, autores aprēķini |

Pašreizējā situācija un nākotnē sagaidāmais

Vai tā ir sakritība vai tomēr likumsakarība, ka Dienvideiropas valstīs tekošā konta korekcija joprojām nav bijusi pietiekama un deficīts joprojām ir augsts? Grieķija, Portugāle, Spānija un Kipra nav veikušas pietiekamus pārkārtojumus krīzes laikā izkristalizēto valdības un banku sektoru nesabalasētību mazināšanai, lai atgūtu uzticamību. Tas atspoguļojas arī IKP samazinājumā 2011. gadā Grieķijā un Portugālē un joprojām stagnējošajās Spānijas un Kipras tautsaimniecībās. Baltijas valstis, veicot valsts budžeta konsolidāciju, kam sekoja arī privātā sektora darbaspēka izmaksu korekcija un procesu optimizācija, ir nodrošinājusi konkurētspējas atgūšanu un ekonomikas izaugsmi. Polijā, kur tekošā konta deficīts pēc iestāšanās ES bija vidēji nedaudz lielāks par 4% no IKP, tas krīzē pieauga līdz -6% un tad atgriezās pie iepriekšējā līmeņa. Tādējādi Polijā krīzes laika korekcija nav notikusi, jo tā bija vienīgā ES valsts, kas saglabāja ekonomikas izaugsmi uz iekšzemes pieprasījuma rēķina, bet tās eksports (kam gan ir mazāka daļa IKP nekā atvērtākās tautsaimniecībās) arī cieta. Tas norāda, ka deficīts, kas pārsniedz 4% slieksni, nav vienādi vērtējams dažādām valstīm. Polijas gadījumā tas nav pasliktinājis investoru uztveri un nav konkurētspējas pasliktināšanās rezultāts. Turklāt ap 80% tekošā konta deficīta pirms krīzes sedza relatīvi stabilas ārvalstu tiešās investīcijas, un kopā ar kapitāla konta finanšu ieplūdēm tas bija segts simtprocentīgi (Latvijā ap 40%). Savukārt kreditēšanas loma tautsaimniecībā bija visai zema. Rumānijā, kur tekošā konta deficīts saglabājas ap 4%, ekonomikas izaugsme pērn atsākās, bet to lielā mērā balstīja laba lauksaimniecības raža, un turpmāk tomēr sagaidāms ierobežots iekšzemes pieprasījums. Maltā tekošā konta deficīts 2011. gadā jau ir samazinājies līdz 3.1% no IKP, un 3 gadu slīdošais vidējais rādītājs, kas vēl pārsniedz -4% līmeni, ietver būtisku tekošā konta pasliktināšanos 2009. gadā (kad tas citās valstīs jau uzlabojās) – to galvenokārt noteica procentu ienākumu no rezidentu ieguldījumiem ārvalstīs samazināšanās, kas pasliktināja ienākumu kontu, un nozīmīgs elektronikas eksporta samazinājums.

Tagad īss ieskats, kādēļ sagaidāms, ka Baltijā tuvākajos gados tekošā konta deficīts saglabāsies makroekonomikas riskus neraisošā līmenī.

1) Fiskālā konsolidācija ir veicinājusi izmaksu konkurētspējas uzlabošanos ražošanas sektorā, uz ko norāda ne tikai nozīmīga reālā valūtas kursa samazināšanās, bet arī eksporta tirgus daļu pieaugums.

|

|

|

| 8. grafiks. Fiskālā bilance 2011. gadā (% no IKP). Avots Eurostat |

9. grafiks. Eksporta tirgus daļu pārmaiņas pasaules importā (2004 = 100). Avots Eurostat |

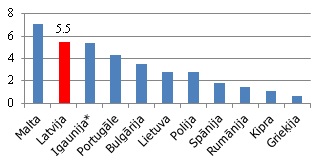

2) Uzticamības nostiprināšanās Baltijas valstu ekonomiskajai politikai ir noteikusi ārvalstu tiešo investīciju ieplūžu atgriešanos (Latvijā tuvu pirmskrīzes laikam raksturīgām ieplūdēm, kas 2004-2007. gadā bija vidēji 6.4% no IKP). Investīciju struktūras izmaiņas par labu produktīviem ieguldījumiem dod pamatu prognozēt tālāku potenciālās izaugsmes pieaugumu.

|

|

|

10. grafiks. Ārvalstu tiešo investīciju ieplūdes valstī 2011. gadā (% no IKP) *Igaunijā, izslēdzot vienreizējo finanšu sektora efektu. Avots Eurostat |

3) Sagaidāms, ka ienākumu konta deficīts pieaugs tuvu pirmskrīzes līmenim – Latvijā tas 2004-2007. gadā bija vidēji -2.2% no IKP; 2011. gadā -0.9% no IKP. Lai gan pieaugs izdevumi par valdības parāda apkalpošanu, taču sagaidāms, ka ārvalstu tiešo investoru ienākumi būs mērenāki nekā "buma" laikā.

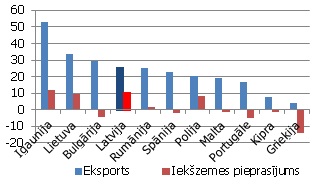

4) Eksporta pieaugums ir nodrošinājis arī iekšzemes pieprasījuma atjaunošanos Baltijas valstīs, un sagaidāms, ka šī saikne saglabāsies. Tādēļ būtiska preču bilances pasliktināšanās nav gaidāma. Bulgārijā, kur iekšzemes pieprasījums vēl stagnē (pamatā tādēļ, ka nekustamā īpašuma cenu krituma ietekme uz uzņēmumiem bija lielāka), tekošajā kontā atšķirībā no Baltijas valstīm 2011. gadā vēl norisinājās rādītāju paaugstinoša korekcija, un tajā bija pārpalikums.

|

|

|

11. grafiks. Preču un pakalpojumu eksporta un iekšzemes pieprasījuma pārmaiņas 2011. pret 2009. gadu (reālā izteiksmē, %). Avots Eurostat |

) Un pavisam īsi par tekošā konta finansējumu, kas ir atsevišķs temats. Starptautiskā aizdevuma pieejamība 2009.-2011. gadā nodrošināja Latvijā ekonomikas izaugsmes atjaunošanos laikā, kad privātais sektors, īpaši banku sektors, mazināja atkarību no ārējiem aizņēmumiem, tos atmaksājot. Kamēr tiek sakārtotas pārmērīgi straujās izaugsmes gados izveidojušās banku bilances un kamēr neskaidros globālās vides apstākļos ir vājš pieprasījums pēc kredītiem, straujš kreditēšanas pieaugums nav prognozējams, turklāt arī bāzes līmenis – izsniegto kredītu apjoms tautsaimniecībā – ir Latvijai augsts. Tekošā konta deficīts tuvs EK makrouzraudzības procedūrā noteiktajam līmenim Latvijai būtu uzskatāms par ilgtspējīgu un ekonomikas attīstībai nepieciešamu, un šādā apmērā finansējuma ieplūdes tiks nodrošinātas ar stabilām un parādu neradošām plūsmām – t.i., ES fondu ieplūdēm, kas apspoguļojas kapitāla kontā (2004.-2011. gadā tās vidēji bija 1.7% no IKP) un ĀTI ieplūdēm, kas jau ir tuvas pirmskrīzes līmenim (2004.-2011. gadā vidēji 4.6% no IKP).

Attiecībā uz Dienvideiropas valstīm tekošā konta uzlabošanās var notikt uz joprojām stagnējoša iekšzemes pieprasījuma rēķina (sk. 10. grafiku – Grieķija, Portugāle, Kipra, Malta, Spānija). Taču, tā kā ārējais pieprasījums un šo valstu eksporta iespējas vājinās, tekošā konta deficīts varētu pat pieaugt. Tomēr pašlaik grūti iedomāties privātā sektora līdzdalības palielināšanos deficīta finansēšanā šajās valstīs, savukārt valdības sektora aizņēmumi iespējami, vien veicot pasākumus valsts fiskālās bilances uzlabošanā. Jāpiemin arī darba tirgus neelastīgums Dienvideiropas valstīs, kas neveicina izmaksu konkurētspējas uzlabojumus, un reformas šajā jomā ir grūtas un lēnas. Jaunu investīciju ieplūdes kavē uzticēšanās trūkums, jo tautsaimniecībā joprojām ir augsta nesabalasētība gan valdības, gan ārējā sektorā. Savukārt ārējā parāda pieauguma tendence (valdības aizņemšanās) palielina ienākumu konta deficītu. Šie faktori norāda vienā virzienā – uz nepieciešamiem strukturāliem pārkārtojumiem Dienvideiropas valstu tautsaimniecības (strukturālo reformu produktu un darba tirgū un fiskālās konsolidācijas pozitīvā ietekme uz ārējās nesabalansētības korekciju ir novērtēta arī pētījumos, piem., Vogel (2011)). Jāpiebilst, ka strukturālo reformu jomā vēl daudz darāmā ir arī Latvijai.

Izmantotā literatūra atsaucēm

J. A. Frankel, G. Saravelos, Are Leading Indicators of Financial Crises Useful for Assessing Country Vulnerability? Evidence from the 2008-09 Global Crisis, NBER Working Paper No. 16047, June 2010

J. Rahman,Current Account Developments in New Member States of the European Union: Equilibrium, Excess, and EU-Phoria, IMF Working Paper, April 2008

Methodology for CGER Exchange Rate Assessments, IMF, Research Department, November 8, 2006

M. Ca’ Zorzi, A. Chudik, A. Dieppe, Current account benchmarks for central and eastern Europe a desperate search? ECB Working paper No 995, January 2009

C. Freund, F. Warnock, Current account deficīts in industrial countries: the bigger they are, the harder they fall? NBER, Working paper, December 2005

L. Vogel, Structural reforms and external rebalancing in the euro area: a model-based analysis, EC, Economic Papers, 2011

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa