Hipotekārā kreditēšana – kas notiek Latvijas reģionos?

Kopš 2018. gada 2. ceturkšņa Latvijas Bankas uzturētajā Kredītu reģistrā pieejama informācija par nodrošinājuma reģistrācijas vietu, kas ļauj analizēt kredītus mājokļa iegādei Latvijas reģionu dalījumā. Šajā rakstā analizēti kredīti mājokļa iegādei reģionos laika posmā no 2018. gada 2. ceturkšņa līdz 2021. gada 2. ceturksnim.

Īsumā

-

Mājokļu kreditēšana koncentrējas Rīgā un Pierīgā;

-

Pēdējos gados reģionālās atšķirības mājokļu kreditēšanā būtiski pieaugušas, un var teikt, ka reģionos banku konkurence ir nepietiekama;

-

Kreditēšanas nosacījumi ir atšķirīgi reģionu dalījumā. Latgalē tie ir visstingrākie, bet Rīgā, Pierīgā un Zemgalē – labvēlīgāki;

-

Valsts atbalsta programmā mājokļu iegādei ģimenēm ar bērniem būtu jāiekļauj reģionālā dimensija (lielāku atbalstu paredzot reģioniem ārpus Rīgas un Pierīgas).

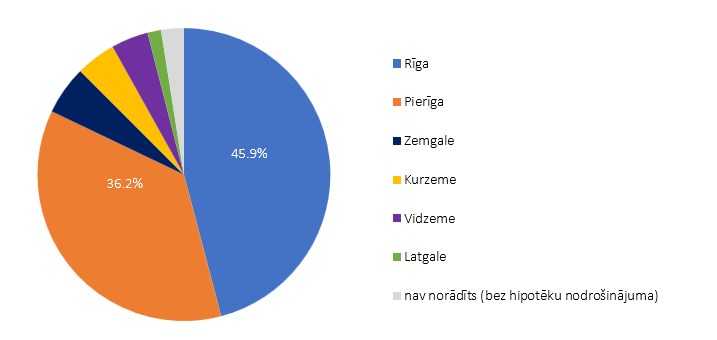

Pirmais secinājums, ko parāda Kredītu reģistra dati, – mājokļu kreditēšana koncentrējas Rīgā un Pierīgā (sk. 1. att.). 2021. gada jūnijā mājsaimniecībām izsniegtie kredīti mājokļa iegādei, kas nodrošināti ar šajos reģionos reģistrētajiem īpašumiem, veidoja 82.1% no visa mājokļu kredītu atlikuma. Turpretī Latgalē reģistrēto īpašumu īpatsvars mājokļu kredītu atlikumā ir vien 1.5%.

1. attēls. Mājsaimniecībām izsniegto kredītu mājokļa iegādei atlikums reģionu dalījumā 2021. gada jūnija beigās (%)

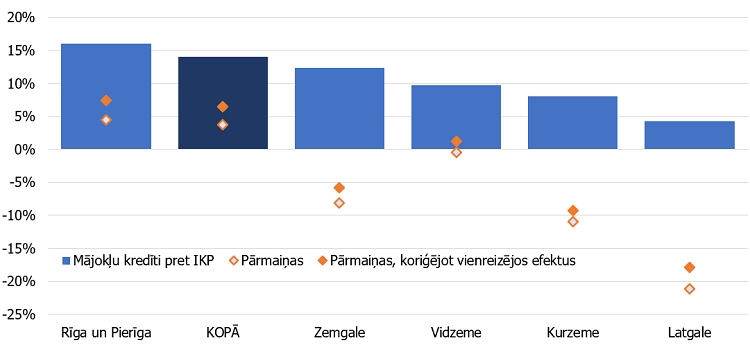

Rīgas un Pierīgas reģionā ir arī augstāka mājokļa kredītu un iekšzemes kopprodukta (IKP) attiecība. Lai gan kredītu un IKP attiecība Rīgas un Pierīgas reģionā būtiski neatšķiras no vidējās valstī (16.0% 2018. gadā un 15.9% 2019. gadā [1]), un tā ir vērtējama kā zema, tomēr visos pārējos reģionos tā ir vēl krietni zemāka. Latgalē tā bija tikai 4.3% 2018. gadā un 3.7% 2019. gadā.

Turklāt reģionālas atšķirības mājokļu kreditēšanā pēdējos gados ievērojami pieaugušas (sk. 2. att.). Tas liek izdarīt vēl vienu secinājumu – komercbanku konkurence reģionos ir nepietiekama. Pēc ilgstoši vājās kreditēšanas desmit gados pēc iepriekšējās krīzes no 2019. gada sākuma mājokļa kreditēšana Latvijā kopumā ir būtiski aktivizējusies, taču pieaugums vērojams tikai Rīgā un Pierīgā – līdz 2021. gada jūnijam kredītu atlikumam palielinoties [2] par 7.5%. Kredītu mājokļa iegādei atlikums visos reģionos būtiski saruka vienam lielajam tirgus dalībniekam, kas varētu būt skaidrojams ar tā stratēģisko mērķu izpildi. Rīgā un Pierīgā (ar uzviju) un Vidzemē pārējās bankas šo kritumu kompensēja. Turpretī Latgalē un Kurzemē, kur arī pirms tam kreditēšana bija ļoti zema, tā turpināja strauji samazināties, divarpus gadu laikā sarūkot attiecīgi par 17.9% un 9.3%. Šajos reģionos kredītu mājokļa iegādei atlikums saruka visām lielākajām bankām.

2. attēls. Mājsaimniecībām izsniegto kredītu mājokļa iegādei atlikuma pārmaiņas 2021. gada jūnijā salīdzinājumā ar 2018. gada beigām un šo kredītu un IKP attiecība 2018. gadā

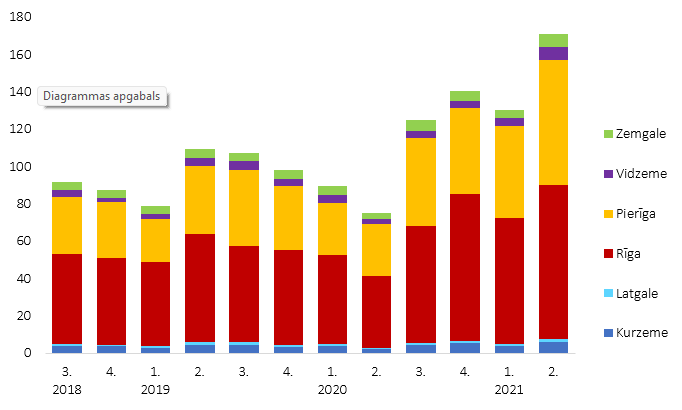

Labāku priekšstatu par kreditēšanas tendencēm reģionu griezumā sniedz analīze par 2018. gada jūlijā [3] –2021. gada jūnijā no jauna izsniegtajiem kredītiem mājokļa iegādei. No jauna izsniegtajos kredītos Rīgas un Pierīgas dominance ir vēl izteiktāka – 2021. gada 1. pusgadā 88.3% no visiem kredītiem mājokļa bija izsniegti Rīgā un Pierīgā. Turpretī visos pārējos reģionos tika izsniegts tikai 11.7% no kredītiem mājokļa iegādei, lai gan šo reģionu īpatsvars valsts kopējā IKP bija 28.4% 2018. gadā un 30.3% 2019. gadā. Tajā skaitā Latgales īpatsvars no jauna izsniegtajos kredītos bija tikai 0.8% (reģiona īpatsvars valsts IKP – 6.4% 2018. gadā un 6.6% 2019. gadā).

3. attēls. Mājsaimniecībām no jauna izsniegto mājokļa kredīti pēc nodrošinājuma reģiona (milj. eiro)

Lai gan 2020. gada beigās un 2021. gadā no jauna izsniegto kredītu mājokļa iegādei apjoms pieauga lielākajā daļā reģionu, kopējo no jauna izsniegto kredītu kāpumu gandrīz pilnībā noteica dinamika Rīgā un Pierīgā (sk. 3. att.). Jāatzīmē, ka statistikā izdalītais Pierīgas reģions ģeogrāfiski ir salīdzinoši plašs un ietver visas bijušo Ogres, Tukuma un Limbažu rajonu teritorijas.

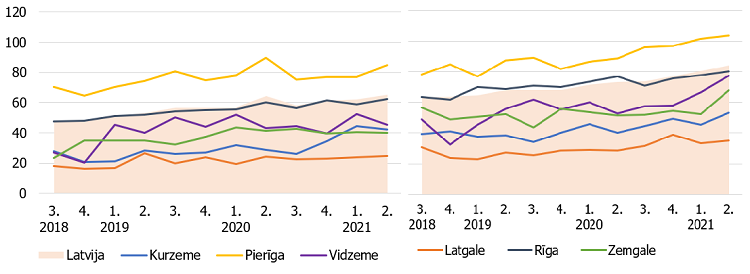

Pieaugot pieprasījumam pēc plašākiem mājokļiem, vidējais kredīta apjoms pakāpeniski pieaug. Valsts garantija tiek izmantota vidēji lielākiem kredītiem (sk. 4. att.). 2021. gada 1. pusgadā nozīmīgākais pieaugums bija kredītiem ar apjomu lielāku par 100 tūkst. eiro, turklāt 60% no šiem kredītiem 1. pusgadā bija ar valsts garantiju. Vidējais kredīta apjoms aug visos reģionos izsniegtajiem mājokļa kredītiem, bet kredītiem ar valsts garantiju tas aug straujāk (kopš 2019. gada beigām par 24%, kamēr kredītiem bez valsts garantijas par 15%). Pierīgā vidējais mājokļa kredīta apjoms ar valsts garantiju pārsniedza 100 tūkst. eiro (2021. gada jūnija beigās tas bija 104 tūkst. eiro, savukārt Latvijā kopumā tas bija 84 tūkst. eiro).

4. attēls. Vidējais no jauna izsniegto mājokļa kredītu apjoms (tūkst. eiro)

(a) Bez valsts garantijas (b) Ar valsts garantiju

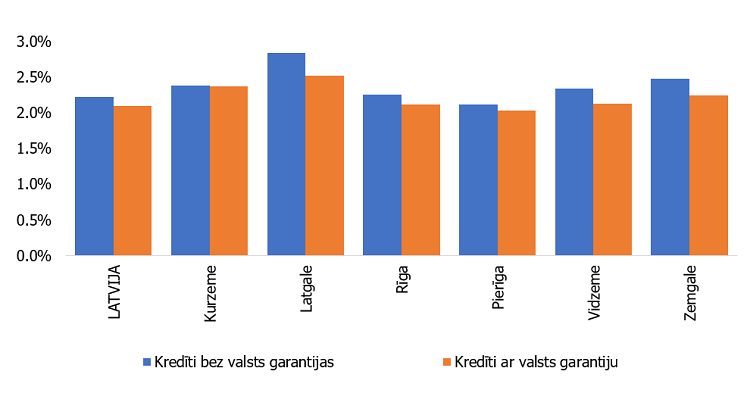

Kreditēšanas nosacījumi reģionu dalījumā arī ir atšķirīgi (sk. 5(a). att.). Visstingrākie tie ir Latgalē. Zemākas procentu likmes ir Rīgā un Pierīgā. 2021. gada 1. pusgadā Vidzemē un Zemgalē procentu likmes bija tikai nedaudz augstākas (par attiecīgi 0.1 procentpunktiem (pp) un 0.2 pp), Kurzemē un Latgalē atšķirība bija nozīmīgāka (augstākas par attiecīgi 0.4 pp un 0.6 pp). Procentu likmes kredītiem ar valsts garantiju ir zemākas, kas vēl vairāk motivē izmantot šo iespēju, ja aizņēmējs kvalificējas programmas nosacījumiem.

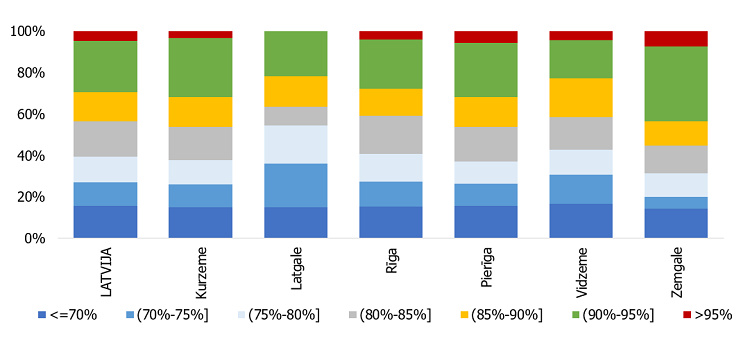

LTV (aizdevuma apjoma un tā nodrošinājuma vērtības attiecība (loan-to-value)) jaunajiem kredītiem Zemgalē ir visaugstākā, jo šajā reģionā biežāk nekā citos reģionos tika izmantotas valsts garantijas (68% no visiem reģionā izsniegtajiem mājokļa kredītiem), un to izmantošanas gadījumā ļoti bieži LTV pārsniedza 90%. Latgalē izsniegtajiem kredītiem LTV sadalījums ir viskonservatīvākais (sk. 5(b). att.).

5. attēls. Kreditēšanas nosacījumi 2021. gada 1. pusgadā no jauna izsniegtajiem kredītiem mājokļa iegādei

(a) Procentu likmes

(b) LTV sadalījums

Ņemot vērā mājokļu cenu pieaugumu un valsts atbalsta programmas stimulējošo ietekmi uz mājokļa cenām, kā arī citus šīs programmas ietekmes nevēlamos blakus efektus (piemēram, LTV ierobežojuma mazāka efektivitāte aizņēmēju maksātspējas risku mazināšanā, iespējamā ietekme uz valsts potenciālajām saistībām par sniegtajām garantijām), arvien aktuālāks ir jautājums par valsts atbalsta programmas mērķu un nosacījumu pārskatīšanu. Lai nepasliktinātu jau tā zemo kreditēšanu reģionos, programmas nosacījumus varētu pārskatīt tikai attiecībā uz Rīgu un Pierīgu, kur mājokļu kreditēšana attīstās visaktīvāk.

Īstenojot šo priekšlikumu, salīdzinošu priekšrocību iegūtu mājokļu tirgus reģionos, kur tas ir krietni mazattīstītāks un kur pašlaik komercbanku konkurence ir zemāka, bet finansējuma pieejamība aizņēmējiem – mazāka.

[1] Pēdējie pieejamie reģionu IKP dati ir par 2019. gadu.

[2] Izslēdzot vienreizējos efektus saistībā ar mājokļa kredītu pārklasifikāciju par pārējiem kredītiem mājsaimniecībām un licenču kredītiestādes darbībai anulēšanu.

[3] Jaunie kredīti atlasīti pēc norēķinu datuma, t.i., datuma, kurā notikusi naudas līdzekļu izmaksa klientam.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa