Eirosistēmas monetārā politika šķērsgriezumā - šoreiz par PAPP

Cenu stabilitātes mērķis

Saskaņā ar Eiropas Savienības līguma 127. pantu [1] galvenais Eirosistēmas - Eiropas Centrālās bankas (ECB) un eiro zonas nacionālo centrālo banku (NCB) - mērķis ir uzturēt cenu stabilitāti. Noteiktais vidēja termiņa inflācijas mērķis ir tuvu, bet mazāk par 2% gadā.

Visu 2014. gadu saskaņotais patēriņa cenu indekss (SPCI) eiro zonā bija zem 1% un pamazām tuvojās 0% līmenim, ietekmējot inflācijas gaidas arī vidējā termiņā un radot riskus, ka zema inflācija saglabāsies ilgā laika posmā (zemas inflācijas apstākļos tiek atlikti lēmumi par jauniem ieguldījumiem un pirkumiem, gaidītas zemākas cenas, samazinās investīcijas un patēriņš, kā rezultātā ekonomika stagnē un centrālai bankai samazinās iespējas ar tradicionālajiem monetārās politikas instrumentiem ļoti zemu procentu likmju apstākļos nevēlamās tendences mainīt).

Ne tikai ECB attālinājās no sava inflācijas mērķa, bet pie tik zema inflācijas līmeņa un saistībā ar ECB Padomes veikto likmju samazināšanu arī īstermiņa procentu likmes saruka līdz 0%, un centrālajai bankai nācās ķerties pie netradicionāliem monetārās politikas instrumentiem, jo vairs nebija iespējams izmantot procentu likmju samazināšanu [2].

Redzot šādu inflācijas attīstības tendenci, finanšu tirgus dalībnieki jau no 2014. gada vasaras sāka gaidīt Eirosistēmas intervenci vērtspapīru tirgū. Tajā pašā laikā arī Eirosistēmas ietvaros notika diskusija par iespējamiem monetārās stimulēšanas pasākumiem un ECB 2014. gada pēdējos mēnešos uzsāka trīs jaunas programmas – nodrošināto obligāciju pirkšanas programmu (Third Covered Bond Purchase Programme - CBPP3), ar aktīviem nodrošinātu vērtspapīru pirkšanas programmu (ABSPP – Asset-backed Securities Purchase Programme) un ilgāka termiņa refinansēšanas mērķoperācijas (TLTRO). Tomēr pēc apjomiem visas trīs vērtējamas kā nišas programmas, tās uzlabo likviditāti noteiktā finanšu tirgus segmentā, bet fundamentālā ziņā nerisina inflācijas un to gaidu jautājumu.

Šajā rakstā detalizētāk pieskaršos valsts sektora vērtspapīru pirkšanas programmai. Šis ir tikai viens no Eirosistēmas aktīvās monetārās politikas elementiem, un jau drīzumā mani kolēģi sniegs detalizētāku ieskatu divos citos instrumentos – TLTRO un CBPP3.

Kas ir PAPP?

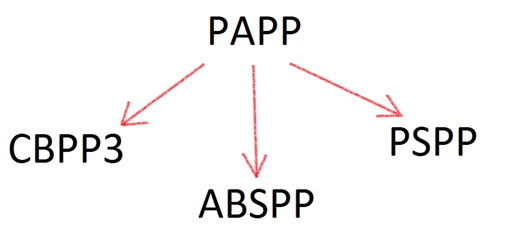

2015. gada janvārī ECB padomes locekļi tika informēti, ka inflācijas rādītājs eiro zonā decembrī kļuva negatīvs (-0.2%) [3], ko, galvenokārt, noteica naftas cenu pazemināšanās. Tā kā iespējamā sekundārā ietekme uz darba samaksas un cenu noteikšanu draudēja nelabvēlīgi ietekmēt cenu dinamiku vidējā termiņā, šajā situācijā bija nepieciešama iedarbīga monetārās politikas reakcija. Tāpēc tas nekļuva par pārsteigumu, ka ECB padome pieņēma lēmumu par paplašinātas aktīvu pirkšanas programmas (PAPP) uzsākšanu, kura ietver jaunu programmu PSPP (valsts sektora vērtspapīru pirkšanas programmu), kā arī jau esošās - CBPP3 un ABSPP - programmas.

1. attēls. ECB PAPP sastāvdaļas

PAPP iezīmes ir šādas:

- programma ilgs no 2015. gada marta līdz 2016. gada septembra beigām (jeb, citiem vārdiem sakot, 19 mēnešus) vai līdz brīdim, kad ECB būs pārliecinājusies, ka vērojama noturīga inflācijas līmeņa tuvināšanās cenu stabilitātes mērķim [4];

- ik mēnesi pirkto vērtspapīru mērķapjoms PAPP ietvaros būs 60 mljrd. eiro jeb 19 mēnešos kopā – vairāk nekā triljons eiro [5].

Izziņojot sākotnēji CBPP3 un ABSPP, ik mēnesi pirktā apjoma mērķis netika paziņots, jo tirgus segmenti, kurus ietekmē abas šīs apakšprogrammas, ir salīdzinoši mazi un grūti prognozēt, kāds varētu būt nopirktais vērtspapīru atlikums 2016. gada septembrī. Tas nozīmē, ka trešā komponente - PSPP - būs galvenā, turklāt tās apjoms būs mainīgs, t.i., atkarīgs no CBPP3 un ABSPP sekmēm, lai visas kopā veidotu PAPP mērķa apjomu (vairāk nekā triljonu eiro). PSPP piedalīsies un vērtspapīrus pirks gan, NCB, gan ECB.

Valsts vērtspapīru tirgus ir lielāks nekā nodrošināto vērtspapīru tirgus, tāpēc arī PSPP apjoms būs ievērojami lielāks nekā CBPP3 un ABSPP ietvaros veiktās iegādes. PSPP kopējo potenciālo apjomu, ko iegādāsies NCB, var aprēķināt, no kopējā aptuveni triljona eiro apjoma atņemot CBPP3 un ABSPP apjomu, kā arī 8% no atlikušā apjoma, ko rezervējusi sev pirkšanai ECB. Ņemot vērā līdzšinējos CBPP un ABSPP iegādes tempus, provizoriski NCB PSPP apjoms varētu būt 0.7 triljoni eiro, bet, ja turpmāk CBPP3 un ABSPP nopirktais apjoms būs mazāks vai lielāks, tad centrālo banku pirktais PSPP apjoms varētu svārstīties un koriģēt šo summu par 0.1-0.2 triljoniem eiro.

Eiro zonas NCB piedalīsies PSPP proporcionāli to kapitāla atslēgai ECB kapitālā (tiesa, jāņem vērā, ka daļa valstu ir ES, bet nav eiro zonā un PAPP nepiedalās, līdz ar to kapitāla atslēgas lielums tiek koriģēts; Latvijas Bankas gadījumā tas ir 0.4%).

Katra NCB pērk tikai sava valdības sektora vērtspapīrus, kā arī starptautisko institūciju vai attīstības banku vērtspapīrus (piemēram, European Financial Stability Facility, European Stability Mechanism, European Investment Bank u.c. emitētie vērtspapīri), ja attiecīgās dalībvalsts valsts sektora emitēto vērtspapīru apjoms ir nepietiekams (uzskatāms piemērs ir Igaunija, kur centrālās valdības vērtspapīri nemaz nav emitēti). PSPP kopējā attiecība starp valdības vērtspapīriem un starptautisko institūciju vērtspapīriem būs 88 pret 12. PSPP pirkto vērtspapīru atlikušais termiņš līdz dzēšanai ir noteikts no 2 līdz 30 gadiem, bet nav noteikts PSPP vidējais termiņš līdz dzēšanai [6]; to emitentam jāatrodas eiro zonā. Tāpat PSPP ietvaros pirktajiem vērtspapīriem ir jāatbilst kritērijiem, kas ir noteikti ECB pamatnostādnēs par Eirosistēmas monetārās politikas instrumentiem un procedūrām.

PSPP pirkšanā ir noteikti vairāki limiti: Eirosistēmas turējumā nedrīkst būt vairāk par 25% no konkrētās emisijas, kā arī nedrīkst būt vairāk par 33% no viena emitenta visu emitēto vērtspapīru. Šajos limitos ieskaita jau iepriekš nopirktos vērtspapīrus.

Pēc ECB prezidenta Mario Dragi sniegtās informācijas preses konferencē šā gada 5. martā [4], Grieķijas valdības vērtspapīri pagaidām netiks pirkti, jo to pirkšanas limits jau pirms PSPP uzsākšanas ir izsmelts iepriekš realizēto programmu ietvaros.

Katras nedēļas ECB finanšu pārskatā var iepazīties ar nopirkto vērtspapīru sadalījumu pa programmām un redzēt izmaiņas nedēļas ietvaros [7].

Vēl viens būtisks aspekts - vērtspapīrus Eirosistēma var pirkt arī ar negatīvu ienesīgumu, tomēr tam jābūt virs ECB noteiktās noguldījumu iespējas procentu likmes, kas patlaban ir -0.2%.

PAPP rezultātā Eirosistēma apmainīs finanšu tirgū esošos mazāk likvīdos aktīvus (vērtspapīrus) pret augsti likvīdajiem naudas līdzekļiem. Sagaidāms, ka šī intervence ietekmēs eiro zonas ekonomiku caur trīs monetārās transmisijas mehānisma kanāliem:

- tiešā ietekme – obligāciju un kredītu procentu likmju samazinājums; šis kanāls izteiktāk darbojas CBPP3 un ABSPP gadījumā, jo šajās programmās pērkamo vērtspapīru emitenti ir arī kreditētāji;

- ieguldījumu portfeļa pārstrukturizācija – naudas līdzekļu ieplūde finanšu sistēmā samazinās arī citu finanšu instrumentu likmes, jo bankas un citi investori PAPP ietvaros saņemtos naudas līdzekļus no Eirosistēmas vēlēsies ieguldīt citos, ne mazāk ienesīgos ieguldījumos;

- signāla efekts – lejupvērsti ir ietekmētas obligāciju procentu likmes un eiro valūtas kurss, pat pirms tika noslēgti pirmie vērtspapīru pirkumu darījumi PSPP ietvaros.

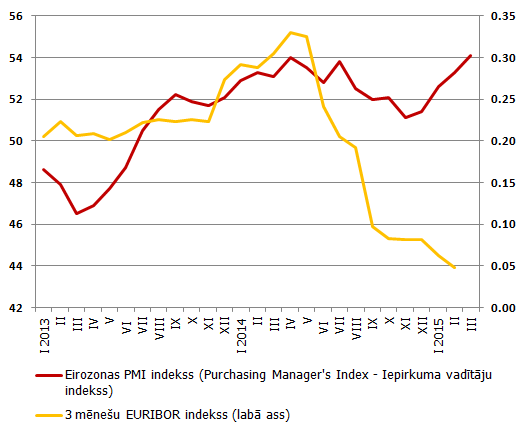

Tādējādi varam sagaidīt, ka PAPP uzlabos eiro zonas konfidences rādītājus, samazinās procentu likmes, sekmēs kreditēšanas atgūšanos, stimulēs kopējo pieprasījumu un ražošanas kapacitāšu izmantošanu, kā rezultātā pieaugs ekonomiskā izaugsme un inflācija. Pēdējo mēnešu dati liecina, ka pozitīva datu attīstība jau ir notikusi pat pirms intervenču uzsākšanas (skat. 2. attēlu). Jaunākās, marta sākumā publiskotās ECB prognozes par eiro zonas IKP attīstību sagaida 1.5% kāpumu 2015. gadā un 1.9% pieaugumu nākamgad. Salīdzinot ar decembra prognozēm, prognozes uzlabotas, kas skaidrojams ar zemākām naftas cenām, vājāku eiro valūtas kursu un Eirosistēmas monetārās politikas lēmumiem par PAPP.

2. attēls. Eiro zonas PMI indekss un 3 mēnešu EURIBOR indekss

ASV Federālo rezervju sistēma (FRS) savā aktīvu pirkšanas programmā nopirka obligācijas aptuveni 25% apmērā no IKP, Anglijas Banka - 21%, bet Japānas Banka - 50% apmērā no IKP. ECB plānotais PAPP apjoms ir ap 10% no eiro zonas IKP, tā kā joprojām tas būs relatīvi neliels.

Eiro zonā PAPP tiks veikta vienlaicīgi visās dalībvalstīs. Piemēram, ASV, lai arī ir reģionālās FRS struktūrvienības, vērtspapīru pirkšana notika tikai Ņujorkas struktūrvienībā [8].

PAPP Latvijā

Latvijai 2014. gadā valdības parāds pret IKP bija 40.6% (sākotnējais novērtējums), kas ir viens no mazākajiem eiro zonā un nozīmē arī relatīvi mazāku emitēto valdības vērtspapīru apjomu nekā citām valstīm. Turklāt Latvijas valsts parādu veido arī kredīti, ko izsniegušas Eiropas Komisija (700 milj. eiro) un Pasaules Banka (380 milj. eiro), kā arī ASV dolāros denominēto obligāciju emisijas starptautiskajos finanšu tirgos (2.75 mljrd. eiro), kas nozīmīgā apjomā samazina PAPP programmas ietvaros pieejamo valsts eiro vērtspapīru apjomu.

Rēķinot pēc kapitāla atslēgas, katru mēnesi Latvijas Bankai (LB) PAPP ietvaros būtu jāiepērk PSPP vērtspapīri vairāk nekā 100 milj. eiro apjomā un kopējā intervence būs virs 2 mljrd. eiro. Marta sākumā apgrozībā bija 1.1 mljrd. eiro valsts iekšējā aizņēmuma vērtspapīru, kā arī ārējos tirgos emitētās eiro obligācijas 2.4 mljrd. eiro apjomā. Šogad varētu tikt emitētas eiro obligācijas ārējos tirgos līdz pat 1 mljrd. eiro apjomā, jo joprojām valsts budžets ir ar deficītu.

Jaunas emisijas gadījumā Latvijas valsts vērtspapīru pirkums PAPP ietvaros (ņemot vērā 25% noteikto emisijas limitu) varētu būt līdz 1 mljrd. eiro, kas nozīmē, ka LB būs jāpērk starptautisko institūciju vērtspapīri vairāk nekā 1 mljrd. eiro apjomā.

Ja salīdzina, cik Latvijas banku īpašumā ir citu eiro zonas valstu vērtspapīri, kurus pirktu citas eiro zonas NCB PAPP programmas ietvaros, tad šis apjoms ir mazs, ap 30 milj. eiro. Pat tad, ja ieskaitītu banku klientus, šis apjoms ir zem 200 milj. eiro.

Jāsecina, ka intervences apjomu ziņā tiešais efekts no PAPP Latvijai nebūs tik liels, kā varētu domāt, jo Latvijas valsts vērtspapīru apjoms (līdzīgi kā valsts parāds) ir mazs un to īpašnieku struktūrā ir liels īpatsvars ārvalstu investoriem, kas ir iegādājušies Latvijas eiroobligācijas. Tātad arī samaksātā nauda par vērtspapīru iegādi vairāk ieplūdīs tieši citās eiro zonas valstīs. Pēc visa spriežot, Latvija PAPP programmā lielāko pozitīvo impulsu saņems no PAPP īstenošanas netiešā efekta – eiro zonas ekonomikas izaugsmes paātrināšanās. Savukārt procentu likmju samazināšanās tiešā veidā ietekmēs Latvijas kredītņēmējus – PAPP ietekmēs (un jau ietekmē) EURIBOR likmes, bet kredīti Latvijā pamatā ir piesaistīti pie EURIBOR. Līdz ar to ieguvums būs arī valsts parāda apkalpošanas jomā, kur gaidāmas zemākas procentu likmes un aizņemšanās izmaksas.

PAPP riski

Iepriekšējā sadaļā aprakstījām ieguvumus no PAPP, bet programmai ir arī atsevišķi riski, kas var apdraudēt tās sekmīgu realizāciju un/vai radīt nevēlamus blakusefektus. Kopumā varētu izšķirt 6 riska grupas, kas saistītas ar PAPP īstenošanu. Nedaudz pieskarsimies katrai no tām.

Risks nesasniegt plānoto apjomu

ECB Padomes paziņojums par PAPP plānoto apjomu (1 triljons eiro) atbilda finanšu tirgus dalībnieku augstākajām prognozēm [9], jo bija arī prognozes, piemēram, par 0.5 triljona eiro intervenci.

Daži tirgus dalībnieki ir izteikuši bažas par to, ka atsevišķās valstīs var nepietikt PSPP kritērijiem atbilstošu valsts vērtspapīru vai arī investori nevēlēsies vērtspapīrus pārdot Eirosistēmai.

Tiesa, ECB prezidents M. Dragi šā gada 5. marta preses konferencē noraidīja šos apgalvojumus. Līguma par Eiropas Savienības dibināšanu 123. panta izpratnē valsts sektora vērtspapīri var būt arī kritērijiem atbilstoši valsts uzņēmumu, pašvaldību un citu valsts institūciju vērtspapīri, kā arī var tikt pirkti starptautisko institūciju vērtspapīri. Ja tirgus dalībnieki nevēlēsies pārdot valdības sektora vērtspapīrus, teorētiski var tikt mainītas starptautisko institūciju un valsts sektora vērtspapīru proporcijas vai arī palielināti limiti. Tomēr augstāki limiti var būt juridiski strīdīgs jautājums un to maiņa arī ietvertu sevī risku, ka Eirosistēmai var būt bloķējošais mazākums parāda restrukturizācijā, ja tāda notiks, kā arī risku obligāciju cenu deformācijai.

Likviditātes mazināšanās risks, kas var apdraudēt starpbanku vērtspapīru darījumus

Vērtspapīru pietiekamība īpaši nozīmīga ir repo darījumu tirgum, kur bieži vien īsā laika periodā kādai no darījuma pusei ir jāpiegādā otrai pusei atbilstoši vērtspapīri. Tā kā finanšu tirgus dalībnieki pauda bažas par valdības vērtspapīru tirgus likviditātes iespējamo samazināšanos ECB un eiro zonas NCB intervences rezultātā, Eirosistēma piedāvās PSPP ietvaros nopirktos vērtspapīrus aizdot bankām, līdzīgi kā investori aizdod vērtspapīrus no saviem investīciju portfeļiem. Tādējādi tiks novērsts nodrošinājuma trūkuma risks starpbanku darījumiem valstīs, kur nodrošinātie darījumi ir populāri un vērtspapīru tirgus attīstītāks. Latvijas gadījumā gan jāpiemin, ka nodrošinātie starpbanku darījumi, kuros par nodrošinājumu tiek izmantoti vērtspapīri, ir ļoti reti un programmas darbība nerada riskus jau tā salīdzinoši zemākai vērtspapīru tirgus aktivitātei.

Vērtspapīru cenu deformācijas risks

Daži kritiķi ir kritizējuši eiro zonas PAPP, jo programma var ietekmēt obligāciju cenas un izjaukt finanšu tirgus līdzsvaru, radot nevēlamas sekas. ECB uzsver, ka tā pirks vērtspapīrus par tirgus cenām un tā ir noteikusi jau iepriekšminētos limitus, kas ļaus citiem finanšu tirgus dalībniekiem palikt tirgū un ECB nekļūt par dominējošo spēlētāju.

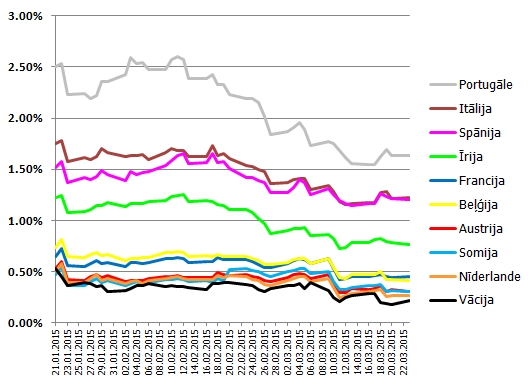

3. attēlā redzams, ka laika periodā starp ECB paziņojumu par PSPP un PSPP darījumu uzsākšanu 9. martā Portugāles valdības 10 gadu obligācijām ienesīgums samazinājās par 0.8 procentu punktiem (pp), Itālijā - par 0.5 pp, Īrijā - par 0.4 pp, Spānijā - par 0.3 pp, bet zemāku procentu likmju valstīs samazinājums bija 0.1-0.2 pp – to noteica pieminētais signāla efekts. Arī pirmajās nedēļās, PSPP uzsākot, turpinājās obligāciju procentu likmju samazināšanās, tomēr vērtspapīru cenu deformācijas risks pagaidām nav novērojams – nav strauju izmaiņu valsts obligāciju procentu likmēs. Joprojām perifērijas valstīm ir riska uzcenojums virs Vācijas likmes, kā arī Vācijas 10 gadu obligāciju procentu likme, lai arī samazinājusies, ir pozitīva.

3. attēls. 10 gadu valsts vērtspapīru procentu likmes dažās eiro zonas valstīs (avots: Reuters)

"Pēdējā instrumenta" izmantošanas risks

Šogad ECB ir sākusi praksi publicēt ECB padomes sēdes protokolus. Pirmais publiskotais bija 22. janvāra padomes sēdes protokols, un tieši šajā sēdē tika paziņots par PAPP sākšanu. Protokols liecina, ka daži ECB padomes locekļi uzskatīja, ka PSPP vajadzētu būt kā pēdējai iespējai, ko izmantot, ja negatīvā inflācija turpinās samazināties. Daži padomes locekļi izteicās pret to, lai eiro zonas valstu valdības izmantotu PSPP un palielinātu parādu, tāpēc vairums padomes locekļu uzsvēra, ka PAPP efektivitāte būs atkarīga arī no citu eiro zonas institūciju lēmumiem [10].

Varētu piekrist, ka PAPP ir "pēdējais ierocis". Sliktākajā gadījumā, ja nākamo piecu gadu laikā notiks vēl viena globālā finanšu krīze, atšķirībā no FRS, ECB nopērkamu valdības vērtspapīru apjoms būs praktiski izsmelts. Tādā gadījumā būs jāiet vēl tālāk monetārajā politikā un jādomā par vēl inovatīvākiem risinājumiem.

Eiro valūtas kursa risks un augsta inflācija

Dažādās monetārās politikas eiro zonā un ASV ir netieši atspoguļojušās eiro/ASV dolāra valūtas kursa dinamikā - eiro kļūst lētāks pret ASV dolāru. Eirosistēma savā monetārajā politikā kā mērķi nenosaka kādu noteiktu eiro kursa līmeni, tomēr ir bijuši gadījumi, kad atzīts nodoms novērst eiro kursa negatīvās tendences, piemēram, pagājušā gada pavasarī un vasaras sākumā, kad eiro kurss bija augsts. Esošajā situācijā eiro pavājināšanās veicinās eiro zonas inflāciju, kas ļaus ātrāk sasniegt ECB inflācijas mērķi. Augstāka inflācija varētu palielināt valdības vērtspapīru likmes un veicināt stimulējošās monetārās politikas cikla beigas. Šādi eiro zona varētu atgūt daļu no savas konkurētspējas, tomēr parādu vērtība pieaugtu. Pagaidām nevar prognozēt, ka sagaidāmā gada inflācija 2016. gada septembrī būs vairāk nekā 2% un ECB būtu nepieciešams PAPP beigt pirms šī termiņa, tomēr iespējams scenārijs, ka inflācija varētu palielināties straujāk, nekā pagaidām tas tiek iecenots dažādos finanšu instrumentos.

Fiskālā disciplīna un ekonomiskās reformas

Gan vairākas NCB, gan ECB ir uzsvērusi, ka monetārajai politikai ir ierobežotas iespējas un svarīga ir fiskālā disciplīna un ekonomiskās reformas [11]. Uzsākot PAPP, tika pausta pārliecība, ka eiro zonas valstu valdības šo laiku izmantos reformu plānu gatavošanai un realizācijai, tomēr, iespējams, kāda valsts var vēlēties izmantot ECB "labvēlību". Pārpilnības raga sajūta ļaus divus gadus dzīvot bez bēdām un nemaksāt lielu sodu jeb augstus procentus par iepriekšējo dzīvi uz parāda un nesabalansēto budžetu, bet PAPP nav mūžīga. Kritiķi izsakās, ka PAPP var samazināt eiro zonas valstu valdību vēlmi reformēt ekonomiku un palielināt tās efektivitāti, radot finanšu tirgū deformējumus un samazinot tirgus disciplīnu [12].

Secinājumi

Eirosistēmas vērtspapīru uzpirkšanas programma ir sākusi strādāt, un jau var novērot pirmos pozitīvos efektus no tās ieviešanas. Šī programma ietekmēs Latviju galvenokārt netieši – pateicoties straujākai eiro zonas attīstībai.

Ilgtermiņā Eirosistēmas realizētajai vērtspapīru pirkšanai pozitīvie efekti būs noturīgi tikai tad, ja paralēli tiks nostiprināta valstu fiskālā disciplīna un turpinātas strukturālās reformas. Ja disciplīnas un reformu nebūs, tad ekspansīvā monetārā politika radīs pozitīvu efektu īstermiņā, bet negatīvas sekas ilgtermiņā.

Izmantotie avoti

[1] Līgums par Eiropas Savienības darbību

[2] Ben S. Bernanke: Deflation - making sure "it" doesn’t happen here

[3] ECB. Economic Bulletin. Issue 1/2015

[4] Mario Draghi, President of the ECB, Nicosia, 5 March 2015. Introductory statement to the press conference (with Q&A)

[5] ECB. Economic Bulletin. Issue 2/2015

[6] ECB. Q&A on the public sector purchase programme (PSPP)

[7] Weekly financial statements

[8] Stanley Fischer. Conducting Monetary Policy with a Large Balance Sheet.

[9] Francesco Papadia. The day after QE

[10] Account of the monetary policy meeting of the Governing Council of the European Central Bank held in Frankfurt am Main on Wednesday and Thursday, 21-22 January 2015

[11] ft.com. Central bankers warn of QE threat to market discipline

[12] dailytelegraph.com.au. QE creating 'distortions': ECB's Knot

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa

Komentāri ( 2 )

Igauņi gan nekādus starptautisko organizāciju mēslus nepirks. Vai nu Eesti energia, vai vispār nepiedalās šai programmā.

Igaunijas centrālās bankas skaidrojums par PAPP atrodams: https://www.eestipank.ee/en/questions-and-answers-expanded-asset-purcha…

Šajā tekstā varu vērst uzmanību uz teikumiem: "... Eesti Pank will be buying a little over 100 million euros of bonds a month under the new asset purchase programme. As Estonia has not issued any bonds, Eesti Pank will buy other bonds that are eligible under the programme. Precise details are yet to be agreed."