Trīs receptes nodokļu ieņēmumu palielināšanai

Diskutējot par veidiem, kā mazināt ienākumu nevienlīdzību un nabadzību Latvijā, nedrīkst aizmirst, ka nodokļi nodrošina lauvas tiesu no valsts budžeta ieņēmumiem un ir nozīmīgākais finansējuma avots valdības izdevumiem, tai skaitā pabalstiem un citiem sociālās aizsardzības instrumentiem.

Jo vairāk pieejamo līdzekļu valsts budžetā, jo lielāku atbalstu var sniegt sociāli mazāk aizsargātajiem. Ne velti valstīs, kurās nodokļu ieņēmumi ir salīdzinoši augsti, arī ienākumu nevienlīdzība un nabadzība ir caurmērā zemāka.

Tā kā nodokļu ieņēmumi Latvijā ir ievērojami mazāki nekā vidēji Eiropas Savienībā (ES), augstie ienākumu nevienlīdzības un nabadzības rādītāji nešķiet tik pārsteidzoši. Drīzāk rodas jautājums – kāpēc nodokļu ieņēmumi Latvijā ir tik zemi un kā to var mainīt? Par to arī šajā rakstā.

Zemi ieņēmumi ≠ zems nodokļu slogs

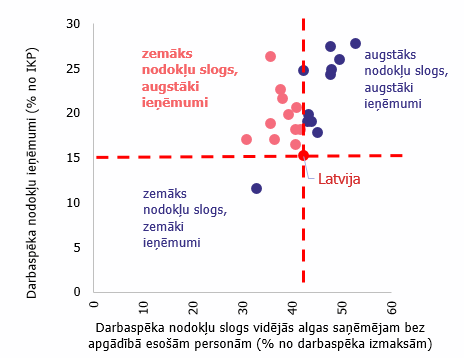

Zemi nodokļu ieņēmumi nebūt nenozīmē, ka arī nodokļu slogs Latvijā ir zems. Gluži pretēji – par vidējās algas saņēmēju Latvijā nodokļos tiek samaksāts vairāk nekā lielā daļā ES dalībvalstu. Līdz ar to radusies visai savdabīga situācija, ka vairākās ES dalībvalstīs, neskatoties uz zemāku darbaspēka nodokļu slogu, ir lielāki nodokļu ieņēmumi nekā Latvijā (1. attēls).

1. attēls. Darbaspēka nodokļu ieņēmumi (2017) un darbaspēka nodokļus slogs (2018) OECD sastāvā esošajās ES dalībvalstīs

Ir vairāki iemesli, kāpēc, neskatoties uz salīdzinoši augsto nodokļu slogu, nodokļu ieņēmumi Latvijā ir zemi. Starp tiem izcelsim trīs: (1) augsts ēnu ekonomikas īpatsvars; (2) alternatīvie nodokļu maksāšanas režīmi; (3) salīdzinoši maza iedzīvotāju ienākuma nodokļa (IIN) progresivitāte.

Ēnu ekonomika

Par to, ka Latvijā ir salīdzinoši augsts ēnu ekonomikas īpatsvars, rakstīts ir daudz. Un ne bez pamata – aplēses liecina, ka aptuveni piektā daļa no nodarbināto algām tiek izmaksāta aploksnēs[1]. Tas, protams, ietekmē arī valsts budžetu, jo no aplokšņu algām darbaspēka nodokļi ieturēti netiek. Līdz ar to praksē augstais darbaspēka nodokļu slogs attiecas tikai uz godīgajiem nodokļu maksātājiem.

Te arī atrodamas ievērojamas nodokļu ieņēmumu rezerves. Ja aplokšņu algu īpatsvars Latvijā būtu tuvs Lietuvas un Igaunijas rādītājiem[2], valsts budžeta ieņēmumi ik gadu būtu vismaz 300-400 miljonus eiro lielāki nekā pašreiz[3]. Salīdzinājumam, tā ir aptuveni trešdaļa no Latvijas valdības budžeta izdevumiem veselības aprūpes nozarei 2018. gadā.

Protams, cīņa ar ēnu ekonomiku ir un būs valdības dienaskārtībā, tomēr šajā ziņā rezultāts ne vienmēr ir tiešā valdības kontrolē. Taču valdībai ir iespējas nepastarpināti ietekmēt citus iemeslus, kuru dēļ nodokļu ieņēmumi Latvijā ir zemi.

Alternatīvie nodokļu maksāšanas režīmi

Viens no šiem iemesliem ir tas, ka spēles noteikumi nav vienādi visiem nodarbinātajiem. Pašlaik Latvijā aptuveni katrs desmitais strādā mikrouzņēmumos, taču šie uzņēmumi nodrošina vien 2% no visām valsts sociālās apdrošināšanas obligātajām iemaksām (VSAOI).

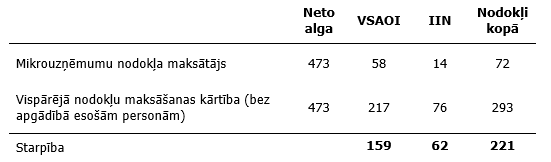

Fakts, ka mikrouzņēmumos nodarbinātajiem darbaspēka nodokļu slogs ir caurmērā zemāks nekā vispārējās nodarbinātības režīmos, ir plaši zināms, tomēr ne visi apzinās atšķirību apmēru. To uzskatāmi ilustrē piemērs (1. tabula), kurā atspoguļots samaksātais nodokļu apjoms par darbinieku ar 473 eiro algu "uz rokas" (atbilst mikrouzņēmumos nodarbināto vidējai algai)[4].

1. tabula. Nodokļu aprēķins personai ar 473 eiro neto algu

Atšķirības ir ievērojamas – nodarbinot darbinieku mikrouzņēmumu nodokļa (MUN) režīmā, samaksātais nodokļu apjoms ir aptuveni četras reizes mazāks nekā vispārējā nodokļu maksāšanas režīmā. Turklāt tas ne tikai liecina par nevienlīdzīgiem spēles nosacījumiem, bet arī zemu sociālās aizsardzības spilvenu mikrouzņēmumu darbiniekiem, proti, zems VSAOI maksājums nozīmē arī niecīgus pabalstus un zemas pensijas.

Ievērojamās nodokļu sloga atšķirības un lielais MUN izmantošanas īpatsvars rada būtisku robu arī valsts budžetā. Mūsu aplēses liecina, ka nevienādu spēles noteikumu dēļ valsts budžetam ik gadu secen iet no 140 līdz 220 miljoniem eiro[5]. Pārfrāzējot, tie ir papildu nodokļu ieņēmumi, kas rastos, ja mikrouzņēmumos nodarbinātajiem tiktu piemēroti tie paši nodokļi, kas citiem.

Darbaspēka nodokļu progresivitāte

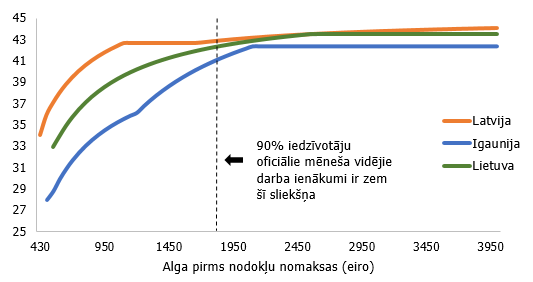

Ik gadu izskan aicinājumi vairot darbaspēka nodokļu progresivitāti, kas Latvijā ir samērā maza. Pēc Ekonomiskās sadarbības un attīstības organizācijas (OECD) aplēsēm nodokļu sloga atšķirības starp iedzīvotājiem ar augstiem un zemiem ienākumiem Latvijā ir vienas no zemākajām ES dalībvalstu starpā. Zemu algu saņēmēji Latvijā darbaspēka nodokļos samaksā vairāk nekā vidēji citās ES dalībvalstīs, savukārt augstu algu saņēmēji – gluži pretēji – maksā mazāk. Līdz ar to, vismaz teorētiski, Latvijā būtu iespējams vairot nodokļu sistēmas progresivitāti, palielinot nodokļu slogu augstu ienākumu saņēmējiem.

Tomēr nevar ignorēt arī nevēlamās blaknes, ko radītu liels nodokļu slogs augstu ienākumu saņēmējiem. Tas ne tikai mazina cilvēku motivāciju strādāt (vai darīt to oficiāli) un veikt papildu ieguldījumus cilvēkkapitālā (piemēram, sevis izglītošanā), bet arī mazina valsts pievilcību augstas pievienotās vērtības investoru acīs. Šajā ziņā vērts uzsvērt, ka arī Lietuvā un Igaunijā darbaspēka nodokļu progresivitāte ievērojami atpaliek no ES vidējiem rādītājiem. Turklāt nodokļu slogs Latvijā jau pašreiz pārsniedz kaimiņvalstu rādītājus gandrīz visos algu sadalījuma posmos (2. attēls). Līdz ar to, apsverot nodokļu progresivitātes ieviešanas iespējas, jāpatur prātā, ka tālāka darbaspēka nodokļu sloga palielināšana augstu ienākumu saņēmējiem mazinātu Latvijas darba devēju konkurētspēju kvalificētu darbinieku piesaistē.

2. attēls. Darbaspēka nodokļu slogs (% no darbaspēka izmaksām) Baltijas valstīs 2019. gadā

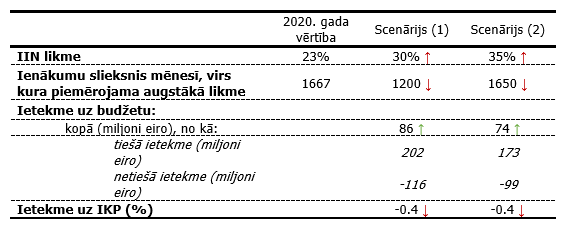

Lai gan augstāka darbaspēka nodokļu progresivitāte nenoliedzami ir viens no risinājumiem, kā budžetam rast papildu ieņēmumus, tam ir arī negatīvas blaknes. Par to liecina arī mūsu aprēķini (2. tabula). Izmantojot CGE-EUROMOD[6] simulāciju modeli, novērtējām divus scenārijus, kuros (līdzīgi savulaik Pasaules Bankas piedāvātajam) pašreizējā 23% IIN likme algām virs 1667 eiro mēnesī (pirms nodokļu nomaksas) tiktu aizstāta ar:

a) 30% likmi ienākumu daļai virs 1200 eiro mēnesī vai

b) 35% likmi ienākumu daļai virs 1650 eiro mēnesī.

2. tabula. Augstākas IIN progresivitātes ietekme uz valdības budžetu (CGE-EUROMOD simulāciju rezultāti)

Lai gan abos gadījumos augstāka IIN likme skartu lielu nodarbināto daļu (10-20%), ne tikai ļoti augstu algu saņēmējus, papildu ieņēmumi valsts budžetā būtu tikai aptuveni 80 miljoni eiro[7]. Iemesls tam ir pārmaiņu negatīvā ietekme uz ekonomiku – augstākas nodokļu likmes atspoguļojas arī augstākās darbaspēka izmaksās, kā rezultātā sarūk uzņēmumu konkurētspēja un kopējā ekonomiskā aktivitāte. Gala rezultātā samazinās ne tikai iedzīvotāju patēriņš un līdz ar to arī saistīto nodokļu (pievienotās vērtības nodokļa, akcīzes nodokļa u.t.t.) ieņēmumi, bet arī nodarbinātība un algu pieaugums.

Var secināt, ka augstāka darbaspēka nodokļu progresivitāte nodrošinātu budžetam papildu ieņēmumus, tomēr daudz mazākā mērā, nekā sākotnēji varētu šķist.

Būtiski arī piebilst, ka jautājumus, kas saistīti ar IIN progresivitāti, nevajadzētu apsvērt atrauti no kopējās diskusijas par darbaspēka nodokļiem Latvijā. Jau minējām, ka spēles noteikumi nav vienādi visiem nodarbinātajiem. Tie kļūtu vēl atšķirīgāki, ja IIN progresivitātes stiprināšanai paralēli nenotiktu arī alternatīvo nodokļu maksāšanas režīmu pievilcības mazināšana. Tāpat sakārtojams būtu arī solidaritātes nodokļa jautājums – augstākas IIN likmes salīdzinoši augstu algu saņēmējiem ļauj progresivitāti ieviest organiskāk, nekā slēpjot to zem citiem nodokļiem.

Nodokļu ieņēmumu potenciāls

Lai sekmīgi samazinātu ienākumu nevienlīdzību un nabadzības riskam pakļauto iedzīvotāju skaitu, bez papildu budžeta līdzekļiem neiztikt. Līdz ar to politikas veidotāju dienaskārtībā agri vai vēlu var parādīties jautājums – kur rast papildu nodokļu ieņēmumus?

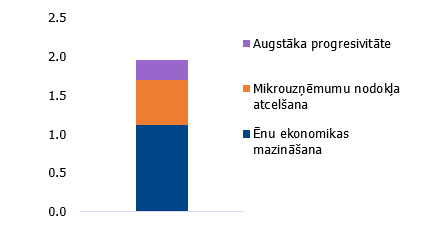

Paturot prātā, ka esam apskatījuši tikai dažus no iespējamiem risinājumiem, mūsu aplēses ļauj secināt, ka (3. attēls):

- Ievērojamas rezerves slēpjas ēnu ekonomikā. Tuvinot aplokšņu algu īpatsvaru pārējo Baltijas valstu rādītājiem, valsts budžeta ieņēmumi ik gadu būtu ievērojami lielāki nekā pašreiz;

- Mikrouzņēmumos nodarbinātajiem piemērojot tādus pašus nodokļus kā citiem, ievērojami palielinātos budžeta ieņēmumi;

- Augstāka darbaspēka nodokļu progresivitāte var nest papildu ieņēmumus budžetā, tomēr tam ir arī vērā ņemamas negatīvas blaknes.

3. attēls. Nodokļu ieņēmumu rezerves (% no IKP)

Piezīmes: Rezerves aprēķinātas, pieņemot, ka (a) aplokšņu algu īpatsvars Latvijā būtu tuvs Lietuvas un Igaunijas rādītājiem; (b) mikrouzņēmumos nodarbinātajiem tiktu piemēroti tie paši nodokļi, kas vispārējā nodokļu maksāšanas režīmā; (c) pašreizējā 23% IIN likme algām virs 1667 eiro mēnesī (pirms nodokļu nomaksas) tiktu aizstāta ar 30% likmi ienākumu daļai virs 1200 eiro mēnesī.

Pateicamies Konstantīnam Beņkovskim (Latvijas Banka), Annai Zasovai (BICEPS) un Annai Pļutai (BICEPS) par palīdzību rakstā pieminēto scenāriju iestrādē CGE-EUROMOD modelī.

Pirmdien, 9. decembrī, plkst. 14.00-16.00 Latvijas Bankā notiks ekspertu saruna "Ar valsts budžeta svirām pret nabadzību un nevienlīdzību". Ekspertu sarunā ar nozares speciālistiem, Eiropas un Latvijas līmeņa politikas lēmējiem tiks meklēti efektīvākie politikas instrumenti, kā risināt Latvijā aktuālu problēmu – augsto nabadzības līmeni un būtisko nevienlīdzību sabiedrībā.

––––––––––––––––––––––––––

[2] Aplēses liecina, ka darbinieku neuzrādīšanas apjoms Latvijā, Lietuvā un Igaunijā ir attiecīgi 9.6%, 5.4%, 5.4%, bet algas daļa, kuru uzņēmēji reāli maksā, bet slēpj no valsts, ir 21.5%, 15.5% un 16.7% (Sauka un Putniņš, 2019).

[3] Aprēķini veikti, pieņemot, ka aploksnēs izmaksāto algu apmērs samazinātos līdz Igaunijas un Lietuvas vidējam rādītājam. Tā kā ap ēnu ekonomikas novērtējumu pastāv zināma nenoteiktība un veikti vairāki vienkāršoti pieņēmumi, aprēķini būtu jāuztver "ar šķipsnu sāls".

[4] Balstoties uz VSAA datiem, 2018. gadā mikrouzņēmumā nodarbinātas personas mēneša vidējā darba samaksa bija 473 eiro, bet apgrozījums uz nodarbināto – 483 eiro, no kuriem saskaņā ar šobrīd spēkā esošo likumdošanu 15% tiek samaksāti nodokļos.

[5] Optimistiskais scenārijs paredz, ka visi mikrouzņēmumos nodarbinātie, veicot nodokļu nomaksu saskaņā ar vispārējo kārtību, saņemtu tādu pašu neto algu kā iepriekš. Pesimistiskais scenārijs paredz, ka papildu darbaspēka izmaksas, kas rastos no pārejas uz vispārējo nodokļu nomaksas kārtību, tiktu kompensētas, samazinot nodarbināto neto algas (vecā neto alga = jaunā bruto alga).

[6] CGE-EUROMOD ir Latvijas Bankas un BICEPS izveidots modelis, kas apvieno vispārēja līdzsvara makro modeli (CGE), kam pamatā ir Latvijas izmaksu un izlaides datubāze, ar nodokļu-pabalstu mikrosimulācijas modeli (EUROMOD), kas ir balstīts uz EU-SILC aptaujas mikrodatiem. CGE-EUROMOD modelis ir īpaši piemērots nodokļu un pabalstu politikas izmaiņu analīzei, jo ļauj izpētīt ne tikai tiešā efekta sadalījuma efektus, bet arī makro ietekmi, ņemot vērā netiešas ietekmes no izmaiņām patēriņā, nodarbinātībā, cenās un eksportā. Modelējot nodokļu un pabalstu politikas scenārijus, CGE-EUROMOD modeļa mikrosimulācijas aspekts ļauj izanalizēt gan tiešo, gan kopējo ietekmi uz Latvijas ienākumu nevienlīdzību un nabadzību. Beņkovskis, K., Goluzins, E., Tkačevs, O. (2016) Vispārējā līdzsvara aprēķina modelis ar fiskālā sektora datiem: Latvijas tautsaimniecības novērtējums, Latvijas Bankas pētījumu sērija 1/2016, Latvijas Banka https://www.bank.lv/images/stories/pielikumi/publikacijas/petijumi/p_1_2016.pdf; EUROMOD ir Eiropas nodokļu-pabalstu mikrosimulācijas modelis, kas veidots un tiek uzturēts Sociālo un ekonomikas pētījumu institūtā (Institute for Social & Economic Research (ISER, University of Essex)) sadarbībā ar nacionālām ekspertu grupām. Latvijas nacionālā ekspertu grupa ir BICEPS. https://www.euromod.ac.uk/about/country-by-country/latvia

[7] Ņemot vērā optimālas nodokļu politikas principus (Piketty T., Saez E. (2012)) un iepriekš veikto pētījumu rezultātus (Pasaules Banka), Latvijas gadījumā augstākā IIN likme varētu būt robežās no 30% līdz 35%.

Vēlos informēt, ka tekstā:

«… …»

Jūsu interneta pārlūkā saglabāsies tā pati lapa